BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

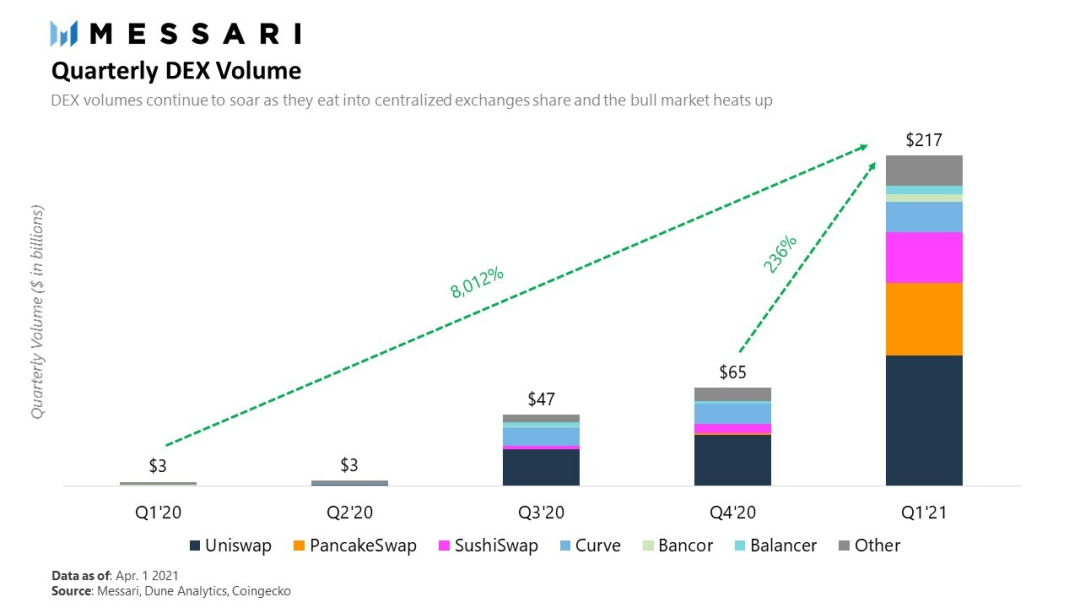

XRP/USD-2.16%El volumen de negociación DEX ha experimentado un crecimiento parabólico en el primer trimestre de 2021. En este trimestre, el volumen de transacciones DEX alcanzó más de 217 mil millones de dólares estadounidenses, un aumento del 236 % en comparación con el cuarto trimestre de 2020 y un aumento del 8012 % en comparación con el primer trimestre de 2020. El mercado alcista ha impulsado vigorosamente el desarrollo de los intercambios.

En el primer trimestre, el mejor estudiante fue PancakeSwap, el ex mejor estudiante Sushiswap fue lento, el creador de AMM Bancor finalmente ganó terreno, y el novato Thorchain en el comercio entre cadenas está ganando impulso... Hagamos un balance de los jugadores en la industria DEX el rendimiento de este trimestre y las próximas innovaciones que vale la pena esperar.

El ascenso de PancakeSwap

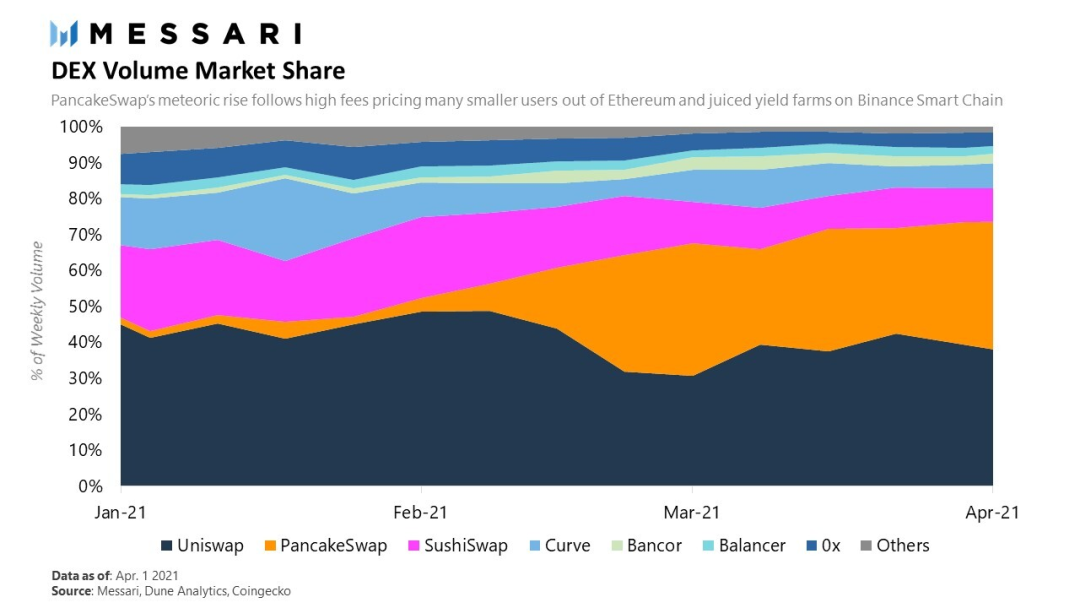

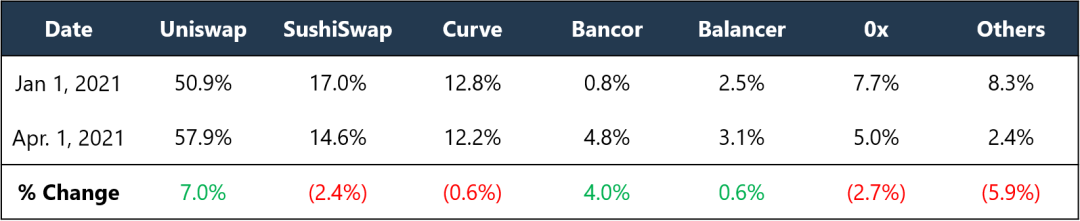

El mayor ganador de este trimestre es PancakeSwap en Binance Smart Chain (BSC), que también refleja la prosperidad de BSC en el primer trimestre. La participación de mercado de PancakeSwap aumentó del 2 % al 37 % en el primer trimestre y el crecimiento se produjo principalmente después de mediados de febrero.

El auge de PancakeSwap se debe a que cada vez más inversores minoristas que no son tan sensibles a los problemas de seguridad abandonan Ethereum, que tiene tarifas de gas altas, y recurren a BSC. Aunque muchas personas tienen dudas sobre el grado de centralización de BSC (21 nodos de verificación) y si PancakeSwap debe caracterizarse como un DEX, su atractivo para el mercado está fuera de toda duda. El proyecto BSC ha hecho un buen trabajo en términos de facilidad de uso y tarifas de transacción bajas. Sin embargo, queda por ver qué tan bien competirán estos protocolos una vez que las soluciones de Ethereum Layer 2 estén en el terreno y ganen tracción. Pero a juzgar por la situación actual, hasta que BSC enfrente desafíos de escalabilidad (congestión, tarifas altas), BSC y PancakeSwap seguirán existiendo en el futuro previsible.

¿Sushi lento?

SushiSwap crece a través de su programa de extracción de liquidez Onsen: Onsen ofrece incentivos SUSHI para ayudar a nuevos proyectos a canalizar la liquidez. Hasta marzo, SushiSwap fue uno de los mejores entre los grandes DEX; sin embargo, a medida que los volúmenes de negociación disminuyeron, se acercaron los desbloqueos de lanzamiento (del programa de minería de liquidez original) y surgieron competidores, SUSHI comenzó a perder impulso ascendente. La participación de mercado de SushiSwap en Ethereum DEX alcanzó un máximo del 24 %, y su volumen de transacciones representó una disminución del 2,4 % en el primer trimestre (en comparación con enero) al 14,6 %.

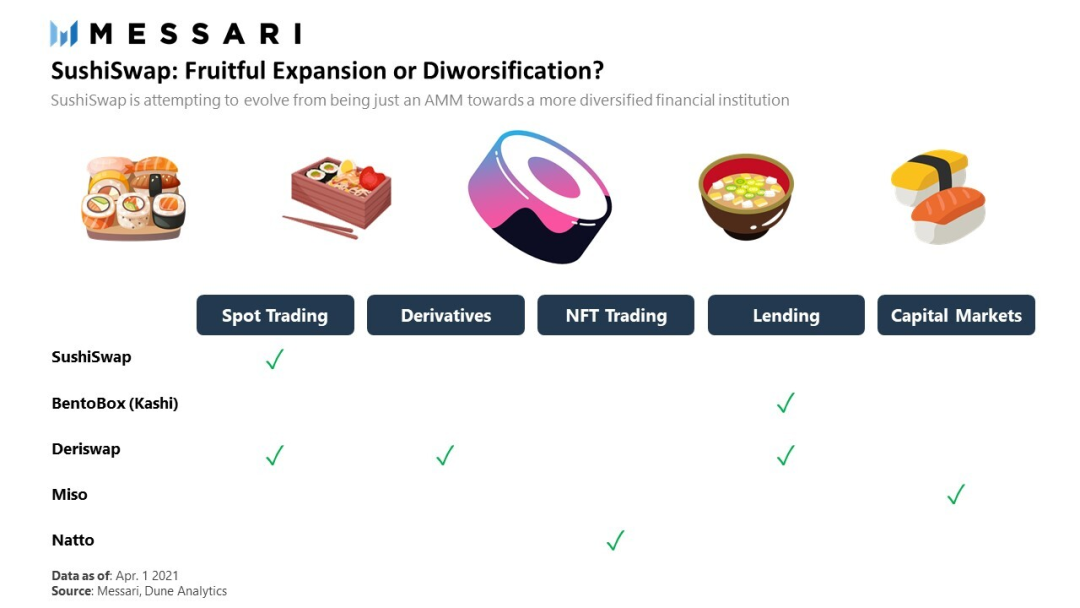

Sin embargo, el sentimiento del mercado para el sushi sigue siendo positivo, y se espera que se lancen varios productos nuevos en los próximos meses, lo que ampliará el alcance de los productos, entre ellos:

Deriswap: reúne el comercio, los préstamos, los futuros y las opciones en el mismo protocolo; BentoBox: una bóveda única que contiene todos los activos depositados por los usuarios y los pone a disposición de cualquier aplicación basada en él. Kashi: plataforma de negociación de préstamos y márgenes creada con BentoBox Miso: plataforma de emisión de tokens; Natto: plataforma de negociación y plataforma de emisión de NFT; Mirin (SushiSwap V3): tarifas, recompensas y curvas personalizables, fondos de liquidez con licencia y protección contra pérdidas inmutable y unilateral LP.

SushiSwap está tratando de pasar de ser un único AMM a una institución financiera más diversificada. El tiempo dirá si estas expansiones de productos tienen éxito, o lo que Peter Lynch llama divorsificación (empresas que se extienden demasiado hacia nuevos proyectos de crecimiento y negocios que no entienden completamente y que no se alinean con las competencias básicas de la empresa).

Bancor finalmente está trabajando duro

Aunque Bancor fue el primer creador de mercado automatizado (AMM) basado en Ethereum, nunca ha podido generar un atractivo significativo para el mercado, y Uniswap eventualmente se convirtió en el líder de la industria.

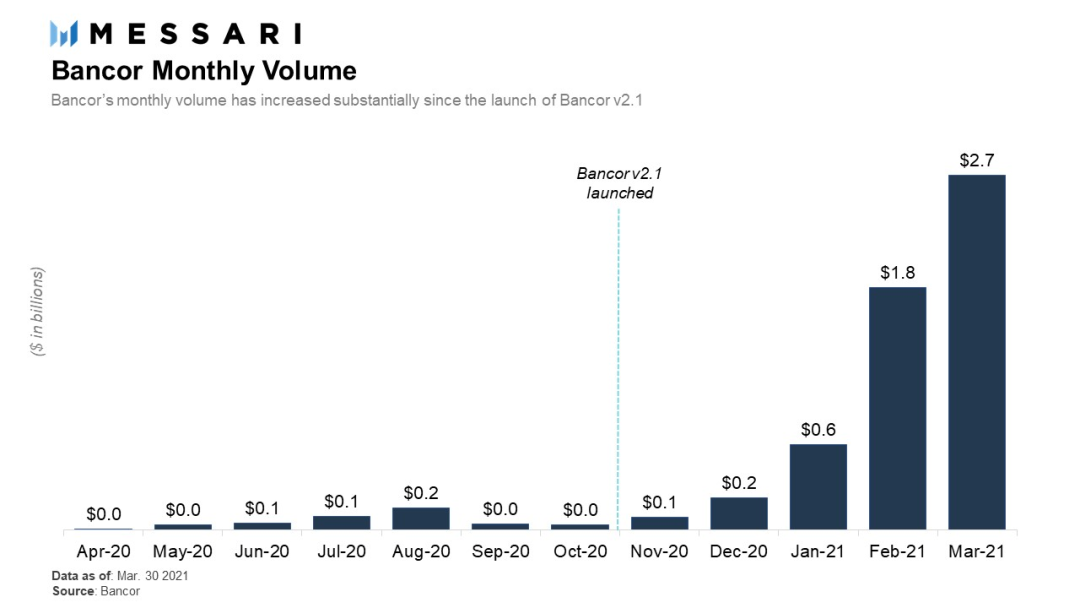

Incluso en el verano de DeFi en 2020, el volumen de negociación de Bancor sigue siendo bajo y su participación de mercado apenas se ve en los gráficos. Sin embargo, desde el lanzamiento de V2.1, la fortuna de Bancor finalmente comenzó a cambiar, con la liquidez y los volúmenes de negociación experimentando un crecimiento explosivo en los meses siguientes.

El núcleo de Bancor v2.1 es la liquidez unilateral, que se combina con los tokens depositados en el grupo de fondos mediante la acuñación de nuevos BNT. Esencialmente, el protocolo de Bancor y el proveedor de liquidez unilateral forman conjuntamente el mercado. El protocolo gana la mitad de las tarifas de transacción del fondo común, y cuando la liquidez unilateral se elimina del fondo común, el BNT acuñado se quema junto con las tarifas de transacción ganadas por Bancor.

Queda por ver si Bancor seguirá creciendo en los próximos trimestres.

Red principal de THORChain

Después de más de dos años de desarrollo y múltiples retrasos, THORChain se lanzó oficialmente a los pocos días del final del primer trimestre. El protocolo de liquidez entre cadenas puede realizar un intercambio descentralizado de activos entre diferentes cadenas de bloques.

Antes del lanzamiento de THORChain, las transacciones de los usuarios de DEX se limitaban a los activos nativos de la misma cadena de bloques o en forma de activos ancla (generalmente en custodia). THORChain brinda liquidez descentralizada a múltiples cadenas de bloques, incluidas Ethereum y Bitcoin, Binance Chain, Litecoin, Bitcoin Cash, etc., y puede incluir más en el futuro.

Cuando se lanza THORChain, se establece un límite superior en el depósito del fondo de liquidez para garantizar un funcionamiento estable antes de la apertura. ¿Se adoptará ampliamente THORChain? ¿Los usuarios seguirán usando felizmente esos activos envueltos en Ethereum y BSC? El tiempo nos dirá la respuesta, y la buena noticia es que, gracias a la nueva solución, es posible que los usuarios ya no necesiten utilizar intercambios centralizados para transacciones entre cadenas.

Nueva acción de AMM

En el primer trimestre de 2021, los AMM líderes en Ethereum han anunciado sus próximas actualizaciones importantes. En enero, SushiSwap anunció Deriswap y Mirin; en febrero, Balancer anunció Balancer V2; en marzo, Uniswap anunció Uniswap V3. Un tema común de las actualizaciones es el aumento de la eficiencia del capital, y a continuación se incluye un breve resumen de cada actualización.

Cambio de sushi

En noviembre de 2020, el fundador de Yearn, Andre Cronje, compartió detalles de un nuevo protocolo llamado Deriswap: un AMM que combina operaciones, préstamos, futuros y opciones en el mismo protocolo. Después de que Yearn se fusionara con Sushi, Deriswap se convirtió en la base para la próxima actualización de SushiSwap. La actualización de SushiSwap V3 (llamada Mirin) también traerá tarifas personalizadas, recompensas, curvas de LP, fondos de liquidez con licencia y nuevas soluciones para protección contra pérdidas impermanentes y soluciones de LP unilaterales desarrolladas por AC.

Equilibrador

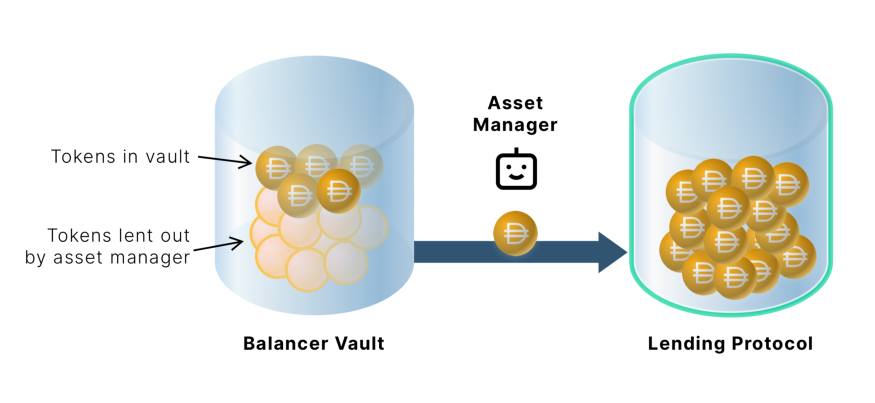

Balancer V2, anunciado en febrero y cuyo lanzamiento está previsto para abril, presenta una bóveda única que contiene activos depositados en varios grupos. Esto no solo reduce el costo del gas de realizar transacciones en múltiples grupos (un punto débil de Balancer V1), sino que también permite que Balancer aumente la eficiencia del capital a través de "administradores de activos": contratos inteligentes aprobados que tendrán acceso a toda la bóveda y su Activos subyacentes. El primer administrador de activos de V2 distribuirá los activos inactivos en el grupo de fondos de Balancer a Aave para obtener ingresos.

Uniswap

En el corazón de Uniswap V3 se encuentra la liquidez centralizada: los proveedores de liquidez (LP) pueden crear mercados dentro de rangos de precios personalizados, creando curvas de precios específicas en el proceso. Según el comunicado oficial, el diseño puede aumentar la eficiencia de capital de LP en 4.000 veces. Los LP pueden proporcionar la misma profundidad de liquidez que V2 dentro de un rango de precios específico, al tiempo que reducen significativamente el capital inactivo. Además, al combinar diferentes posiciones agrupadas, los LP pueden aproximarse a la forma de cualquier libro de pedidos o AMM. La centralización de la liquidez también le dará a Uniswap la capacidad de competir con Curve, lo que permitirá que los LP proporcionen liquidez de moneda estable dentro de un rango de precios estrictamente establecido.

La competencia por DEX en Ethereum se intensificará en los próximos meses. El objetivo es mejorar la eficiencia del capital, pero los métodos varían. No importa quién gane, los usuarios podrán experimentar una liquidez más profunda y mejor.

Tags:

Resumen: Los volúmenes de negociación en el mercado de criptomonedas han aumentado en los últimos 6 meses;Los volúmenes de negociación de criptomonedas representaron casi el 50% del volumen total de negociación de acc.

El día 23, un rumor sobre el aumento de los impuestos sobre las transacciones de criptomonedas hizo que el mercado cayera en picado y Bitcoin cayó por debajo de los 50.000 dólares. Pero esta noticia más importante par.

El auge de las criptomonedas ha creado desafíos para los bancos centrales y las autoridades financieras.

El volumen de negociación DEX ha experimentado un crecimiento parabólico en el primer trimestre de 2021. En este trimestre, el volumen de transacciones DEX alcanzó más de 217 mil millones de dólares estadounidenses.

Según los datos recopilados por The Block, los mineros de Ethereum ganaron más de 1500 millones de dólares en abril.

La acción del precio de Ethereum durante las últimas 72 horas ha sido muy caótica.

1. Observación Dorada | ¿Cómo pagan impuestos las criptomonedas durante la temporada de impuestos?La temporada de impuestos está aquí.