BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Necesita retirar BTC

Las razones para retirar BTC y utilizar los servicios de autocustodia se explican a continuación.

Lo crea o no, un ETF de BTC está a punto de lanzarse.

Los analistas de mercado dijeron: "BTC ETF está a punto de entrar en línea, pero aún no estamos completamente preparados".

Puede que te entusiasme que la vieja escuela haya respaldado a BTC. Después del lanzamiento del ETF de BTC, muchos inversores también pueden obtener fácilmente exposición a BTC a través de cuentas corrientes en los principales bancos. Como almacén de valor revolucionario, BTC está ganando aceptación rápidamente.

Sin embargo, como muchos productos financieros en Wall Street, los inversionistas comunes deben proceder con cautela. Todos sabemos que a los grandes bancos no les importan los intereses de la gente corriente.

Sin embargo, para los ETF de BTC, el mayor peligro oculto no proviene solo de los grandes bancos. Los peligros ocultos también provienen de los gobiernos más poderosos y de las fuentes de las actuales reservas mundiales de divisas.

La pregunta que todos debemos hacernos antes de comprar cualquier ETF de BTC es, ¿quién tiene exactamente su BTC al final del día?

Desde el punto de vista de hoy, esta pregunta puede mostrar su ignorancia, pero según la experiencia pasada, en un futuro cercano, esta pregunta será de gran importancia.

¿Dónde se almacenan sus activos?

Durante la última década, fintech ha facilitado la inversión, con asesores robóticos y aplicaciones comerciales similares a juegos, pero la estructura subyacente no ha cambiado.

¿Por qué es esto? La razón principal es que las regulaciones estipulan el propietario de los activos y el tipo de activos que se poseen, así como también cómo probar la propiedad de los activos y los métodos de gestión.Todo el proceso basado en papel es antiguo y carece de innovación. La industria bancaria no tiene muchos incentivos para actualizar el back-end de sus sistemas. La mayoría de las llamadas innovaciones fintech no son más que ocultar el viejo mundo detrás de una fachada digital.

Puede comprar y ver activos como acciones, bonos y ETF en la aplicación de corretaje, pero los titulares de estos activos son custodios regulados. La mayoría de las veces, esto no causará ningún problema y en realidad es más conveniente para usted. ¿Puedes ir a una sucursal bancaria cada vez que quieras vender una acción? Los inversores ordinarios permiten que el custodio de back-end opere a través de la interfaz digital, lo que hace que la transacción sea más conveniente, pero significa que sus activos están en manos de otros. Por qué esto es importante se discute a continuación.

Como activo digital nativo, BTC tiene sus características únicas. La mayoría de los lugares para comprar BTC permiten retirarlo a una billetera. Debido a que todo el proceso es digital, el proceso de compra y retiro solo toma unos segundos. BTC en un intercambio es como efectivo en un banco, excepto que, a diferencia del efectivo, no necesita ir a un cajero automático o sucursal para retirar dinero y luego hacer un agujero en su colchón para ocultarlo. Retirar BTC o cualquier activo de un intercambio es una custodia propia.

everPay de EverVision ha alcanzado una asociación estratégica con Malaysia Asia Digital Bank: El 16 de noviembre, el proveedor de infraestructura Web3 de Arweave, everVision, ha alcanzado una asociación estratégica con Malaysia Asia Digital Bank. Asia Digital Bank utilizará everPay, un protocolo de pago de activos digitales bajo everVision, para cargar completamente los registros de activos digitales de las instituciones financieras en Arweave, creando una solución de cadena de bloques de bajo costo para una futura colaboración creíble entre múltiples instituciones financieras. Además, las dos partes también llevarán a cabo una serie de exploraciones sobre la combinación orgánica legal y compatible de instituciones financieras con licencia y tecnología Web3, como la construcción conjunta de una plataforma de gestión financiera digital, la investigación conjunta de una plataforma comercial de agregación y la creación conjunta un laboratorio conjunto dedicado a crear el prototipo del sistema de pago y liquidación multidivisa de cadena cruzada, etc.

Se informa que everVision es una empresa de tecnología enfocada en proporcionar infraestructura para Web3, explorando un nuevo paradigma de desarrollo de Web3 que mejora la experiencia del usuario, reduce las barreras de desarrollo y mejora el rendimiento de la red. Su protocolo de pago financiero de nivel de milisegundos everPay utiliza almacenamiento confiable descentralizado para brindar seguridad y garantías verificables, creando un producto de liquidación y pago de activos digitales cercano a la experiencia tradicional de Internet para los usuarios. [2022/11/16 13:11:10]

BTC es una moneda puramente digital, lo que hace que la autocustodia de bitcoin sea mucho más fácil que los billetes de un dólar o las acciones. Todo el proceso está a solo unos clics de su teléfono, sin un viaje al banco, y podría conducir a una gran lucha para cambiar el modelo de custodia regulada para la mayoría de los activos de inversión.

La mayoría de los activos de inversión están en manos de custodios, pero la autocustodia de BTC es muy fácil en muchos casos. Entonces, ¿por qué tendrías otros activos como BTC?

¿Por qué son importantes los titulares de activos?

En los países desarrollados, donde las instituciones funcionan bien, es difícil apreciar la magnitud de este problema. Si vive en un país desarrollado, probablemente nunca haya tenido problemas para vender activos o retirar dinero de su banco.

Sin embargo, si trabaja en una industria que se encuentra en un "área gris" para los bancos y los gobiernos, como el entretenimiento para adultos o los juegos de azar, es posible que a menudo se enfrente a congelamientos de cuentas bancarias o incautaciones de fondos. Si no vive en un país desarrollado, probablemente conozca la importancia de la autocustodia por experiencia, ya que las quiebras bancarias, las incautaciones gubernamentales o la corrupción institucional pueden provocar la desaparición de activos.

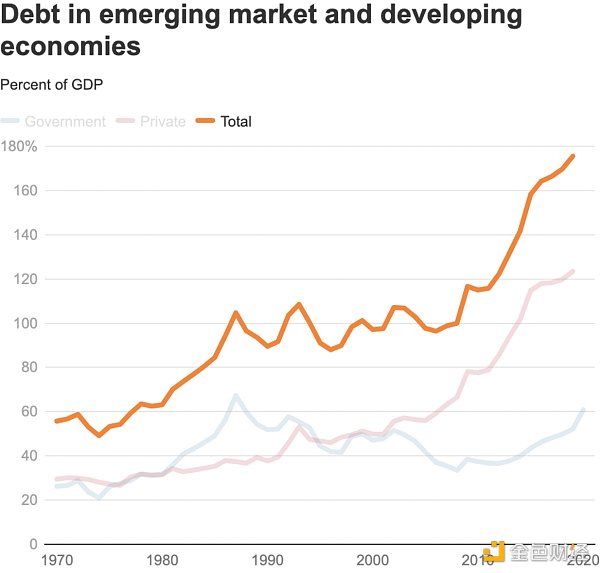

Desafortunadamente, existen peligros más profundos que vienen con este problema que afectan a todos, especialmente a aquellos que viven en países desarrollados que están muy endeudados, tanto en el sector público como en el privado.

Deribit ejecuta transacciones de "arbitraje a plazo" de 10 millones de contratos: el intercambio de Deribit tuiteó que completó 10 millones de contratos de transacciones de "arbitraje positivo" entre contratos perpetuos y futuros de diciembre anoche, la cantidad de contratos alcanzó un récord. El acuerdo se negocia en Paradigm y Deribit lo ejecuta. [2020/12/22 16:07:16]

Para ilustrar los peligros, así es como los países más ricos se han acercado a las tenencias de activos en el pasado.

El gobierno roba los ahorros de los ciudadanos

A principios de la década de 1930, el gobierno de los Estados Unidos estaba en serios problemas. La Gran Recesión obligó al gobierno a imprimir dinero, pero la capacidad del gobierno para inundar el mercado con efectivo para respaldar los precios ha llegado a su límite. En ese momento, cada dólar en circulación requería al menos 40 centavos de oro en las reservas de la Reserva Federal. La Reserva Federal ha impreso todo el valor del oro que posee en dólares, por lo que necesita más oro e imprime más dólares.

Sin embargo, otro problema creado por la emisión de dinero por parte de la Reserva Federal es que reduce el valor del efectivo, lo que destruye el valor de los ahorros existentes, lo que significa que tener efectivo es una forma deficiente de ahorrar para el futuro. Los ciudadanos estadounidenses ahora enfrentan amenazas al valor de sus ahorros y salarios mientras luchan por sobrevivir a la Gran Recesión. Necesitan un activo que no se deprecie. En ese momento, el único activo de este tipo era el oro.

Tanto el gobierno de los EE. UU. como los ciudadanos de los EE. UU. están comprando oro. ¿Qué pasó después?

El gobierno de los Estados Unidos confiscó oro a sus ciudadanos.

El 5 de abril de 1933, el presidente Roosevelt firmó la Orden Ejecutiva 6102, utilizando los poderes de guerra aún vigentes, que exige que todas las personas entreguen monedas y lingotes de oro a la Reserva Federal el 1 de mayo de ese año o antes, prohibiendo a cualquier ciudadano seguir Compra oro.

Por supuesto, la Reserva Federal permitiría que todos cambiaran oro por dólares al tipo de cambio de mercado de entonces de 20,67 dólares la onza de oro. Esto parece una buena idea, ¿no? En menos de un año, luego de la aprobación de la Ley de Reserva de Oro de 1934, una onza de oro equivalía a $35, depreciando el precio del dólar en casi un 50%.

Como resultado, la Reserva Federal pudo continuar devaluando el dólar, pero a la gente común se le prohibió tener activos que preservaran el valor.

Los estadounidenses que escondían sus monedas de oro debajo de las tablas del piso tenían la oportunidad de evitar que fueran confiscadas. Sin embargo, era mucho más fácil para el gobierno confiscar el oro guardado en los bancos porque las autoridades sabían dónde conseguir el oro.

Entonces, el poseedor de oro es importante durante este tiempo.

Habiendo dicho eso, este es un momento muy tenso y extremo en la historia estadounidense y mundial. ¿Qué señales tenemos de que esta historia puede estar repitiéndose? ¿Qué papel jugará BTC en él?

¿Hay alguna razón para que los gobiernos confisquen BTC en estos días?

Primero, es importante comprender que el propósito de BTC es contrarrestar las tendencias inflacionarias de los gobiernos y los bancos centrales. Cuando hay una recesión, el gobierno siempre trata de imprimir más dinero, alegando falsamente que está "satisfaciendo la demanda de efectivo". En efecto, están devaluando el efectivo y redistribuyendo el valor a otras personas.

Esto es lo que Satoshi Nakamoto escribió en el libro blanco de BTC:

El problema fundamental con el dinero tradicional es que opera con confianza. La gente tiene que confiar en que el banco central no devaluará la moneda, pero según la historia de las monedas fiduciarias, esto ha sucedido a menudo.

BTC representa un metal precioso típico. En lugar de mantener el valor cambiando la oferta, predetermina la oferta y el valor cambia según la cantidad.

Es por eso que BTC se llama "oro digital". Puede proporcionar protección de valor para los ahorradores, al igual que el oro en períodos inflacionarios pasados, y BTC es altamente portátil y se puede negociar en cualquier momento. No importa cómo cambie la demanda, la oferta de BTC no cambiará. El metal precioso es el único activo en la tierra con una oferta total similar a BTC, aunque su precio es menos predecible que BTC.

Cuando el gobierno decide emitir moneda fiduciaria adicional, los activos de almacenamiento de valor como BTC y el oro se convierten en herramientas de almacenamiento de valor.

Condiciones para que el gobierno confisque BTC

Si la acumulación de deuda a largo plazo conduce a una crisis económica, entonces el gobierno puede justificar la confiscación de BTC o cualquier otro activo de reserva de valor, tal como lo hizo en la década de 1930. El gobierno necesita responder a la crisis imprimiendo dinero para devaluar la moneda.

De esta manera, aquellos que ganan salarios y tienen ahorros se verán muy perjudicados porque sus activos se mantienen en moneda fiduciaria. A su vez, la gente se apresurará a vender la moneda fiduciaria en constante depreciación en busca de activos que preserven el valor.

Debido a que una devaluación de la moneda fiduciaria desencadenaría una liquidación, el gobierno vería cómo la moneda fiduciaria y el poder que trae desaparecen cada vez más rápido, o usaría el poder restante para hacer lo que hizo Roosevelt en 1933. Pueden confiscar activos valiosos e impedir por la fuerza nuevas compras de activos que preservan el valor, dejando a las personas incapaces de proteger el valor de sus ahorros.

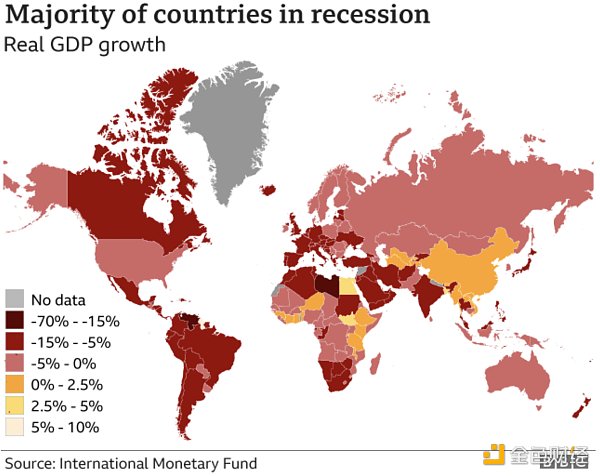

¿Existen estas condiciones en la actualidad?

Ahora que los niveles de deuda están en máximos históricos, ¿estamos ante una crisis grave que conducirá a una emisión sin precedentes? ¿Están aumentando los precios de los activos que preservan el valor?

Gran crisis: COVID-19

Niveles récord de deuda

Número sin precedentes de problemas adicionales

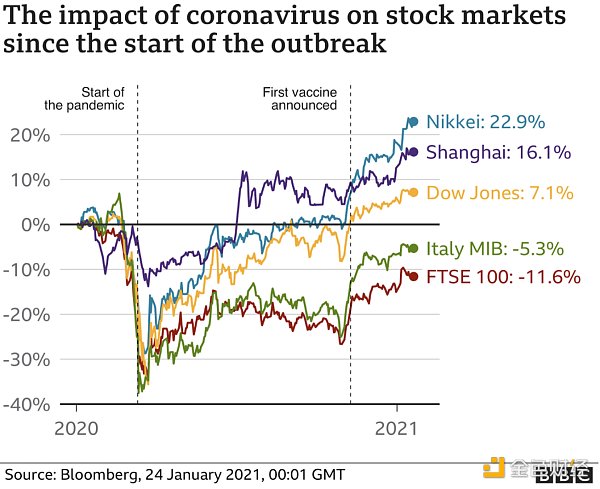

El nivel de crecimiento de los precios de varios activos

La mayor parte del mundo ha estado en recesión este año y los precios de las acciones han aumentado considerablemente, que es la situación típica descrita anteriormente. No todos quieren tener efectivo, pero quieren comprar otros activos que almacenen valor. Desde el 1 de enero de 2020 hasta el momento de escribir este artículo, el S&P 500 ha subido casi un 40 % y Bitcoin ha subido casi un 500 %. Incluso los precios de la madera han aumentado un 230%.

¿Aún no estás convencido de que sea cierto? Ray Dalio es el fundador y director ejecutivo del fondo de cobertura más grande del mundo y se especializa en la investigación de mercados y ciclos económicos. En un artículo reciente que cubre el estado actual de las finanzas, Dalio comparó la situación actual con el período 1930-1945, diciendo:

"Si según la historia y la lógica, cuando las finanzas del gobierno son insuficientes, aumentará los impuestos y no quiere que estos activos de deuda y capital fluyan hacia otros activos que preservan el valor y otras áreas fiscales, entonces es probable que imponga una prohibición sobre los flujos de capital y no permitir que los activos fluyan a activos de oro, BTC, etc. Estos cambios fiscales pueden ser más aterradores de lo esperado".

En tiempos de crisis, los custodios de sus activos son los más importantes. ¿Dejarías tu BTC en un intercambio, se lo darías a un custodio o lo guardarías para ti mismo?

Retire sus BTC

El mundo está cambiando como nunca antes, y la gran mayoría de nosotros nunca hemos experimentado estos cambios en nuestras vidas. La historia y la lógica sugieren que lo que sucedió al final del último gran ciclo de deuda se repetirá, con el gobierno confiscando los bienes de los ciudadanos, arreglando su propio desorden y salvando un sistema egoísta.

Esta vez, la gente tiene una herramienta más poderosa para evitar esta crisis. Sin embargo, esta herramienta está sujeta a un uso adecuado. Comprar BTC y no poder sostenerlo usted mismo es como comprar un casco pero no usarlo mientras anda en bicicleta. No proporcionará protección cuando más la necesite.

Si BTC se almacena en un intercambio o posee BTC a través de productos ETF, su BTC será confiscado cuando sea más valioso y necesario, es decir, el sistema monetario actual se ha derrumbado.

Afortunadamente, comprar y almacenar BTC de forma segura sigue siendo sencillo hoy en día. Será mejor que te lo quedes ahora antes de que te lo confisquen.

El contenido de este artículo proviene de Bitcoinmagazine

Tags:

Según los datos del contrato, en las últimas 24 horas, el 50,92 % del volumen de negociación de contratos de toda la red de BTC estuvo abierto a largo, y la proporción a corto fue del 49.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

Entrando en 2021, el precio de Ethereum ha aumentado un 385% en 4 meses, y la tasa de cambio frente a Bitcoin también ha subido a 0,61. Por esta razón.

Necesita retirar BTC Las razones para retirar BTC y utilizar los servicios de autocustodia se explican a continuación.Lo crea o no.

El vertiginoso Dogecoin ha traído un grupo de tokens de concepto "animal" al escenario principal del mercado de activos encriptados. En pocos días nacieron decenas de tokens con conceptos similares que.

PAData informó el 11 de mayo que el volumen total de búsquedas del índice Dogecoin Baidu en PC y terminales móviles superó hace una semana al de Bitcoin. En la actualidad.

El 3 de mayo, hora local, el Senado del estado de Nueva York presentó una nueva propuesta destinada a prohibir la operación de centros de minería de criptomonedas hasta que el gobierno del estado de Nueva York pueda c.