BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%La reunión anual de accionistas de Berkshire Hathaway se llevará a cabo el 1 de mayo a las EST. Warren Buffett y Charlie Munger volvieron a criticar a Bitcoin. Buffett se negó a hablar de Bitcoin, mientras que Munger dijo directamente: "Odio el éxito de Bitcoin. No agradezco una moneda que es tan útil para los secuestradores y extorsionadores. Cientos de millones, miles de millones de dólares adicionales. Este maldito desarrollo es repugnante y va en contra de los intereses de la civilización".

Buffett ha estado atacando a Bitcoin desde que lo supo. Muchas personas tienen dudas en sus corazones. Como maestros de la inversión, ¿por qué Buffett y Munger odian tanto a Bitcoin? La mayoría de ellos lo interpretan desde múltiples ángulos de estilo de inversión, valor y pensamiento. Quizás la verdad del asunto radica en:

La razón por la que odian Bitcoin está escrita en el ADN de Bitcoin.

Rescate

A las 18:15:05 del 3 de enero de 2009, Satoshi Nakamoto escribió el título del artículo de portada de The Times en el bloque de génesis de Bitcoin - The Times 03/ene/2009 Canciller al borde del segundo rescate de los bancos (3 de enero de 2009, Canciller a punto de implementar un segundo rescate para los bancos).

Tenga en cuenta la palabra clave "rescate". Esta palabra es simplemente una negación completa de algunas fuentes de riqueza de Buffett.

A través del trasfondo de la personalidad de "maestro de inversiones" de Buffett, el vínculo entre Buffett y el sistema financiero tradicional está mucho más allá de la imaginación de la mayoría de las personas. Esta es una razón importante por la que Buffett siempre desprecia a Bitcoin, e incluso se puede decir que es la razón principal.

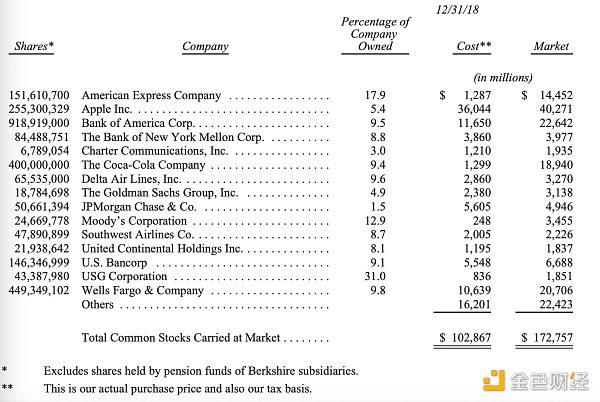

La imagen de arriba muestra 15 inversiones en el informe financiero de Berkshire Hathaway de 2018. Berkshire es un accionista importante de bastantes instituciones financieras, como American Express, Bank of America, Bank of New York Mellon, Goldman Sachs, JPMorgan Chase, U.S. Union Bank, Wells Fargo, etc

En orden cronológico, podemos encontrar pistas sobre el origen de parte de la riqueza de Buffett desde la crisis financiera de 2008 no muy lejos de la actualidad.

En la crisis financiera de 2008, Goldman Sachs, el banco de inversión líder en los Estados Unidos, se vio muy afectado. El 24 de septiembre de 2008, Berkshire, controlada por Buffett, invirtió 5.000 millones de dólares en acciones preferentes de Goldman Sachs y 5.000 millones de dólares en garantías de acciones ordinarias. Solo en el último mes, el 28 de octubre de 2008, el Tesoro de los Estados Unidos inyectó $10 mil millones en Goldman Sachs.

El 1 de octubre de 2008, Berkshire invirtió $3 mil millones en General Electric. También un mes después, el 12 de noviembre de 2008, General Electric Capital obtuvo una garantía de deuda de US$139 mil millones de la Corporación Federal de Seguros de Depósitos de los Estados Unidos.

También en octubre, el Tesoro de EE. UU. inyectó $ 25 mil millones en Wells Fargo, en el que Buffett compró una participación del 10 por ciento en 1990. Según el último informe, Berkshire apenas ha reducido sus participaciones y todavía tiene una participación del 9,8% en Wells Fargo.

Además, en 2008, el Departamento del Tesoro de EE. UU. inyectó $6600 millones en United Bank, $3380 millones en American Express y $750 millones en M&T Bank. Y el Sr. Buffett es el principal accionista de estas instituciones financieras.

Buffett afirmó más tarde que Wells Fargo se vio obligado a inyectar capital por el "Programa de Alivio de Activos en Problemas" (TARP) del Departamento del Tesoro de EE. UU.

¿Es la verdad realmente así? El documental "Pánico: la historia no contada detrás de las finanzas de 2008" producido por HBO en diciembre de 2018 reveló que el 3 de octubre de 2008, después de que el Congreso de los EE. UU. y el presidente aprobaran la Ley de Estabilización Económica, Buffett llamó a altas horas de la noche para decirle al entonces Tesoro de los EE. UU. El secretario Paulson sugirió que Paulson inyecte capital directamente en los bancos en crisis. Al final, el Tesoro de los EE. UU. usó $ 250 mil millones del Programa de Alivio de Activos en Problemas (TARP) de $ 700 mil millones para comprar acciones preferentes e inyectar capital en instituciones financieras.

Si bien estas acciones preferentes se recomprarán cuando expiren, el sistema bancario actual sin restricciones de anclaje inevitablemente optará por la inflación. Después de la crisis económica, Estados Unidos comenzó a implementar una política monetaria de relajación cuantitativa en 2009. En este proceso, la riqueza se transferirá a quienes obtengan primero el dinero del banco central. Y el Sr. Buffett fue el primero en obtener el dinero.

Esta es también la razón por la que Buffett menosprecia el oro, porque el oro restringe rígidamente la disciplina fiscal y monetaria del gobierno.

La vaca lechera de Buffett

Mucha gente preguntará retóricamente, el requisito previo para aceptar el rescate del gobierno es tener las municiones para comprar activos en un momento de crisis.

Buffett es conocido por sus inversiones de valor a largo plazo en algunas buenas empresas que se han mantenido durante décadas. Esto requiere tanto un gran descubrimiento de valor como una fuente a largo plazo de financiación de bajo coste. Para Buffett, esta financiación a largo plazo proviene de la flotación de seguros de Berkshire (es decir, las primas).

Aunque las primas son fondos que la compañía de seguros administra temporalmente y no le pertenecen, algunos fondos pueden demorar 10 años o más en pagarse. Si se hace bien, estos fondos pueden ser fondos de costo cero. Teniendo en cuenta el efecto de la inflación bajo el poder del tiempo, es incluso un costo negativo.

Berkshire no solo es el principal accionista de muchos bancos, sino también el principal accionista de muchas compañías de seguros. Estas compañías de seguros se han convertido en las fuentes de ingresos de Buffett, brindándole un flujo constante de enormes fondos de seguros de bajo costo y pudiendo adquirir compañías de alta calidad a gran escala. Los altos rendimientos de las inversiones harán que las compañías de seguros de Berkshire sean más capaces de pagar siniestros y tengan más flotación de seguros, formando así un círculo virtuoso.

Según el Informe de investigación no bancaria de GF, en términos de estructura de ingresos, la mayor fuente de ingresos de Berkshire es la industria de servicios minoristas, que representa casi el 50 % de sus ingresos. Los ingresos de la industria de seguros siguieron de cerca, y la contribución de los ingresos por primas representó casi el 20%. Si bien la proporción de ingresos por primas no es alta, las primas que se pueden retener durante mucho tiempo pueden igualar los fondos de inversión a mediano y largo plazo. Este es el "depósito de municiones" para la inversión de Buffett, y es un fondo de caja sostenible y suficiente.

En la actualidad, el negocio de seguros de Buffett se divide principalmente en cuatro partes importantes: National Employees Insurance Company, General Reinsurance Company, BHRG (su grupo empresarial de reaseguros) y BH Primary (grupo asegurador independiente mixto).

La industria de seguros también es una industria autorizada y estrictamente regulada en los Estados Unidos, y está inextricablemente vinculada a las instituciones financieras bajo el control del banco central centralizado.

Esto también es completamente contrario al espíritu de descentralización, desregulación, desintermediación, libre competencia y desinflación que requiere Bitcoin.

Entonces, Buffett odia Bitcoin

Buffett no es un inversor que se niega a admitir sus errores. De hecho, Buffett también ha perdido muchas oportunidades de inversión importantes en su carrera de inversión y también ha corregido viejos conceptos erróneos.

Buffett admitió personalmente ante los accionistas en la junta de accionistas de Berkshire durante dos años consecutivos en 2017 y 2018: no esperaba que Amazon se desarrollara tan bien y lograra un éxito a gran escala, y fue un error no comprar acciones de Google hace unos años.

En 2013, Buffett afirmó firmemente que no compraría acciones de Apple porque no sabía cómo sería Apple en diez años. Pero a partir de 2015, Buffett compró acciones de Apple de forma agresiva.

Pero Buffett nunca dejó de criticar a Bitcoin.

En la reunión de accionistas de Berkshire en 2013, el precio de Bitcoin era inferior a $130 y no había subido a más de $1000, lo que atrajo la atención de la gente común. Buffett ya había prestado atención a Bitcoin. Dijo públicamente que Bitcoin es una rata. veneno De los $ 49 mil millones en efectivo, ninguno de los activos es Bitcoin y no hay planes para invertir en Bitcoin.

En 2014, Buffett advirtió a los inversores que se mantuvieran alejados de Bitcoin en una entrevista con CNBC. Él cree que Bitcoin es solo un "espejismo", decir que Bitcoin tiene un gran valor es una broma en sí mismo, y esta prosperidad es falsa.

En la reunión de accionistas de Berkshire en 2014, Buffett dijo que no me sorprendería que Bitcoin no tuviera éxito en los próximos 10 o 20 años. No es una moneda y no se ajusta a las leyes de la moneda. Bitcoin es un fenómeno especulativo de "Buck Rogers". Todos los comportamientos de compra y venta son juzgados por todos, al igual que la burbuja de los tulipanes en ese entonces.

En 2015 y 2016, el mercado bajista de Bitcoin, como la gente común, Buffett no prestó atención a Bitcoin.

Durante el mercado alcista de Bitcoin en 2017, cuando Bitcoin subió a más de $ 9,000, un reportero le preguntó su opinión nuevamente y Buffett respondió: "Puede ser el cuadrado del veneno para ratas".

En noviembre de 2017, Buffett publicó un artículo en "Forbes" que decía que Bitcoin no tiene sentido, que ni la Reserva Federal ni otros bancos centrales pueden supervisarlo y que es una "burbuja absoluta".

En enero de 2018, en una entrevista con CNBC, Buffett predijo una vez más que las criptomonedas definitivamente tendrán un "mal final", aunque no está claro por cuánto tiempo ocurrirá ese final. ¿Cómo ha ocurrido?

Cuando Bitcoin alcanzó un máximo histórico en enero de 2018, en febrero de 2018, Buffett satirizó a Bitcoin como un FOMO (miedo a perderse, miedo a perderse).

En la víspera de la reunión de accionistas de Berkshire en 2018, Buffett volvió a declarar en una entrevista con Yahoo Finance que comprar Bitcoin es una apuesta, no una inversión.

El 23 de febrero de 2019, Buffett continuó criticando a Bitcoin en su carta a los accionistas de 2019, y Bitcoin no tenía ningún valor único.

Esta vez, Buffett y Munger expresaron una vez más su disgusto por Bitcoin. El precio actual de Bitcoin es de alrededor de 57 000 dólares estadounidenses. Desde que Buffett habló mal públicamente de Bitcoin por primera vez en 2013, Bitcoin ha subido casi 438 veces desde 130 dólares estadounidenses. mucho mejor que la inversión de valor del "dios bursátil".

Conclusión

Después del colapso del sistema de Bretton Woods, el patrón oro indirecto fue abandonado como un hecho consumado. Las personas que aman la libertad solo pueden comenzar desde cero. A través de los esfuerzos de varias generaciones de académicos e ingenieros de software, han desarrollado la moneda original de Internet que no puede ser manipulada por el banco central: Bitcoin.

Si Bitcoin y el oro se convierten en monedas ampliamente aceptadas, limitará severamente la capacidad del gobierno para emitir un exceso de moneda de la nada y, por supuesto, también debilitará la capacidad del gobierno para brindar beneficios a grupos individuales.

Esta es la verdadera razón por la que Buffett siempre ha odiado Bitcoin y el oro.

Referencias:

El imperio asegurador detrás de Buffett: descifrando a Berkshire Hathaway

Cómo Warren Buffett se benefició del rescate bancario

Informe anual de Berkshire 2018

El rescate de Berkshire-Buffett

Cómo Warren Buffett consiguió los rescates de 2008

Tags:

Durante este período de tiempo, la industria ha estado hablando de NFT y se considera una buena dirección y oportunidad. Para comprender NFT.

Ayer, había dos personas más en la lista de los 10 multimillonarios del mundo. Una es Melinda, quien está divorciada de Bill Gates, y la otra es el fundador de Ethereum, Vitalik Buterin.

Si se perdió DeFi en 2019 y NFT en 2020, quizás no deba perderse Chia en 2021. Este proyecto de encriptación "rey de los cielos" ha introducido un nuevo concepto de extracción de discos duros. Ahora.

La reunión anual de accionistas de Berkshire Hathaway se llevará a cabo el 1 de mayo a las EST. Warren Buffett y Charlie Munger volvieron a criticar a Bitcoin. Buffett se negó a hablar de Bitcoin.

"Find New" es un proyecto de observación de proyectos de blockchain lanzado por Jinse Finance. Cubre el desarrollo de proyectos en varios campos de la industria.

Tal vez sea hora de decir "adiós" a la Fundación Maker por adelantado.A las 21:23:36 del 3 de mayo, hora de Beijing, a la altura del bloque de Ethereum 12361485.

Datos DeFi 1. El valor de mercado total de DeFi: 140.