BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Venus, la plataforma de préstamos más grande de Binance Smart Chain, está en otra crisis.

En la tarde del 18 de mayo de 2021, una ballena gigante gastó decenas de millones de dólares en un corto período de tiempo para duplicar el precio de XVS de más de 70 dólares a 144 dólares, y luego usó el precio elevado de XVS como garantía con una tasa de compromiso del 80 %, prestó 4100 bitcoins y casi 10 000 ethereums.

Posteriormente, el precio de la moneda XVS cayó, lo que llevó a la liquidación en serie del XVS prometido, y Venus formó una deuda incobrable de casi 100 millones de dólares estadounidenses.

Posteriormente, el precio de la moneda XVS cayó, lo que llevó a la liquidación en serie del XVS prometido, y Venus formó una deuda incobrable de casi 100 millones de dólares estadounidenses.

El usuario de Weibo Blockchain Wang Dayou observó los movimientos de la ballena. Blockchain Wang Dayou publicó a las 3 de la mañana:

Un gran usuario de Venus prestó 4100 pies y 9600 ether al alto precio de xvs, que seguirá liquidándose. Los xv liquidados arrojados al mercado pueden provocar una serie de caídas en los precios de las divisas. Ahora no sé si es un error o deliberadamente levantó los xvs anoche como garantía para aumentar la cantidad prestable (cómo esta gran familia puede tener casi 200,000 xvs).

El usuario de Twitter Jordy Roelofs proporcionó una dirección 0xEF044206Db68E40520BfA82D45419d498b4bc7Bf, donde se liquidó una gran cantidad de XVS.

La empresa de inversión canadiense Cypherpunk vende activos ETH y XMR para comprar más BTC: la empresa de inversión canadiense Cypherpunk Holdings vendió sus activos Ethereum y Monero e invirtió las ganancias en Bitcoin. La compañía dijo el jueves que sus tenencias de bitcoin aumentaron a 276.479 monedas desde 72.979 al final del segundo trimestre, un aumento del 279%. La compañía está financiando inversiones adicionales en bitcoin mediante la "liquidación total" de los contratos de Monero (XMR) y ethereum (ETH). Parte de las ganancias de una transacción de colocación privada de C$505,000 (casi $400,000) que se cerró el 27 de agosto también se utilizó para comprar bitcoin. (Coindesk) [2020/11/27 22:23:20]

En respuesta a esta operación del gran XVS, algunos internautas dijeron que en realidad es equivalente a un envío disfrazado, y es un envío de alto precio, porque la profundidad de mercado de XVS no es suficiente.

Excepto por el incidente de liquidación que fue explotado artificialmente por lagunas en las reglas, Venus se encontró con una crisis crediticia al comienzo de su lanzamiento. Después de que Venus se puso en línea, el token CAN se agregó al azar como garantía, lo que resultó en un préstamo corto de 3000 BTC (para obtener detalles, consulte el artículo anterior de Jinse Finance).

En cuanto al incidente de liquidación de Venus, ¿alguien está explotando la laguna o la parte del proyecto lo envió? La comunidad es escéptica por dos razones principales.

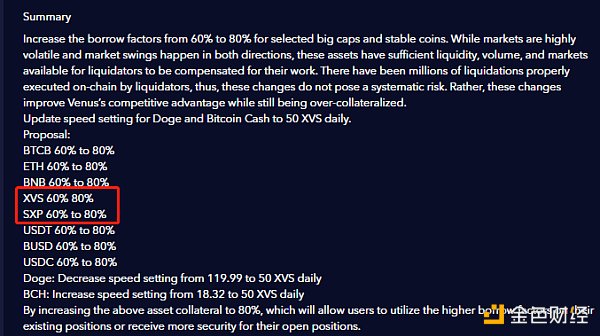

1. La circulación total de XVS es de 10 millones, y esta vez la ballena gigante usó 2 millones de XVS 2. El 8 de mayo, la comunidad votó para aprobar una nueva propuesta para aumentar la tasa de compromiso de XVS del 60 % al 80 %. El intervalo de tiempo es tan cercano que tiene que hacer que la gente imagine.

Los activos hipotecarios de Venus incluyen: BTCB, ETH, BNB, XVS, SXP, USDT, BUSD, USDC. Dos monedas que son menos comunes son XVS y SXP. SXP es el token de la billetera Swipe.En caso de usar CAN para pedir prestados 3000 BTC, CAN es el proyecto IWO del equipo de la billetera Swipe. Se puede decir que los equipos detrás de los tres tokens XVS, CAN y SXP tienen una estrecha relación.

En la tarde del 19 de mayo de 2021, Venus emitió un artículo que explica el gran evento de liquidación de XVS: "Debido a una gran cantidad de órdenes de mercado y expectativas para el nuevo token de recompensa VRT, el precio de XVS ha aumentado considerablemente. Como resultado, Los comerciantes se comprometieron y prestaron repetidamente más garantías para continuar comprando XVS. Posteriormente, algunos comerciantes aseguraron las ganancias del aumento del precio, lo que provocó que el precio cayera. Debido a la gran cantidad de XVS que se vendieron, el precio cayó bruscamente, lo que desencadenó el XVS. mercado Hay mucha liquidación del mercado en eso”.

El mecanismo de liquidación en el protocolo de Venus es algo similar a la forma en que los usuarios usan el apalancamiento para "ir en largo". Los usuarios pueden usar la garantía para pedir prestada más garantía para aumentar las posiciones y para reutilizar y ajustar las posiciones. Los liquidadores en el protocolo buscarán cuentas que hayan sacado posiciones que excedan su margen, en este caso tomarán prestado contra el límite para liquidar hasta el 50% de la posición y cobrarán una comisión del 10%. Estos liquidadores luego venderán su garantía incautada, en este caso XVS, para recuperar el capital que utilizaron para llevar a cabo la liquidación. El único problema es que ese 10% fluctúa con las fluctuaciones del mercado, provocando un mayor deslizamiento, lo que nuevamente reduce el precio del bien embargado. Esto causará continuos problemas de liquidación. A medida que ocurren más liquidaciones, el precio cae y los eventos entran en un ciclo negativo hasta que se completan las liquidaciones.

Según Venus, "aunque los liquidadores aprovecharon al máximo el déficit en el saldo debido a la rápida caída de los precios, Venus implementará un plan de subvenciones utilizando XVS para compensar el déficit en el sistema. No se venderán al mercado , y está apalancado bajo la supervisión del equipo de Venus. Para garantizar que esto no vuelva a suceder, se revisarán todos los activos respaldados en Venus y se reducirá de manera segura cada factor colateral".

"En este incidente, el protocolo de Venus funcionó normalmente como se esperaba, pero el liquidador no pudo completar la liquidación a tiempo, lo que provocó una liquidación continua en el mercado de liquidación. En el futuro, se creará una interfaz de usuario para que más miembros pueden participar en la liquidación. Trabajar juntos para compartir la carga de trabajo de la liquidación”.

En respuesta a esta respuesta, algunos internautas comentaron: "Para compensar la pérdida de Venus, el equipo de Venus emitió un XVS adicional para ellos mismos y compensó su menor cantidad de dinero a través de transacciones fuera del mercado"

Tags:

1. Vitalik: desmitificando las ventajas del "sharding" desde una perspectiva técnicaSharding es el futuro de la escalabilidad de Ethereum y es la clave para permitir que el ecosistema de Ethereum logre miles de transa.

Resumen: “Si no conoces al enemigo ni a ti mismo, serás derrotado en cada batalla.” El Arte de la Guerra de Sun Tzu. "Conócete a ti mismo y conoce al enemigo, nunca serás derrotado en cien batallas.

Demasiado tiempo para verlo: Optimistic Oracle de UMA está en vivo. Los oráculos optimistas se pueden utilizar para obtener datos de mercado y cargar todo tipo de datos en la cadena.

Venus, la plataforma de préstamos más grande de Binance Smart Chain, está en otra crisis.En la tarde del 18 de mayo de 2021.

La moneda animal se ha convertido en un tema del que toda la industria está dispuesta a hablar. Por un lado, el aumento asombroso en el precio de la moneda, por otro lado.

Float Protocol todavía necesita probar su demanda de mercado, pero en relación con el ajuste de la tasa de interés.

Una vez expliqué la componibilidad del producto de las aplicaciones centralizadas (dApps) en el pasado. Por supuesto, usé un diagrama apilado muy simple: de hecho, hay dos niveles que omití, a saber.