BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%

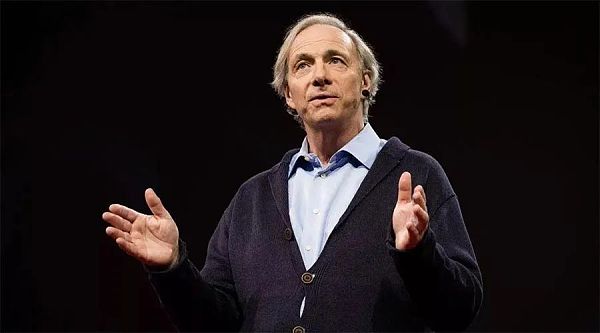

Los temores de una inminente crisis de deuda global han hecho que los principales administradores de fondos de cobertura del mundo pasen de ser escépticos sobre Bitcoin (BTC) a aceptarlo gradualmente.

Ray Dalio, fundador de Bridgewater, dijo que el dólar está a punto de depreciarse y que la tasa de depreciación alcanzará el nivel de 1971. China amenaza el papel del dólar como moneda de reserva mundial. En tal entorno, los atributos similares al oro de bitcoin se ven cada vez más atractivos como un vehículo de ahorro, dijo Dalio, cuya firma comienza 2021 con $ 101,9 mil millones en activos bajo administración, los fondos de cobertura más grandes del mundo.

"Personalmente, prefiero tener bitcoins que bonos en un entorno inflacionario", dijo Dalio en una conversación de una hora con el director de contenido de CoinDesk, Michael J. Casey.

Ahora bien, sus intereses no son meramente hipotéticos o académicos.

"Tengo algo de bitcoin", dijo Dalio como voluntario en la entrevista, que se grabó el 6 de mayo y se transmitirá durante el Consenso de CoinDesk 2021 el lunes.

Junto con el multimillonario Stanley Druckenmiller, Dalio no solo expresó su pesimismo sobre el dólar, sino que también tomó una posición en Bitcoin. En general, el mundo financiero tradicional ha pasado de ignorar o rehuir a abrazar tentativamente las criptomonedas, con algunos que buscan beneficiarse de su volatilidad diaria y otros que buscan una salida a los suministros de dinero inflados por el gobierno durante la pandemia del coronavirus.

El director financiero de Bridgewater, John Dalby, dejó recientemente la firma histórica para unirse a NYDIG, un custodio de bitcoins y corredor principal que facilitó $ 100 millones en compras de criptomonedas para el gigante de seguros MassMutual.

Después de expresar su escepticismo sobre las criptomonedas en noviembre, Dalio ha comenzado a mostrar un cambio de opinión este año. “Existe la posibilidad de que Bitcoin y sus competidores puedan satisfacer la creciente necesidad de reservas de valor alternativas”, escribió en enero.

Lo que Dalio le dijo a CoinDesk sobre poseer "algunos" BTC representa lo más cerca que ha estado de respaldar bitcoin hasta la fecha. Sin embargo, en la misma conversación, reiteró su preocupación de que el gobierno, temiendo que bitcoin compita con el sistema monetario nacional, pueda tomar medidas enérgicas contra sus dueños.

"El mayor riesgo de Bitcoin es su éxito", advirtió Dalio.

Hace más de una década, después de la crisis financiera de 2008 (y en los primeros días de Bitcoin), Dalio comenzó a investigar el reciente auge y caída de tres monedas de reserva global: el florín, la libra esterlina y el dólar estadounidense.

La posición bloqueada total de la red Ethereum L2 es de 3860 millones de dólares estadounidenses: Jinse Finance informó que los datos de L2BEAT muestran que, a partir de ahora, la posición bloqueada total en la capa 2 de Ethereum es de 3860 millones de dólares estadounidenses. En los últimos 7 días ha caído un 2,5%, entre ellos Arbitrum, el plan de expansión con la mayor cantidad de posiciones bloqueadas, ronda los 1.980 millones de dólares, lo que representa el 51,25%. Seguido por Optimism, el volumen de bloqueo es de 771 millones de dólares estadounidenses, lo que representa el 19,94%. dYdX ocupa el tercer lugar, con un volumen de bloqueo de USD 615 millones, lo que representa el 15,91%. [2022/7/5 1:52:05]

En opinión de Dalio, la hegemonía monetaria se mueve en tres "ciclos" potencialmente simultáneos: la creación de deuda y activos financieros; el "ciclo de conflicto de cohesión interna" ("a medida que crecen las disparidades de riqueza y las disparidades de valor, y crecen los grupos políticos, habrá más conflictos”); y el surgimiento de otra potencia para desafiar a la principal moneda existente.

Que una moneda pueda capear tales ciclos depende de la fortaleza económica detrás de la moneda de reserva mundial.

Dalio, quien se desempeña como copresidente y codirector de inversiones de Bridgewater, cree que el dólar se encuentra actualmente en su primer ciclo, donde "la deuda y el crédito crean poder adquisitivo".

Sin embargo, estos son "estimulantes" a corto plazo y "desincentivos" a largo plazo porque cosas como la deuda del gobierno eventualmente tendrán que pagarse, advirtió. Aún así, la deuda se emitió, pero cada vez era más difícil.

"Todos estos activos financieros son reclamos sobre cosas reales, bienes y servicios reales", dijo Dalio. “Y cuando la pila de activos se vuelve tan grande que ya no existe el incentivo para no poseerlos, tienes un problema”.

Dalio señaló que esto ha sucedido antes en los Estados Unidos. Tras el acuerdo de Bretton Woods de 1944, los tipos de cambio mundiales se vincularon al dólar estadounidense, que estaba respaldado por oro. Sin embargo, en la década de 1960, el gasto federal aumentó considerablemente debido a la expansión de los programas de asistencia social, al mismo tiempo que Estados Unidos aumentaba su gasto en defensa para luchar contra la Unión Soviética en la Guerra Fría y pagar el costo creciente de la guerra de Vietnam. .

El aumento de la deuda finalmente agotó las reservas de oro de EE. UU. de unas 20 toneladas métricas a fines de la década de 1950 a menos de 10 toneladas métricas en 1970. El presidente Richard Nixon, sintiendo que esto era insostenible, sacó a Estados Unidos del patrón oro en 1971. El dólar estadounidense se ha mantenido como una moneda "fiduciaria" desde entonces.

Dalio advierte que la situación ahora es muy similar a la de 1971.

“Cuando miras el presupuesto y miras hacia adelante, sabemos que vamos a necesitar más dinero, más deuda”, dijo.

"¿Necesitas pedir dinero prestado? Tienes que imprimir dinero. ¿Necesitas más dinero? Bueno, los impuestos deben subir, y eso crea una dinámica. Ahora puedo seguir y seguir sobre lo que sucede en esa dinámica. Podría ser capital controles... Aprendí dolorosamente en 1971 que hace que las acciones suban. Causa... oro, bitcoin, bienes raíces, todo sube porque literalmente está bajando en dólares. Y esto es parte del ciclo en el que estamos. en."

Una de las principales narrativas que rodean a bitcoin y otras criptomonedas es que pueden actuar como cobertura contra la inflación, o al menos beneficiarse del estímulo fiscal y monetario.

A medida que los gobiernos de todo el mundo continúan tratando de evitar la crisis económica con más gastos, se han dado muchas explicaciones sobre las perspectivas de inflación. La inflación anualizada de EE. UU. fue del 4,2 % en los 12 meses hasta abril, muy por encima del objetivo a largo plazo de la Fed del 2 %, aunque eso se debe en gran parte a que la tasa se compara con abril de 2020. Durante este mes, muchas economías de todo el mundo han llegado a una parada.

Dalio señaló que hay dos tipos de inflación: una es causada por la oferta y la demanda, donde la demanda laboral es alta y la capacidad de producción es baja, lo que hace subir los precios; y la otra es la inflación monetaria, que es causada por la depreciación de la moneda.

A medida que se inyecta dinero en la economía, se entrelazan los dos tipos de inflación.

"Vamos a tener mucha demanda porque estamos poniendo todo nuestro dinero en efectivo", dijo Dalio. Si bien la oferta monetaria ha aumentado, los rendimientos han caído a mínimos a medida que los inversores se apoderan de otros activos, como bonos y bienes raíces.

"Va a cambiar la cantidad de dinero en manos de los individuos, etcétera", dijo, "y seguirá empeorando porque el efectivo es una mierda. Quiero decir, voy a decir eso porque va a en realidad bajan a rendimientos negativos".

Es este segundo tipo de moneda de inflación el que eventualmente prevalecerá, dijo Dalio. Eso podría ser bueno para activos como bienes raíces, acciones y criptomonedas, pero solo hasta cierto punto.

“A medida que suben esos precios, como los bonos, sus rendimientos futuros esperados bajan”, dijo. "Cuando están cerca de las tasas de interés... entonces ya no hay incentivo para comprar estas cosas. Y puedes estar en problemas. Se vuelve muy difícil ajustar la política monetaria porque todo colapsa. Todo es sensible a las tasas de interés". ."

Los bancos centrales entonces tendrían que recurrir a imprimir más dinero, lo que podría terminar con rendimientos reales negativos sobre los activos, aunque nominalmente, como se vio en la década de 1970, agregó.

Llenando el vacío que cae del dólar está China, que ha desatado algunos estímulos fiscales y un estímulo monetario relativamente modesto desde que comenzó la pandemia.

El país más poblado del mundo también se ha visto beneficiado por la flexibilización de las restricciones a la inversión extranjera, dijo Dalio.

"En 2015, solo el 2 % del mercado chino estaba abierto a los extranjeros. Ahora supera el 60 %, pero si observa los precios relativos, etc., es una historia completamente diferente porque no están aplicando medidas de expansión cuantitativa", dijo. . "Todavía tienen un mercado de bonos atractivo. Tienen un mercado de capitales atractivo, que es más abierto. Debido a que son más abiertos, los grandes inversores (inversores institucionales, bancos centrales, etc.) piensan que su peso allí es insuficiente", lo que significa que su las tenencias en China son insuficientes en relación con los rendimientos que pueden generar.

Atraer inversiones en los mercados de capital puede traducirse en una fortaleza adicional para el renminbi chino.

"Cuando compras activos financieros en China, como cuando compras activos financieros en EE. UU., tienes que comprar su moneda. Por lo tanto, es un apoyo para su moneda y es un apoyo para sus activos", dijo Dalio. Él cree que cuando hay una entrada de capital, China gana la capacidad de liquidar y prestar en su moneda. "China se ha mostrado muy reacia a hacer eso porque no quiere perturbar el sistema. Pero se está viendo una mayor internacionalización del renminbi. Es atractivo para prestatarios y prestamistas... la dinámica en realidad sigue al sistema monetario y al modelo imperial el mismo arco."

Dado que es probable que una moneda (el dólar estadounidense) se debilite mientras que otra (el yuan chino) podría aumentar, es posible que una criptomoneda neutral como Bitcoin funcione como lo hizo el oro en siglos anteriores.

Si bien sugiere que una cartera diversificada puede incluir las criptomonedas más antiguas y más grandes por capitalización de mercado, Dalio cree que existen riesgos que muchos pueden no estar considerando.

“Creo que una de las mayores preocupaciones es la capacidad de los gobiernos para controlar casi cualquier moneda digital, incluido bitcoin o moneda digital”, dijo. "Saben dónde están, saben lo que pasó".

Los gobiernos pueden comenzar a preocuparse si los tenedores de bonos venden sus bonos a favor de Bitcoin. “Cuantos más ahorros creamos en bitcoin, más podrías decir: ‘Prefiero tener bitcoin que bonos’”. “Personalmente, prefiero tener bitcoin que bonos”, dijo Dalio.

Esta situación podría llevar a que estos gobiernos tomen medidas enérgicas contra los titulares de Bitcoin.

Un indicador es el valor relativo de bitcoin frente al oro, dijo Dalio. Excluyendo las reservas del gobierno y los usos ornamentales, el oro tiene un valor aproximado de 5 billones de dólares, estima, unas cinco veces más que el bitcoin. "Se trata de 80/20 en el mundo en este momento, así que eso es algo que también estaré observando. Pero creo que esas cosas podrían subir en relación con los bonos".

Una forma de superar el aumento de la deuda es a través de la productividad. Si bien esto es más difícil de medir que antes, dependerá de la tecnología, dijo.

"El mundo va a cambiar a un ritmo increíble”, dijo Dalio. “Quien gane la carrera tecnológica, gana todo, económica y militarmente... así serán los próximos cinco años”.

Por Lawrence Lewitinn

Compilador: Maya

Fuente: CoinDesk

Tags:

JPMorgan todavía ve $ 140,000 como un objetivo teórico a largo plazo para el precio de Bitcoin.Autor: HELEN PARTZ | Compilador: Maya | Fuente: Cointelegraph chinoCuando Bitcoin alcanzó un mínimo de cinco meses cerca d.

Esta mañana, Michael Saylor, CEO de la empresa minera norteamericana MicroStrategy, dijo que organizó una reunión entre el CEO de Tesla, Elon Musk.

El 19 de mayo de 2021, Bitcoin aceleró su declive después de siete días consecutivos de ventas, cayendo a $29 000 por moneda, una caída diaria de más del 30 %.

Los temores de una inminente crisis de deuda global han hecho que los principales administradores de fondos de cobertura del mundo pasen de ser escépticos sobre Bitcoin (BTC) a aceptarlo gradualmente.Ray Dalio.

1. ¿BTC aún no ha alcanzado su punto máximo este año?Aunque BTC ha logrado un aumento de más del 550% este año, según los datos de la cadena.

En el trasfondo de la comunidad PolkaWorld y la cuenta pública, la gente a menudo pregunta "¿Es el proyecto XXX un proyecto ecológico Polkadot?". En este sentido.

Antes de darse cuenta, ¿también vio cómo se desarrollaba la siguiente trama?No sé cuándo comenzó, los gigantes de repente dejaron de "atacar". Desde Internet, las finanzas, la comunidad, la tecnología, la nube.