BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El uso de monedas estables se ha disparado en el último año, pero cada vez menos personas entienden cómo funcionan realmente las monedas estables.

Por alguna razón, los creadores de monedas estables están obsesionados con los diseños complejos, y casi todos los libros blancos están llenos de ecuaciones y términos recién inventados, como si los creadores estuvieran tratando de convencerte: créeme, no eres lo suficientemente inteligente como para entender esto.

Pero no estoy de acuerdo con este punto de vista. Al final del día, todas las monedas estables tienen un diseño bastante simple. A continuación te mostraré un lenguaje visual sencillo para que entiendas cómo funcionan todas las monedas estables. el

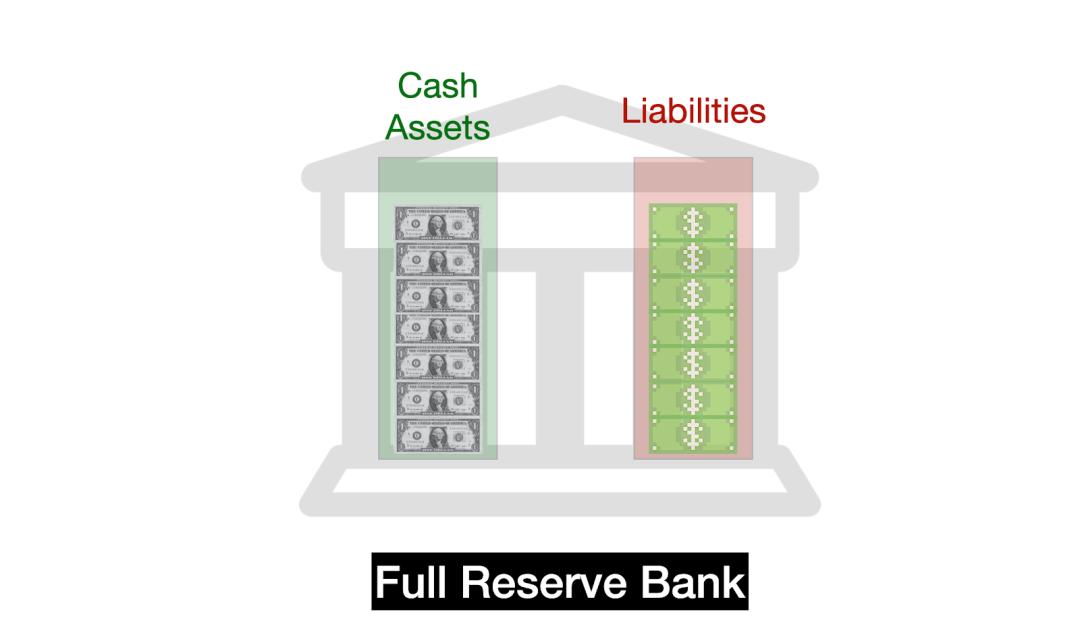

Piense en cada protocolo de moneda estable como un banco, cada uno con activos y pasivos, de alguna manera capturando valor y distribuyéndolo a los titulares de "acciones". el

Un modelo de banco de reserva completo normal, como se muestra arriba, tiene sus activos reales a la izquierda, las reservas reales en dólares que posee y sus pasivos (llamados "dólares digitales") a la derecha, que son derechos sobre los activos de reserva.

En un banco de reserva completo, cada pasivo se equipara 1:1 con los activos de reserva. Si alguien posee un dólar digital y reclama un reembolso en efectivo, el titular recibe dólares físicos y la deuda digital correspondiente se destruye. Así es como funcionan Tether, USDC y otras monedas estables con respaldo fiduciario.

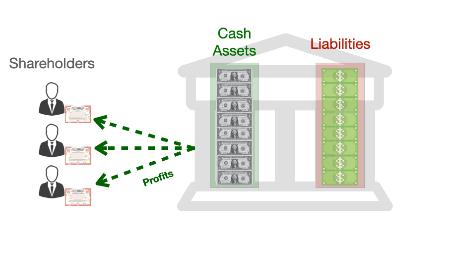

La participación en el banco pertenece a los accionistas (inversores en el banco) que se benefician de las comisiones cobradas por el banco. En el caso de Tether, los propietarios de Tether Ltd. son accionistas cuyas ganancias provienen de las tarifas de acuñación y redención de Tether.

Todos los pasivos de un banco de reserva completo deben estar estrechamente vinculados al dólar, ya que siempre se puede canjear por $ 1 de reservas. Mientras los bancos mantengan una convertibilidad barata, los arbitrajistas no tendrán problemas para mantener su paridad con el dólar. el

Así que es un banco de reserva completo ordinario. Es un modelo obvio, pero ayudará a ilustrar en qué se diferencian los criptobancos. el

Moneda estable cifrada de reserva completa

¿Cómo crear un banco de reserva totalmente encriptado cuyos pasivos sean dólares estables? el

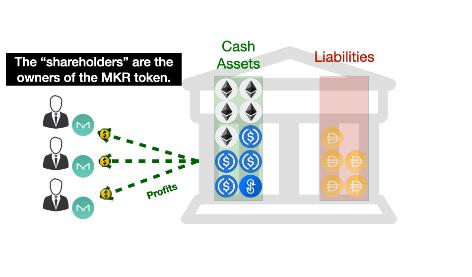

Dado que las criptomonedas han reinventado el dinero, lo primero que se debe hacer es intercambiar activos en dólares por criptoactivos. Pero las criptomonedas son volátiles, por lo que una garantía 1:1 no funcionará si su deuda está denominada en USD. Si el valor de las criptomonedas cae, el banco se enfrentará a una subcolateralización.

Así que solo haga lo obvio: coloque un búfer criptográfico adicional para darle un búfer si su activo criptográfico falla.

Básicamente, así es como funciona MakerDAO.

La paridad de Dai es actualmente estable. el

Tenga en cuenta que los activos de reserva son significativamente mayores que los pasivos totales (Dai), lo que garantiza la seguridad de todo el sistema. el

Senador mexicano presenta proyecto de ley para convertir a Bitcoin en moneda de curso legal en el país: El 2 de julio, la senadora mexicana Indira Kempis presentó un proyecto de ley que convertiría a Bitcoin en moneda de curso legal en el país. El proyecto de ley pretende emular las acciones de El Salvador, el primer país del mundo en adoptar bitcoin como moneda de curso legal, y menciona que esto podría ayudar a cambiar la educación financiera de muchos ciudadanos.

Sin embargo, el proyecto de ley presentado por la senadora Indira Kempis choca con el curso de acción que está siguiendo el gobierno y el Banco Central de México. En enero, la agencia anunció que estaba trabajando para crear un peso digital, su propia moneda digital del banco central (CBDC), que se espera esté en circulación para 2024, para ayudar a los mexicanos a abordar la inclusión financiera. (noticias.bitcoin)[2022/7/2 1:46:28]

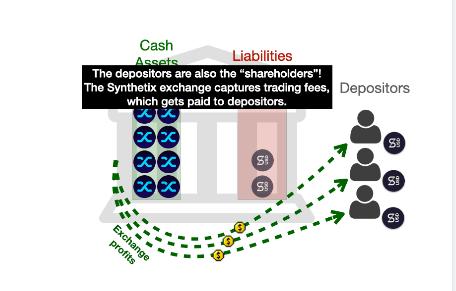

Ahora echemos un vistazo a Synthetix, que adopta un enfoque diferente: en lugar de tener una canasta diversificada de criptoactivos, Synthetix ha emitido una moneda estable sUSD contra su propio token SNX. Este SNX también es un "token de acciones", en otras palabras, el único activo que Synthetix permite como depósito es su propio token. Debido a la alta volatilidad de SNX, Synthetix requiere una sobregarantía del 600 % de cada dólar estadounidense en circulación.

La paridad sUSD es actualmente estable.

Tanto MakerDAO como Synthetix son similares a los bancos de reserva completos tradicionales, excepto que sus activos están garantizados en exceso en criptomonedas. En cierto modo, su vinculación es segura porque existe algún mecanismo para convertir la moneda estable en su activo subyacente. (En ambos enfoques, hay un sistema de tasas de interés que apunta al precio deseado).

Hay otra categoría de monedas estables, a menudo llamadas "monedas estables algorítmicas". el

Las monedas estables algorítmicas no se pueden canjear en absoluto y no tienen depositantes en el sentido tradicional, lo que las hace menos como los bancos tradicionales y más como los bancos centrales. (Los bancos centrales tienden a utilizar métodos distintos de los derechos exigibles para mantener la estabilidad de precios).

Cada moneda estable algorítmica funciona de manera ligeramente diferente. Para analizar una moneda estable algorítmica, es necesario intentar comprender cómo funciona en dos situaciones importantes: cuando la moneda estable está por encima de la clavija y cuando la moneda estable está por debajo de la clavija.

Moneda estable algorítmica

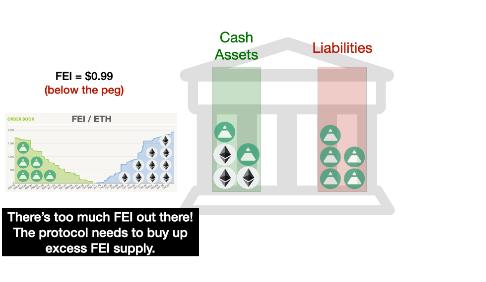

Estructuralmente hablando, la moneda estable algorítmica más simple es Fei.

Fei, que se separó de la paridad casi de inmediato, también ganó notoriedad en los últimos tiempos. El siguiente diagrama ilustra cómo funciona Fei:

El ancla actual de Fei se ha roto.

Fei opera como un banco central real, defendiendo su paridad directamente en el mercado. Tenga en cuenta que Fei no tiene un exceso de garantía significativo y la mayoría de sus activos están en criptomonedas. Esto significa que, en caso de un evento de cisne negro, los activos de Fei podrían ser significativamente más bajos que sus pasivos, lo que haría imposible mantener su paridad.

El mecanismo algorítmico de Fei es bastante complejo, todas las actividades comerciales de Fei se realizan a través de Uniswap, y se utiliza una técnica llamada "reponderación" para realizar transacciones reales, y se utilizan "incentivos directos" (en realidad, un tipo de control de capital).

Pero el resultado final es el mismo: el protocolo participa en el mercado abierto, impulsando los precios hacia la paridad.

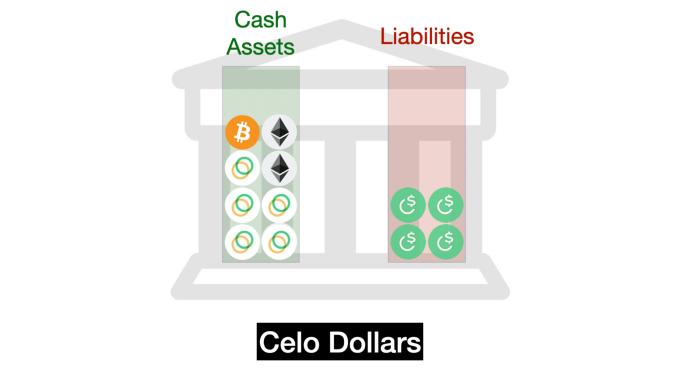

Similar al protocolo Celo para bancos centrales algorítmicos, emite una moneda estable llamada Celo Dollar (cUSD). Celo Dollar utiliza CELO como garantía de reserva (el activo nativo de Celo), junto con una cartera diversificada de otras criptomonedas.

Al igual que Fei, Celo Protocol ha estado negociando constantemente Celo Dollars en el mercado utilizando un modelo de estilo Uniswap. Celo Reserve se compone inicialmente de una gran cantidad de activos de reserva, que están diseñados para permanecer sobrecolateralizados en todo momento. Si los activos de Celo caen por debajo del 200% de sus pasivos, el sistema se recapitalizará cobrando tarifas de transacción para las transferencias de CELO.

Entonces, la principal diferencia entre Celo y Fei, además de su mecánica comercial, son los activos que tienen y sus reglas sobre el staking. el

La paridad de Celo Dollar es actualmente estable.

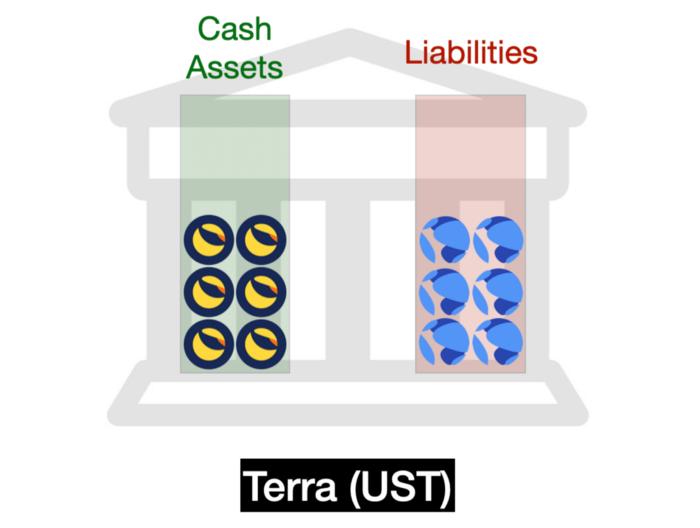

Una tercera moneda estable del mismo tipo es la UST de Terra. Su garantía es LUNA, el activo nativo de Terra, y al igual que FEI y Celo, el protocolo Terra actúa como creador de mercado para las monedas estables. Si el sistema de moneda estable se queda sin activos, repone el inventario aumentando el suministro nativo de LUNA. el

La paridad UST es actualmente estable. el

Fei, Celo y Terra no permiten la redención. En cambio, negocian su propia moneda en el mercado abierto, lo que significa que están dispuestos a comprar y vender por la diferencia.

En la superficie, esto puede parecer bastante diferente de la redención, pero en realidad es un continuo más cercano de lo que parece. Esto se debe a que, económicamente hablando, un compromiso creíble con la creación de mercado es lo mismo que permitir la acuñación y el rescate. el

Imagine una moneda estable garantizada por ETH, llámela token STBL, y el protocolo introduce un par ETH/STBL en el mercado. Esto significa que el protocolo estará dispuesto a vender 1 STBL por $1,01 ETH y comprar 1 STBL por $0,99 ETH. Si STBL cae por debajo de la tasa de vinculación, continuará negociando STBL hasta que se agote su ETH.

Si el token STBL se acuñara y canjeara, potencialmente permitiría a cualquier persona acuñar 1 STBL por $ 1.01 ETH y canjear 1 STBL por $ 0.99 ETH. Si STBL cae por debajo de la tasa de vinculación, continuará canjeando ETH con STBL hasta que se agote su ETH. el

En los bancos centrales tradicionales, los creadores de mercado no permiten reembolsos, sino que permiten más discrecionalidad al banco central. Pero la creación de mercado algorítmica es diferente porque los contratos inteligentes pueden hacer promesas inquebrantables y auto-ejecutables. Por lo tanto, la creación de mercado y la capacidad de pago son dos caminos hacia el mismo objetivo: proporcionar liquidez y garantizar una paridad ajustada.

Habiendo examinado las monedas estables algorítmicas al estilo del banco central, hay otra moneda estable algorítmica más estable: las acciones de señoreaje. el

Moneda estable modelo Mint Share

El modelo clásico de moneda estable de acciones de menta es Basis Cash, basado en el predecesor Basis no emitido. Es probablemente la moneda estable algorítmica por excelencia de la que se han derivado muchos otros diseños desde entonces. Un video que muestra cómo funciona Basis Cash, la dirección del enlace del video: https://youtu.be/bHzI8mECz_w. Actualmente, la paridad de Basis Cash se ha roto. el

Basis Cash se puede considerar como dos fases de operación: cuando hay bonos en circulación, Basis Cash se encuentra en un ciclo de contracción, donde la oferta monetaria no crece lo suficientemente rápido como para pagar toda la deuda del sistema. Sin embargo, si la demanda sigue aumentando, finalmente se liquidarán todos los bonos, el sistema entrará en un ciclo de expansión y los accionistas volverán a ser recompensados con Basis Cash recién acuñado.

El Basis Cash recién acuñado es "señoreaje", la ganancia que obtiene el banco central al emitir nueva moneda. el

Los bancos centrales normales mantienen el señoreaje en sus balances para emergencias. Basis Cash, por otro lado, paga todo el señoreaje a los accionistas en el momento en que se recibe. Esto convierte a Basis en una empresa muy "eficiente garantizada" sin ningún activo en su balance. Esto le permite admitir un suministro muy grande de monedas estables en 0 activos. Sin embargo, también lo hace vulnerable a una "espiral de la muerte" o crisis de confianza. De hecho, Basis Cash lo hace.

La mayoría de las stablecoins algorítmicas posteriores son descendientes del diseño Basis, incluida la última stablecoin que examinaremos.

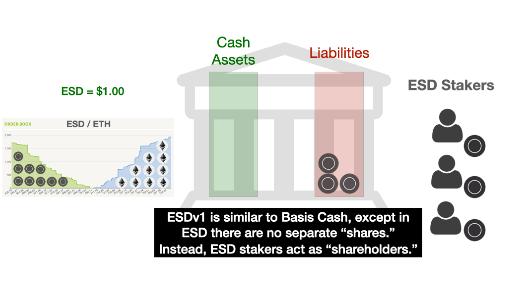

ESD (Empty Set Dollar) es una moneda estable cuidadosamente emitida por un equipo fundador anónimo. La versión original de ESD (ESD v1) fue diseñada en base a Basis Cash. el

La clavija del ESD v1 se ha roto y desde entonces se ha movido a un nuevo diseño.

La innovación de ESD radica en la integración de tokens de equidad y monedas estables, lo que significa que si se hipotecan las monedas estables, se generarán más monedas estables. Como probablemente pueda adivinar, esto hizo que la moneda estable se volviera altamente volátil, rompiendo la paridad, a veces hasta $ 2.00, antes de caer finalmente por debajo de $ 0.20.

Hasta ahora, las monedas estables del modelo de capital de menta pura generalmente han fallado. Muchas imitaciones de Basis y ESD, como DSD, corrieron la misma suerte. Esto al menos nos dice que el diseño de las monedas estables sí importa. Estas ilustraciones deberían ayudarlo a razonar sobre por qué las monedas estables de acciones de menta son tan vulnerables a una crisis de confianza. el

Conclusión

En los primeros días de DeFi, las monedas estables descentralizadas eran básicamente imposibles. En la actualidad, estas afirmaciones parecen prematuras. Hay mucho espacio de diseño para las monedas estables algorítmicas y, de hecho, algunos diseños son más robustos que otros.

Una cosa es segura: no debe conformarse solo porque el libro blanco insiste en que las monedas estables descentralizadas serán poderosas. En cambio, considere lo que necesita una moneda estable para ser estable.

Por: Haseeb Qureshi, inversionista de Dragonfly Capital, posee muchos de los activos discutidos en este artículo.

Tags:

La semana pasada ha sido una montaña rusa para la industria de las criptomonedas.El 13 de mayo, el fundador de Tesla, Elon Musk.

“Red Bull Racing” confirmó una asociación tecnológica a largo plazo con Tezos como socio oficial de blockchain del equipo. El equipo seleccionó a Tezos, la cadena de bloques energéticamente eficiente.

Datos DeFi 1. El valor de mercado total de DeFi: 127.

El uso de monedas estables se ha disparado en el último año, pero cada vez menos personas entienden cómo funcionan realmente las monedas estables.Por alguna razón.

Título original: "Fundamentos criptoeconómicos"A las 17:00 del 20 de mayo, el Sr. Changyong, fundador de la Universidad de Zhimi y fundador de Freecash.

Nota del editor: este artículo compara la eficiencia de capital de v2 y v3 mediante la visualización de los datos de volumen de operaciones de liquidez recientes.

El 21 de mayo de 2021, se lanzó la nueva versión de la billetera BitKeep, BitKeepV6.0. BitKeep es una billetera digital multicadena descentralizada líder en el mundo.