BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%En el desarrollo de Bitcoin durante los últimos diez años, aunque el precio ha sido generalmente al alza, el proceso ha sido tortuoso Durante la alternancia de alcistas y bajistas, muchos de los primeros participantes fueron eliminados. Por ejemplo, del 14 de abril al 19 de mayo de este año, el precio de BTC cayó de casi $65 000 a $30 000, y los activos de los inversores se redujeron en más del 50 % en un corto período de tiempo. Cómo obtener ingresos más seguros a través del BTC en la mano, reducir las pérdidas en un mercado bajista y obtener más ingresos en un mercado alcista se ha convertido en una propuesta importante que preocupa a los tenedores de divisas actuales.

En los intercambios centralizados, billeteras, préstamos y otras plataformas, generalmente se brindan servicios de administración de riqueza.La plataforma toma prestados tokens de los usuarios a una tasa de interés más baja y luego los presta a una tasa de interés más alta. Los titulares de divisas pueden depositar activos como Bitcoin que poseen en la plataforma para obtener ingresos. En el comercio apalancado, los comerciantes también necesitan tomar prestados tokens del intercambio.

Tomando Binance como ejemplo, la tasa de interés anualizada de los depósitos de USDT en Binance Wealth Management es del 2 %, pero en el comercio apalancado, los comerciantes toman prestados USDT de Binance a una tasa de interés por hora del 0,00375 %, lo que equivale al 32,85 %. En un mercado alcista, debido a que existe una gran demanda de préstamos en USDT para aumentar el apalancamiento, la tasa de interés para los usuarios que toman prestados USDT aumentará en consecuencia.

Debido al mayor valor de mercado de BTC, los usuarios tienen más acciones en sus manos, y los tenedores de divisas generalmente creen que BTC seguirá aumentando. Para BTC, eso no es necesario por el momento y es optimista durante mucho tiempo, todos son más dispuesto a depositar moneda para ganar intereses. La demanda de préstamos de BTC también es relativamente baja, es más probable que disminuya la relación de precios entre altcoins y Bitcoin, y es más probable que los usuarios que toman prestados activos de BTC utilicen otros canales para la gestión financiera o vendan al descubierto. Por lo tanto, el interés de depósito y préstamo de BTC es más bajo que el de otros tokens. De acuerdo con los datos que se muestran en los sitios web oficiales de Binance, Huobi y OKEx, la tasa de interés anualizada de los depósitos a la vista de BTC es de solo alrededor del 1 % Los datos de este artículo se recopilaron todos desde el 11 de junio.

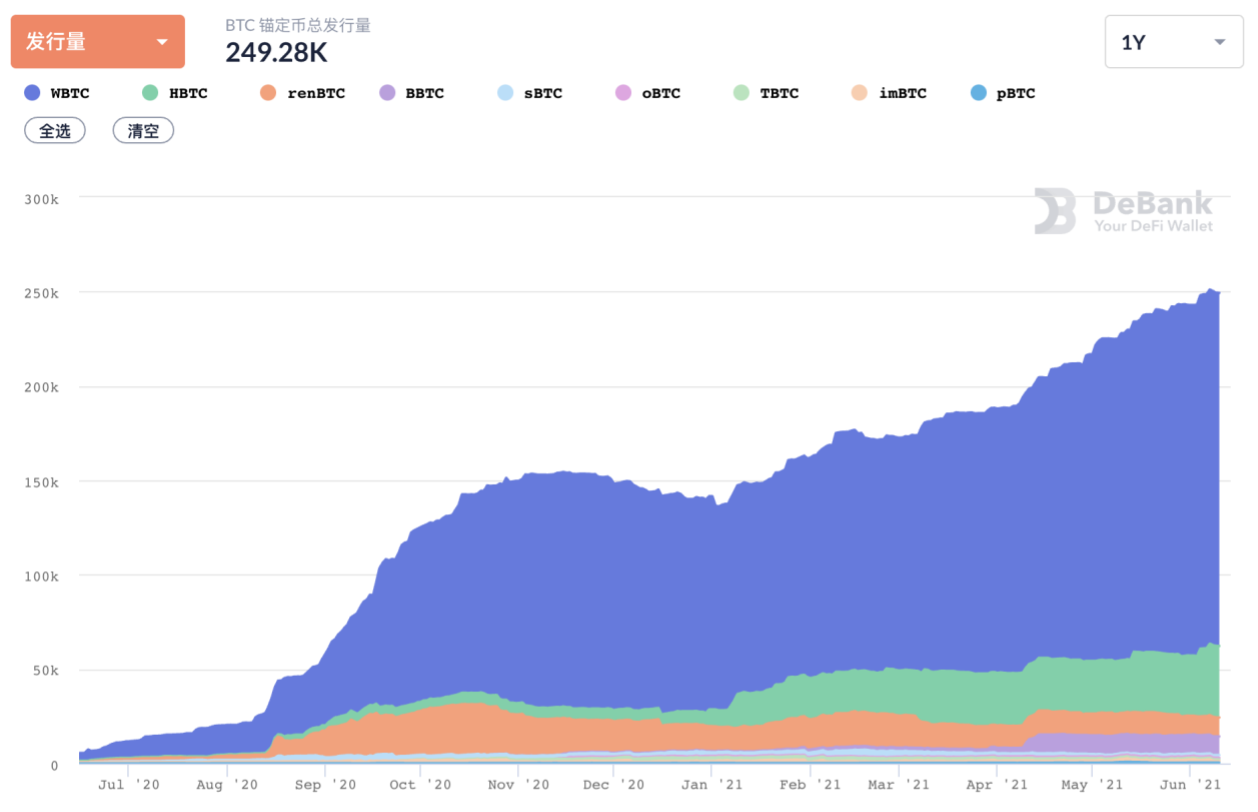

El BTC en el protocolo descentralizado existe en forma de moneda ancla BTC, y se encuentra principalmente en Ethereum. Desde el verano DeFi del año pasado, los activos de Bitcoin han ganado muchos más canales para obtener ingresos debido a la minería de liquidez y, aunque la tasa de rendimiento es cada vez más baja, también atrae cada vez más fondos. El número de monedas ancladas en BTC en Ethereum sigue creciendo, de 5300 a 249 281 el año pasado. En la actualidad, la emisión centralizada de WBTC y HBTC sigue siendo la principal.

Una vez que madure la solución descentralizada, la moneda anclada en BTC emitida de manera descentralizada puede convertirse en la corriente principal.

La recompensa simbólica por la minería de liquidez proviene del costo de capital que paga el protocolo para obtener liquidez. El rendimiento anualizado de la minería de liquidez en los principales protocolos de DeFi también se redujo de unos cientos por ciento cuando surgió por primera vez hace un año a un pequeño porcentaje en la actualidad. Por un lado, debido a la circulación limitada cuando se lanza el proyecto por primera vez, el precio de los tokens de gobernanza suele ser más alto. Por otro lado, cada vez entran más fondos en este mercado, lo que da como resultado que se asignen cada vez menos tokens a los mismos fondos. Por ejemplo, el precio de CRV, el token de gobierno de la plataforma de intercambio de monedas estables Curve, ha bajado de decenas de dólares cuando se lanzó a los 2,4 dólares actuales, cerca de los 10.000 millones de dólares. Curve incluye principalmente activos de monedas estables, ETH y BTC. El grupo Y más antiguo en Curve ahora tiene una tasa de rendimiento anualizada integral de solo alrededor del 2%, pero los tokens LP en el grupo Y hace un año también se pueden usar para obtener los mejores tokens DeFi como YFI.

Las monedas ancla BTC son ampliamente utilizadas en varios protocolos DeFi.Tomando como ejemplo WBTC, que tiene la mayor circulación entre las monedas ancla BTC, la circulación actual es de 188.960 piezas, de las cuales el 20,98% están comprometidas en el acuerdo de préstamo Aave V2, Compound, Polygon Bridge, Maker y SushiSwap representaron el 14,26%, 13,57%, 8,85% y 3,9% respectivamente.

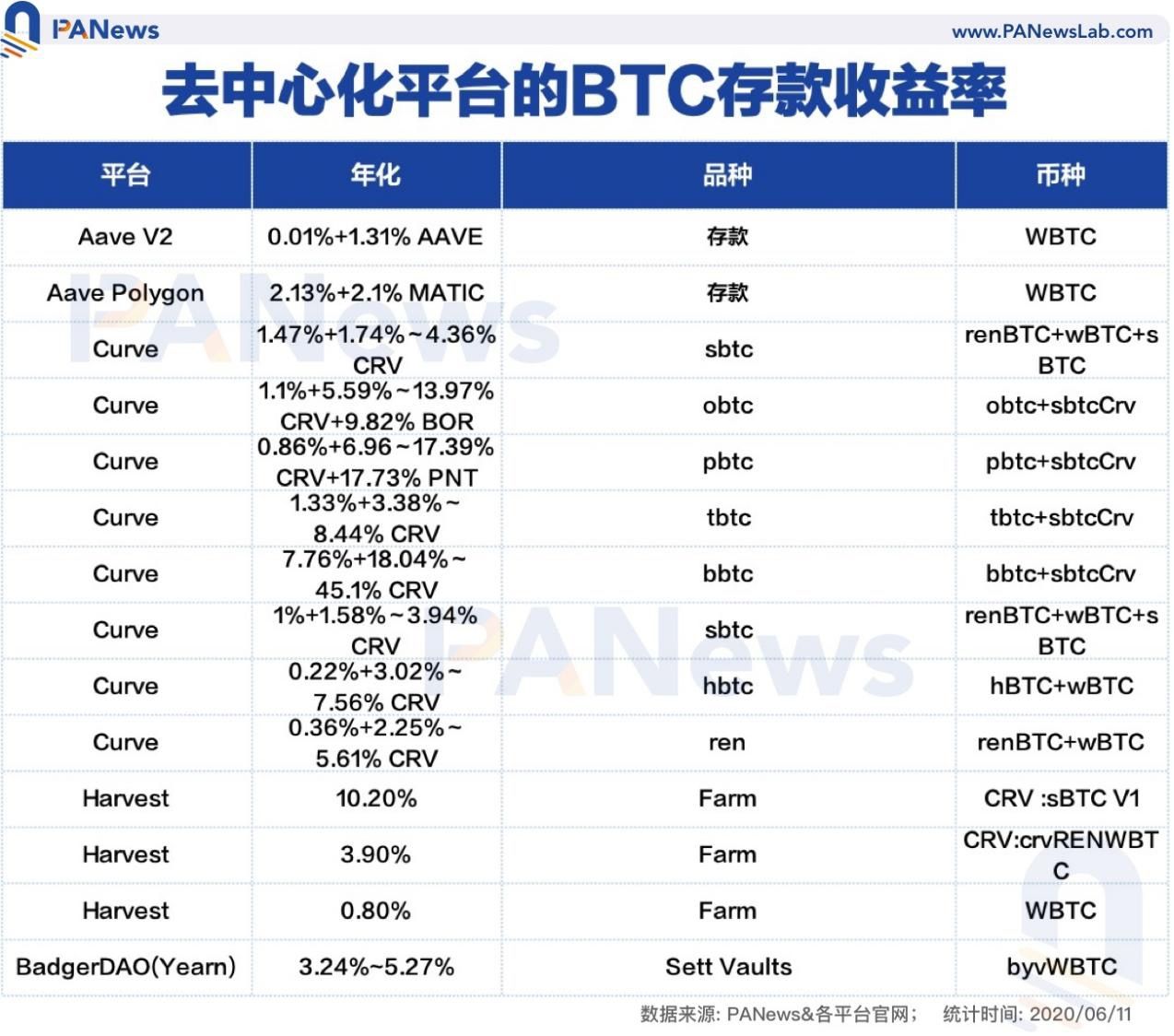

Entre estos protocolos DeFi maduros, la tasa de rendimiento de WBTC es relativamente baja. Con las recompensas de divisas de la plataforma, la tasa de rendimiento de Aave V2 y Aave Polygon es solo del 1,32 % y el 4,23 % respectivamente, y la tasa de rendimiento de los depósitos de WBTC en El compuesto es solo 1.02%.

En Curve, las recompensas de los pools de oBTC y pBTC son del 9,82 % (BOR) y del 17,73 % (PNT) respectivamente, además de las tarifas de manejo y las recompensas CRV. Para este tipo de nueva moneda anclada en BTC, generalmente se utilizan rendimientos más altos para motivar a los usuarios a usarla.

DeCus es un proyecto BTC de cadena cruzada que se lanzará pronto. Es completamente descentralizado y asequible para todos. Tiene las características de pago 100% comprometido de BTC nativo y transferencia instantánea. Luego del backtesting según el modelo económico del proyecto, se estima que puede traer mayores beneficios a los usuarios en la etapa inicial. DeCus proporciona una solución de alojamiento de cadena cruzada eficiente en capital que bloquea BTC nativo y genera monedas vinculadas a BTC en plataformas que admiten contratos inteligentes como Ethereum. Para convertir BTC en eBTC en DeCus, los usuarios aún deben comprometer su propio BTC nativo en una proporción de 1: 1, pero el custodio Keeper puede satisfacer la seguridad del protocolo sin un depósito de hipoteca completo después de una ingeniosa agrupación superpuesta.

La cantidad total del DCS del token de gobernanza de DeCus es de mil millones. El protocolo reserva una gran cantidad de tokens para motivar a los participantes del protocolo, el 45% de los cuales se asignará a los participantes. El 20 % de los tokens se asigna a los titulares de eBTC para la minería de liquidez, el 15 % se asigna a Keeper, el 9 % se usa para la minería de liquidez de los contribuyentes de DCS y el 1 % se usa para compensar las tarifas de acuñación. Además, el acuerdo reserva el 15 % de los tokens para la comunidad DAO, y DAO decide el uso.

Durante el proceso de transmisión de eBTC, el usuario promete BTC a la dirección de depósito en garantía y luego envía la prueba de compromiso al contrato inteligente, y el contrato inteligente acuña eBTC nuevo y lo envía al usuario para completar el proceso de transmisión. Keeper usó WBTC como depósito en la etapa inicial de la transición y, una vez que se complete el inicio en frío del proyecto, se usará eBTC como depósito. Estos dos tipos de participantes principales en el acuerdo participan con activos de BTC y reciben recompensas de tokens de DCS, por lo que el proceso de participación de Keeper y los usuarios puede considerarse como gestión financiera de BTC.

A través de cálculos razonables, la tasa de rendimiento de Keeper y los usuarios de DeCus se puede calcular aproximadamente.

La minería de liquidez de eBTC asignará el 20 % del monto total de 1000 millones de DCS en un plazo de 5 años, el 7,5 % del monto total se asignará en el primer año y el monto asignado cada año a partir de entonces será 2/3 del anterior año.

El precio de valoración de la ronda institucional DCS es de $0,03, y los tokens de los primeros inversores se liberarán linealmente según la altura del bloque dentro de 2 años, mientras que el precio original de IDO en New Venture es de $0,06, por lo que se prevé que dentro de los primeros año DCS El precio promedio de $0.05 es más razonable.

Entonces, la recompensa de minería de liquidez emitida a eBTC en el primer año es: mil millones * 0,05 dólares estadounidenses * 7,5% = 3,75 millones de dólares estadounidenses.

Suponiendo que la cantidad de acuñación de eBTC en el primer año es de 1000, y el precio de BTC se calcula en $40 000, y todos ellos se utilizan para la minería, entonces el rendimiento de la minería de liquidez de eBTC en el primer año es: $3,75 millones/$1000/ $40,000=9.38 %

La tasa hipotecaria de Keeper disminuirá con el aumento del número de Keepers Suponiendo que la tasa hipotecaria de Keeper sea del 50 %, la tasa de rendimiento anualizada de Keeper se puede calcular como: mil millones * 0,05 dólares estadounidenses * 5,63 % / 500 / 40000 dólares estadounidenses = 14,1%

En la etapa inicial del lanzamiento de la red principal de Decus, como el primer trimestre, la circulación de eBTC puede ser inferior a los 1000 previstos. En el caso de solo 600 monedas eBTC, el rendimiento anualizado de la minería de liquidez eBTC es: mil millones*0,05 USD*7,5 %/600/40 000 USD=15,6 %

Y la tasa de rendimiento anualizada de Keeper aumentará a: mil millones * 0,05 dólares estadounidenses * 5,63%/300/40000=23,5%

Además del ingreso básico estimado, existen muchas medidas en el sistema económico DeCus que pueden aumentar los ingresos de los usuarios de Keeper y eBTC.

Keeper usa eBTC como garantía, lo que aumentará el peso de recibir tokens DCS. Aunque los activos de cadena cruzada de WBTC también se pueden usar como garantía para Keeper, para aumentar el uso de activos en el ecosistema DeCus, usar su propio eBTC puede obtener un peso mayor que WBTC, es decir, mayores rendimientos.

En el cálculo, se supone que todos los eBTC se utilizan para la minería, pero en realidad, algunos eBTC se utilizan como garantía para Keeper y no pueden participar en la extracción de liquidez de los eBTC.

Entre los eBTC restantes en circulación, es posible que algunos usuarios no estén dispuestos a comprometer eBTC para la minería. Si la tasa de compromiso es del 50 %, la tasa de rendimiento de la extracción de liquidez de eBTC será el doble del valor calculado.

Al momento de escribir el 11 de junio, el precio de BTC era de $37 000, mientras que el pronóstico se calculó en $40 000. El precio DCS también se calcula uniformemente en $0,05 y es probable que el precio DCS anterior sea más alto que este valor.

eBTC se puede integrar fácilmente con otros protocolos para obtener recompensas de tokens de gobernanza de otros protocolos. Los protocolos como Curve están abiertos a activos de stablecoins, ETH y BTC, y es probable que integren eBTC, para recompensar a los titulares de eBTC con tokens CRV y obtener tarifas de transacción compartidas. Se han abierto 38 grupos de recompensas en Curve.fi, y hay docenas de grupos de liquidez integrados con Curve.fi Factory en Curve Swaps. pBTC, BBTC, TBTC, oBTC, sBTC, renBTC, WBTC y HBTC pueden obtener recompensas mineras por tokens CRV.

De acuerdo con el cálculo anterior, cuando el monto de acuñación de eBTC es de 600 y todos ellos se utilizan para la extracción de liquidez, el rendimiento anualizado sigue siendo del 15,63 %. Sin embargo, en la práctica, algunos eBTC deben usarse como garantía para Keeper, o los tenedores no los usan para la minería, por lo que la tasa de rendimiento real puede ser más alta. arriba.

Hay muchas formas de obtener ingresos a través de BTC tanto en plataformas centralizadas como descentralizadas, pero en plataformas centralizadas o plataformas descentralizadas maduras, los ingresos por depósito de BTC son solo alrededor del 1%.

Algunas nuevas monedas ancladas en BTC a menudo atraen a los usuarios a través de mayores rendimientos.DeCus proporciona una solución de custodia de cadena cruzada altamente eficiente en capital, lo que permite al custodio garantizar la seguridad del acuerdo sin una hipoteca completa. Según los cálculos, en la etapa inicial del lanzamiento del proyecto, la tasa de rendimiento anualizada de la minería de liquidez de eBTC puede alcanzar el 30 %.

Tags:

Recientemente, se lanzó la red principal Swarm, lo que entusiasmó un poco a muchos usuarios que desean participar en la red de almacenamiento distribuido. Los recursos de almacenamiento crean servicios de almacenamien.

El concepto del Metaverso explotó en la industria ¿Qué es el Metaverso? ¿Cuál es la etapa actual de desarrollo? ¿Qué aplicaciones hay en la industria?El 7 de junio a las 14:00.

Golden Finance Blockchain News, 15 de junio En comparación con 2020.

En el desarrollo de Bitcoin durante los últimos diez años, aunque el precio ha sido generalmente al alza, el proceso ha sido tortuoso Durante la alternancia de alcistas y bajistas.

En este artículo, continuaremos enfocándonos en los últimos puntos de acceso y aplicaciones de NFT.

Hay efectos de red en cualquier sistema multilateral. El efecto red mágica hace que el valor generado en el sistema crezca exponencialmente. Con la bendición de la tecnología moderna.

Además de la caída de los precios de las criptomonedas, las empresas relacionadas con la minería también se han visto muy afectadas.Título original: "Círculo de divisas bajo fuerte supervisión"En el último mes.