BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El autor de este artículo es DeFi Scientist, un investigador cuantitativo sobre encriptación y DeFi.

Lanzado oficialmente en mayo, Uniswap V3 promete tarifas de transacción más bajas y una mayor eficiencia de capital para los proveedores de fondos de liquidez (LP). El protocolo V3 se convirtió rápidamente en un gran éxito, atrayendo casi $2 mil millones en fondos en su primer mes.

Sin embargo, los rendimientos de los proveedores de liquidez han sido mixtos desde el lanzamiento. Las métricas actuales de la plataforma muestran que hay demasiada liquidez en la plataforma y muy pocas tarifas. Por lo tanto, para la mayoría de los pares comerciales, las tarifas obtenidas por los LP están lejos de compensar la pérdida de impermanencia esperada (IPL) debido a las fluctuaciones del precio del token. Dadas las condiciones actuales del mercado, los inversores pueden vender opciones de venta (si están disponibles) para obtener mayores rendimientos esperados.

Para demostrar esto, este documento primero revela los principales impulsores de los rendimientos de la agricultura de rendimiento en Uniswap V3 y propone un marco cuantitativo para analizar el atractivo de una posición de LP determinada. Aplicamos este marco al grupo USDC/WETH como ejemplo ilustrativo.

A diferencia de la mayoría de los enfoques actuales, nuestro marco tiene en cuenta la distribución de liquidez de los LP y modela los movimientos de precios de los tokens asociados. Esto nos permite estimar con mayor precisión las tarifas que uno puede esperar cobrar y, posteriormente, el beneficio esperado de la estrategia.

Antes de profundizar en el contenido cuantitativo, hagamos hincapié en las características funcionales del protocolo Uniswap V3 y los impulsores de los rendimientos de la agricultura de rendimiento.

Vale la pena señalar que cualquier estrategia de LP es una estrategia de volatilidad corta: coloca dos tokens en el grupo de liquidez y, a medida que cambia el precio, en realidad está vendiendo gradualmente el activo con mejor rendimiento.

Las principales novedades de Uniswap V3 son:

Capacidad de concentrar liquidez dentro de un rango de precios específico [pmin, pmax]. Esto proporciona apalancamiento a los LP. Sin embargo, una vez que el precio esté fuera de ese rango, dejará de ganar comisiones y tendrá una exposición total al activo de bajo rendimiento.

Las tarifas cobradas dependen de la cantidad de otros LP activos en un rango de precios determinado. Estas tarifas son más difíciles de modelar que Uniswap V2 porque está compitiendo con otros proveedores de liquidez.

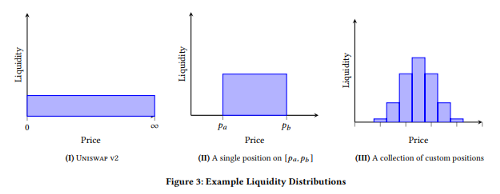

Fuente: Libro blanco de Uniswap V3

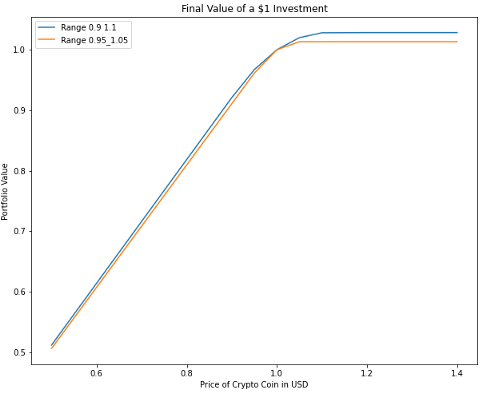

Modelamos la pérdida impermanente esperada para un conjunto de pares comerciales de cripto token (llamémoslo T) y stablecoin (USDC). El estado inicial está establecido, el valor de la cartera es 1 y el precio de mercado es T/USDC = 1. Para diferentes precios de USDC/T, ¿cuál será el valor de nuestra cartera (sin incluir las tarifas)?

También comparamos dos rangos de movilidad diferentes [0.95, 1.05] y [0.9, 1.1] para que los lectores puedan comprender mejor el impacto del rango de movilidad en los resultados.

Como puede ver en el gráfico a continuación, el gráfico PL es muy similar al de la estrategia de venta corta. La principal diferencia es la convexidad en el rango de liquidez seleccionado. Una banda de liquidez más estrecha lo ayudará a cobrar más tarifas (siempre que el precio del token se mantenga dentro de ese rango), donde el token criptográfico tiene menos riesgo al alza y más riesgo a la baja.

El principal riesgo es la degradación del token, y en un mercado alcista de criptomonedas puede ganar dinero a partir de posiciones oscilantes a corto plazo y tarifas de grupo. Sin embargo, los rendimientos en USD, independientemente de las tarifas, son asimétricos. Habrá pequeñas ganancias (alrededor del 50% del tiempo) cuando el token se aprecie frente al USD, pero puede haber pérdidas mayores cuando baje. Esto da como resultado una pérdida estadística del promedio. Una estrategia de LP solo es viable si la tarifa cobrada es mayor que la IPL esperada.

Obtener rangos de liquidez correctos es una parte crítica de cualquier estrategia de LP. La tarifa que se le cobrará también depende de la ruta. Para modelar con precisión nuestros rendimientos, ejecutaremos una simulación de Monte Carlo en el precio del token.

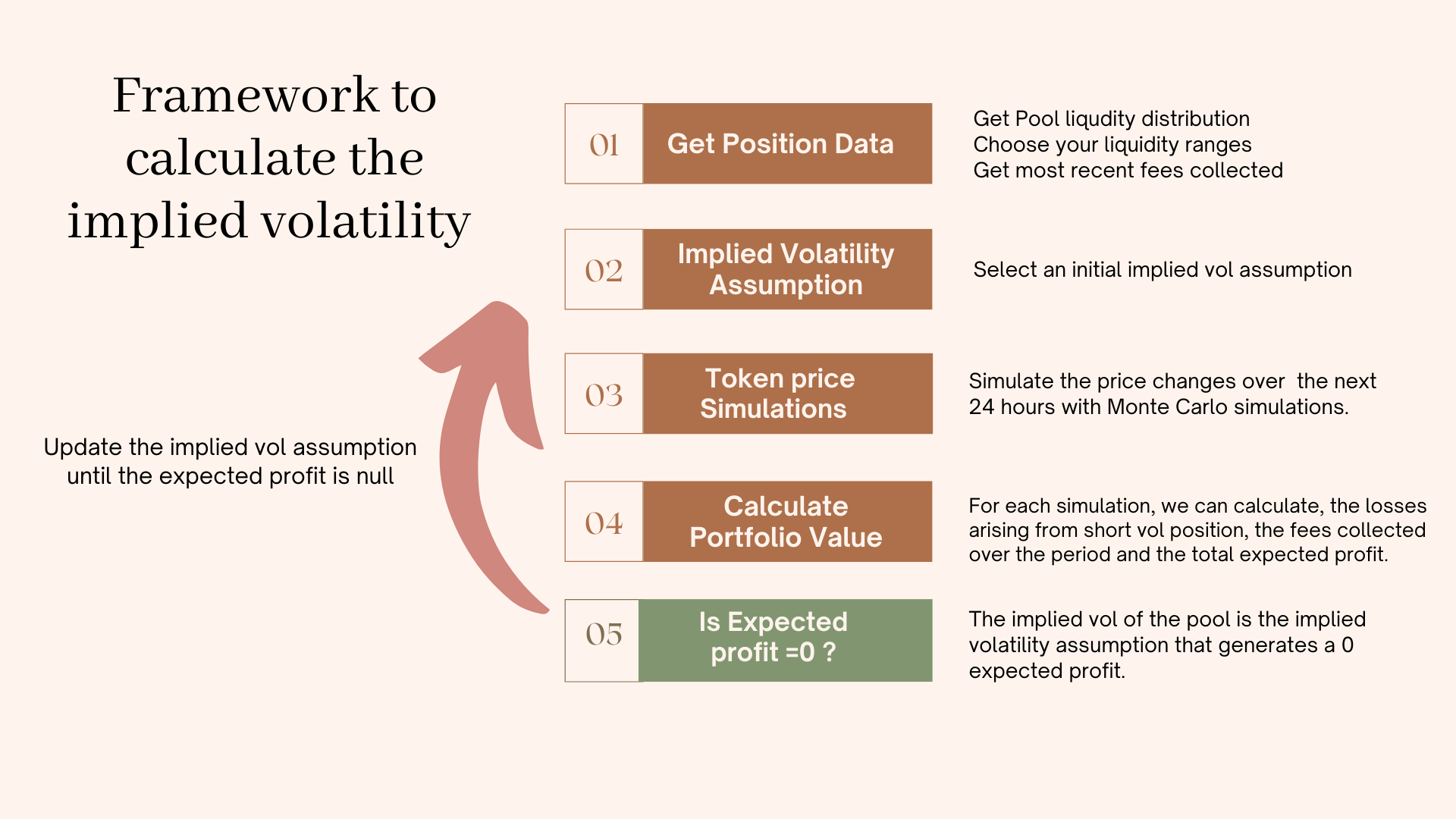

Dada una posición de token LP y sus características (alcance, distribución de liquidez del grupo y pronósticos de tarifas), se puede calcular la métrica implícita de volatilidad de la posición LP.

El indicador de volatilidad implícita se calcula mediante la simulación de Monte Carlo del precio del par comercial. La volatilidad del token implícita en el conjunto de fondos se refiere a la volatilidad de los activos que produce 0 rendimientos esperados en la posición de LP.

En particular, podemos revertir este proceso estableciendo supuestos de volatilidad implícita de activos para el par y eliminando las tarifas implícitas.

Dado que la distribución de la liquidez en un grupo cambia con el tiempo, tiene sentido ejecutar una simulación de Monte Carlo durante un período corto de tiempo. Elegiremos una ventana de 24 horas para este ejercicio de modelado.

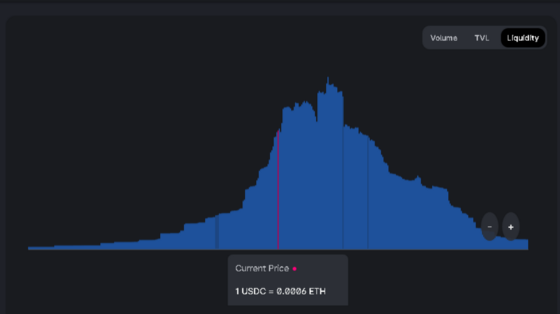

USDC/WETH es uno de los grupos más grandes de Uniswap V3 con un TVL de más de $200 millones. Extraemos la distribución de liquidez usando The graph. La mayor parte de la liquidez se concentra en el rango de precios 1800-2400 de WETH. La liquidez comienza a disminuir lentamente a medida que el precio cae desde los niveles actuales. A medida que los precios caen aún más, deberíamos esperar que se cobren más tarifas. Porque representaremos una mayor parte del fondo común de capital. A medida que WETH aprecia, nuestras tarifas disminuirán.

Distribución de liquidez USDC/WETH el 26 de junio (fuente: Uniswap)

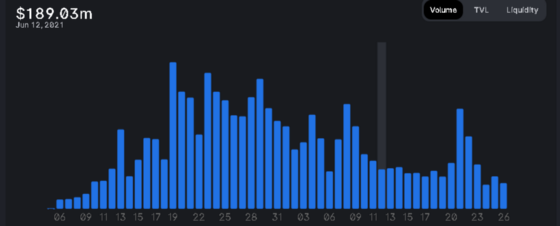

También debemos establecer una suposición de tarifa diaria para el grupo. Como puede ver en el gráfico a continuación, el volumen de operaciones diarias ha estado muy por debajo de los 200 millones de dólares recientemente. Mirando con optimismo, y asumiendo $ 200 millones en volumen de transacciones diarias, esto debería traducirse en una tarifa de 600,000 para todo el grupo de liquidez (0.3% de tarifa de transacción). Suponiendo un TVL de $235 millones, esto implica una tasa de interés anualizada del 93%.

Volumen histórico de transacciones del grupo de liquidez USDC/WETH (fuente: Uniswap)

Usando el marco anterior y los supuestos de tarifas, calcularemos las volatilidades implícitas para 3 bandas de liquidez diferentes:

Rango de ±1,2 % del precio actual (1760 puntos en el momento de escribir este artículo)

Rango de ±4,8% en comparación con el precio actual

Rango de ±9,6% en comparación con el precio actual

Nuestro marco es muy flexible y se puede adaptar a cualquier rango de movilidad. Estos tres rangos se eligieron para ilustrar que las volatilidades implícitas no cambian significativamente a medida que cambian los rangos de liquidez.

Fluctuando dentro de ±1.2% es 99% de volatilidad implícita

Fluctuando dentro de ±4.8% hay una volatilidad implícita de 100.5%

Fluctuando dentro de ±9.6% hay una volatilidad implícita de 107%

Incluso utilizando nuestras suposiciones optimistas acerca de las tarifas, la volatilidad implícita de estas tres posiciones del grupo es inferior al nivel del 122 % de las opciones de venta de ETH (fuente Deribit Exchange). En la práctica, se espera que las tarifas sean mucho más bajas (¡alrededor de 40-450k por día hoy!), lo que resulta en una volatilidad implícita mucho menor. Se podría argumentar que la curva de volatilidad implícita está sesgada. Por lo tanto, un rango más amplio de liquidez debería corresponder a una mayor volatilidad implícita, lo que hace que la inversión en LP sea menos atractiva. Como referencia, 1650 opciones de venta diarias

El intercambio Deribit tiene un precio de 152% de volatilidad implícita.

Basado en una volatilidad implícita del 120% y una tarifa diaria de 600,000, podemos esperar que las pérdidas diarias de los tres grupos sean las siguientes:

± 1,2 % Rango: -1,1 % Si las tarifas son demasiado bajas, las bandas de liquidez estrechas pueden perjudicarlo, como el comercio apalancado

± 4,8 % Rango : -0,83%

± 9,6 % Rango : -0,5 %

Ahora, demos la vuelta al problema y calculemos la tarifa diaria necesaria para alcanzar el punto de equilibrio, suponiendo una volatilidad implícita del 120 %. El grupo de rango de ± 9,6 % necesita un volumen de negociación diario de 800 000 (tasa de interés anual del 124 %) para tener el rendimiento positivo esperado, que es el doble del volumen de negociación actual. O más bien, necesitamos reducir a la mitad la liquidez proporcionada.

Se ha visto que USDC/WETH tiene demasiado dinero y no suficiente volumen para compensar la volatilidad implícita de ETH. ¿Pero esto también es cierto para todos los pares de divisas en Uniswap?

La mejor manera de filtrar rápidamente grupos atractivos es calcular la relación entre las tarifas esperadas y la volatilidad realizada para un par de tokens. El gráfico nuevamente como una herramienta útil para extraer todos los datos del grupo. Una buena regla general es que el APY de la tarifa debe ser al menos 0,9 veces la volatilidad implícita del par de divisas para el que proporcionamos liquidez. La situación puede ser diferente si hay una porción significativa de TVL que no es líquida a los precios de mercado actuales. En nuestro ejemplo de USDC/WETH, la mayor parte de la liquidez se concentra por encima del precio de mercado actual, por lo que el APY del grupo subestima las tarifas que podemos ganar.

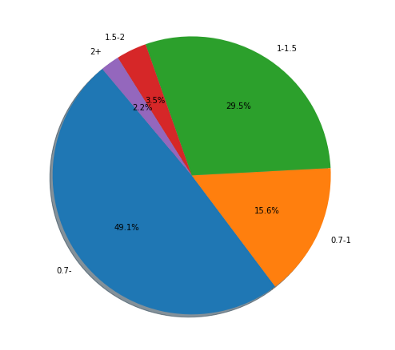

La siguiente figura desglosa el TVL de Uniswap según el APY/volatilidad realizada de diferentes grupos. Se puede ver que alrededor de 2/3 del TVL está bloqueado en el grupo de fondos cuyo APY esperado es menor que la volatilidad implícita. Solo 1/3 de los fondos bloqueados tienen rendimientos positivos esperados.

Segmentación de Uniswap V3 TVL según ratio APY/Volatilidad

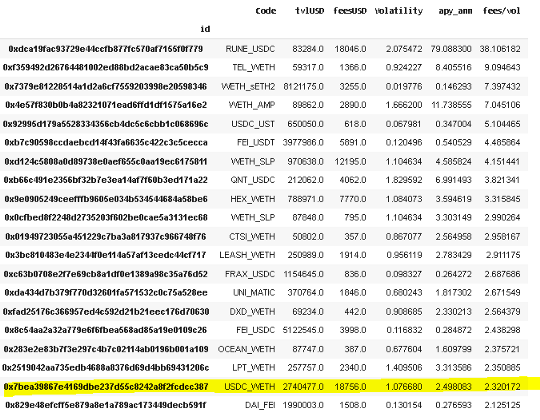

A continuación se muestran los 20 mejores grupos según la relación tarifa/volumen. Estos grupos son bastante pequeños, con un máximo de unos pocos millones de dólares en activos. Sus rendimientos se verán afectados por tarifas de gas más altas y el riesgo de los recién llegados al grupo. Además, muchos de ellos involucran monedas más pequeñas con menos reputación como FEI, FRAX...

El grupo de agricultura de rendimiento más atractivo basado en APY/vol.

También notará el grupo USDC/WETH en la lista (resaltado en amarillo). (https://info.uniswap.org/#/pools/0x7bea39867e4169dbe237d55c8242a8f2fcdcc387) Este no es el grupo de fondos que analizamos antes, sino un grupo de fondos con una tarifa de transacción del 1%. Tiene un TVL mucho más pequeño ($ 2.7 millones). Esto demuestra que las tarifas estándar de Uniswap no siempre son la opción más ideal para la agricultura de rendimiento.

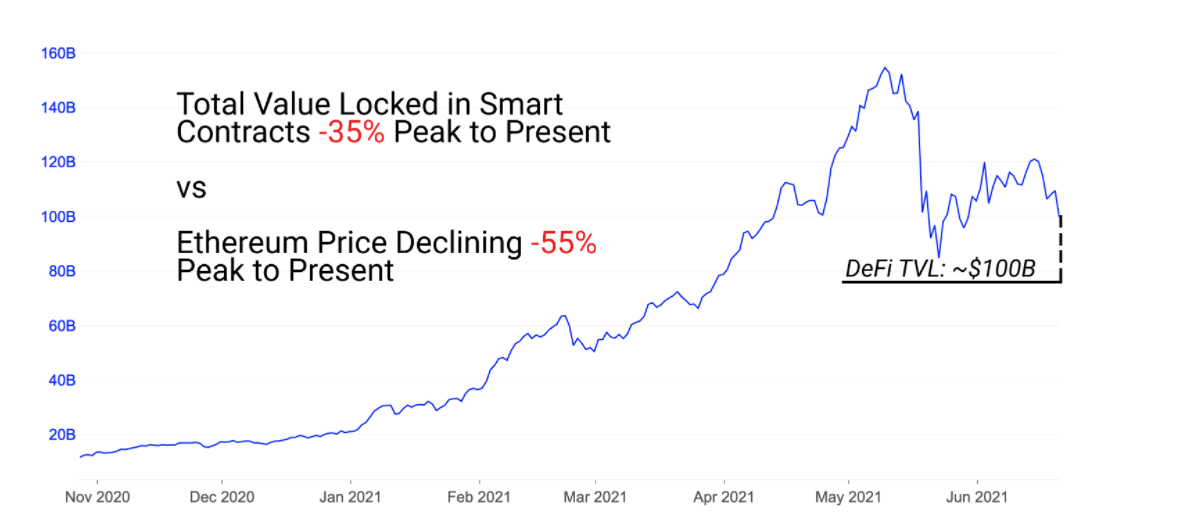

Uniswap se convirtió en víctima de su propio éxito. Como señalaron Luke Posey y glassnode en su artículo reciente (https://insights.glassnode.com/activity-on-defi-stalls/), TVL bloqueado en plataformas DeFi supera a Ethereum y otras criptomonedas.

Fuente: Glassnode

Esto crea una competencia más incentivada por las tarifas entre los proveedores de liquidez. Además, la proliferación de intercambios y las nuevas tarifas de nivel de tarifa de Uniswap afectaron negativamente la rentabilidad de las estrategias de agricultura de rendimiento.

Tags:

Binance está en problemas. En junio, Binance estaba sitiado en todo el mundo.El 20 de junio, The Times informó que el banco británico TSB planea impedir que sus 5.

Resumen 1. El préstamo flash es un tipo de préstamo no garantizado, que es muy popular en DeFi.2. A pesar de su popularidad.

Este artículo fue editado originalmente por ZB Research Institute Resumen de puntos calientes: 1. Expresidente de la CFTC: si Estados Unidos no tiene una CBDC.

El autor de este artículo es DeFi Scientist, un investigador cuantitativo sobre encriptación y DeFi.Lanzado oficialmente en mayo.

El 28 de junio, el agregador de ingresos Merlin Lab fue pirateado.El personal de seguridad de PeckShield descubrió que el agregador de ingresos Merlin Lab fue pirateado debido a una laguna lógica en MerlinStrategyAlpa.

Prefacio El 22 de junio, se llevó a cabo la "Cumbre de Desarrollo de la Industria Blockchain de la Zona de Alta Tecnología de Suzhou 2021 y la Ceremonia de Lanzamiento del Instituto de Investigación Wanxiang Blo.

El 21 de junio, EST, la compañía minera de criptomonedas impulsada por energía renovable más grande de Canadá, BitFarms (BITF.US).