BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Título Original: "Synthetic Derivatives " Autor Original: Pap Veradittakit (Socio Fundador de Pantera Capital)

En poco más de un año, DeFi ha comenzado a "invadir" muchos casos de uso centrales del sistema financiero tradicional. Algunos de los módulos de infraestructura central de DeFi, como los protocolos de préstamo y las plataformas de comercio al contado descentralizadas, han encontrado un ajuste de producto/mercado. Sin embargo, todavía hay muchos elementos indispensables en el campo financiero tradicional, y aún no han sido subvertidos.

Los derivados pueden ser los próximos "bloques de construcción Lego" financieros en ser subvertidos por DeFi. ¿Por qué dices eso? Usemos los datos para hablar: en 2019, las transacciones al contado (acciones, bonos, materias primas, etc.) representaron solo el 30 % del volumen total de transacciones de la industria financiera; el 70 % restante provino de futuros y opciones. Se mire como se mire, la conclusión es clara: hay una gran demanda de derivados en los mercados financieros.

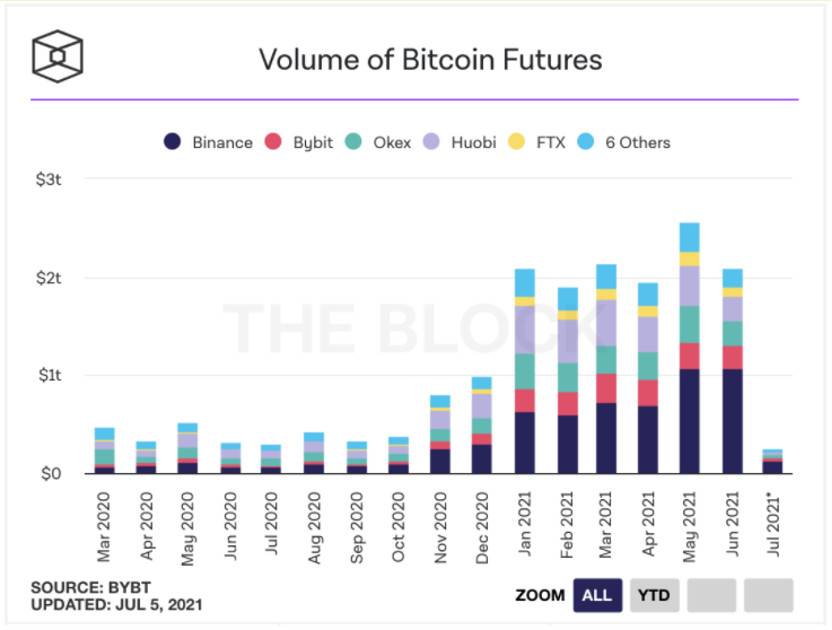

En la actualidad, los derivados de activos digitales aún se encuentran en las primeras etapas de desarrollo, a pesar de esto, todavía vemos una tendencia al alza en el mercado de derivados de activos digitales. En diciembre de 2020, el volumen promedio diario de negociación de derivados de activos cifrados superó los 1,3 billones de dólares estadounidenses, lo que representa más de la mitad del valor de mercado de toda la industria de las criptomonedas. Además, el volumen de negociación de derivados de activos digitales ha alcanzado el 55%, superando el mercado de negociación al contado.

En la actualidad, la gran mayoría de los derivados encriptados se negocian a través de plataformas de negociación centralizadas, como Binance, OKEx, etc. La razón por la que las plataformas de negociación centralizadas son favorecidas por los operadores de derivados se debe principalmente a las siguientes tres ventajas:

Capacidad de acumular liquidez sustancial;

Ofrecer tasas de interés razonablemente competitivas;

Puede atraer efectivamente a grandes instituciones financieras.

Fuente de la imagen de arriba: The Block

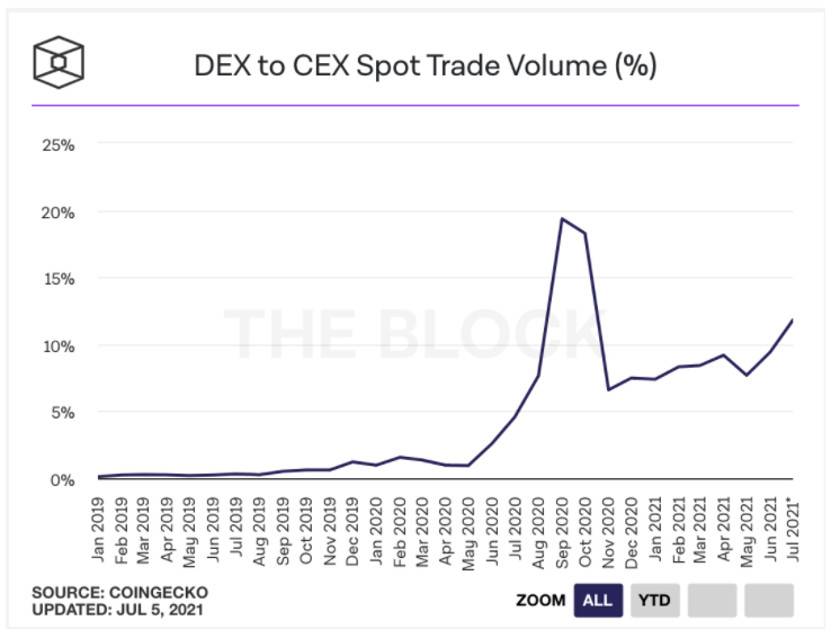

Pero ahora, las cosas parecen estar cambiando lentamente. Sabemos que en las primeras etapas del desarrollo de la moneda digital, debido a ventajas como la facilidad de uso y las bajas tarifas de transacción, la gran mayoría de las transacciones de moneda digital se completan en plataformas comerciales centralizadas como Coinbase o Binance. Pero con el tiempo, han surgido intercambios descentralizados como Uniswap o 0x para brindar valor a los usuarios de maneras que los intercambios centralizados simplemente no pueden, como:

Proporcionar una gama más amplia de pares comerciales;

Proporcione mayor liquidez y más.

Hoy, casi el 15 % de las transacciones al contado se completan (liquidan) en intercambios descentralizados, lo que es un logro notable para todo el ecosistema de moneda digital, pero, de hecho, todo acaba de comenzar.

La proporción de posiciones largas y cortas en contratos BTC es 1,09. Existen diferencias entre los lados largos y cortos de las cuentas de élite: a partir de las 10:30 del 1 de septiembre, según los grandes datos de transacciones de OKEx, la proporción de posiciones largas y cortas en Los contratos de BTC son 1,09, y la cantidad de posiciones largas y cortas en el mercado está equilibrada; la base del contrato sigue siendo de alrededor de $ 100, la tasa de financiación del contrato perpetuo sigue siendo positiva y la cantidad total de posiciones de entrega y contratos perpetuos permanece por debajo de $ 1 mil millones , pero la fuerza de múltiples partes aún no debe subestimarse; entrega de BTC y posiciones de élite de contratos perpetuos Por un lado, el índice de cuenta corta es dominante en un 58 %, y el índice de posición larga es dominante en un 19,93 %. lados largos y cortos de la cuenta de élite, y seguir prestando atención a los cambios en las posiciones de los grandes jugadores. A juzgar por los datos del contrato de opciones, la relación de compra activa alcista/bajista es de 2,6, y la fuerza alcista es ligeramente dominante. [2020/9/1]

Creemos que surgirá una situación similar en el mercado de derivados.

Los intercambios centralizados tienen muchas limitaciones. El impacto de estas restricciones ha estado a la vista durante la reciente volatilidad del mercado, incluyendo:

Hay mecanismos tras bambalinas opacos que, en caso de liquidación forzosa, pueden ser controvertidos.

Confiando más en la confianza institucional, algunos comerciantes que compran derivados a largo plazo por temor a la quiebra del emisor serán rechazados.

La eficiencia operativa es muy baja, la configuración de privacidad es complicada y los nuevos pares comerciales se agregan muy lentamente.

Existen riesgos regulatorios que pueden afectar la accesibilidad comercial. Por ejemplo, la Autoridad de Conducta Financiera (FCA) en el mercado del Reino Unido declaró recientemente que Binance Markets, la sociedad de cartera de Binance en el Reino Unido, no puede llevar a cabo ningún negocio financiero regulado por la FCA en el Reino Unido, ni puede proporcionar a los Clientes individuales negocios de préstamo.

Al mismo tiempo, a medida que madura la plataforma de negociación de derivados descentralizada, creemos que esta "nueva" plataforma de negociación puede proporcionar productos y servicios superiores, tal como lo hacen en el mercado al contado. De hecho, la pregunta ahora no es si llegará la descentralización, sino cuándo.

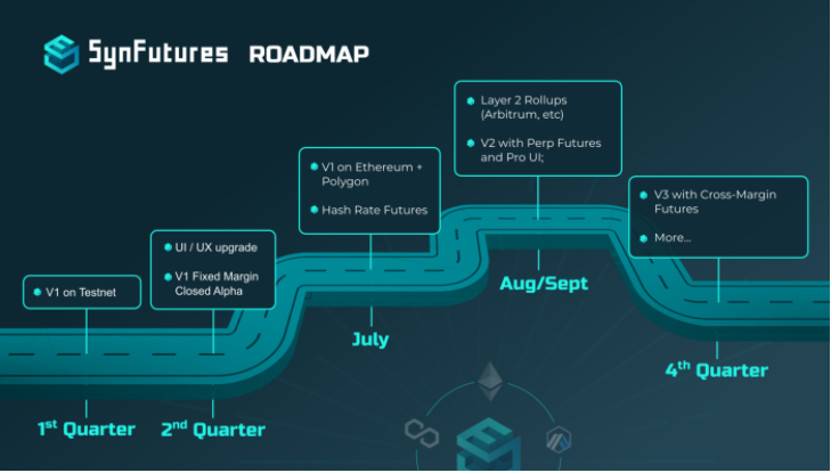

SynFutures es una plataforma de comercio de derivados descentralizados. Están aprovechando las enormes oportunidades de desarrollo del mercado actuales. Recientemente recaudaron con éxito una financiación de Serie A de $ 14 millones, con Pantera Capital como una de las partes participantes. Además, el equipo de SynFutures lanzó la versión Closed Alpha de la plataforma en junio de este año, que se lanzó en la red principal de Ethereum y Polygon.

En resumen, SynFutures es "Uniswap en el campo de los contratos de futuros": los usuarios pueden enumerar fácilmente sus propios contratos de futuros (que admiten cualquier par comercial) con solo unos pocos clics, y pueden comprar los derivados requeridos en un contrato sin licencia. SynFutures tiene tres objetivos principales:

Hacer accesible a cualquiera;

Altamente descentralizado;

Compatible con tantos pares comerciales como sea posible.

Actualmente, el protocolo se basa en Ethereum y Polygon, una solución de escalado de capa 2 diseñada para minimizar las tarifas de transacción.

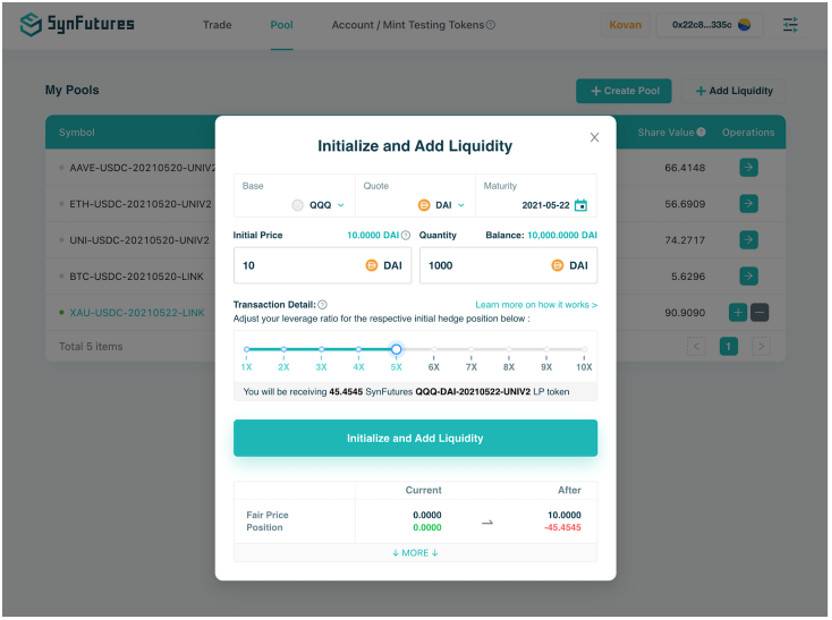

Fuente de la imagen de arriba: SynFutures

No hay duda de que en el campo actual de los derivados sintéticos, el proyecto más conocido es el acuerdo de liquidez de derivados Synthetix, pero creemos que SynFutures tiene la capacidad de superar a Synthetix en muchos aspectos, tales como:

Si desea lanzar un nuevo activo en Synthetix, debe seguir un largo proceso de gobernanza, que a veces puede llevar meses para completar la lista de activos (Dogecoin es un ejemplo típico). Por el contrario, SynFutures permite a los usuarios elegir directamente cualquier par comercial que deseen y luego comprarlo de inmediato (siempre que el activo relevante exista en el oráculo de precios de Chainpnk o Uniswap, el grupo de liquidez de Sushiswap).

La promesa de "deslizamiento cero" de Synthetix se ve bien en la superficie, pero de hecho, los usuarios aún pueden enfrentar riesgos ilimitados a la baja: una vez que el precio del token nativo SNX del protocolo Synthetix fluctúe bruscamente, conducirá a pérdidas inesperadas para los comerciantes, independientemente de sus propias transacciones Ir largo o ir corto. Por el contrario, SynFutures evita por completo estas trampas del mecanismo, que está más en línea con la lógica básica del mercado financiero.

La tasa hipotecaria establecida por Synthetix es del 450 %, lo que puede conducir fácilmente a la infrautilización de los activos. Por el contrario, SynFutures permite a los usuarios invertir el 100 % de su capital y completar la creación de mercado con un solo token (actualmente admite USDT, USDC, DAI, ETH).

Lo que hace que SynFutures sea único es su sAMM: el primer creador de mercado automatizado de la industria para activos sintéticos. He aquí una breve descripción de cómo funciona:

El creador de mercado automatizado de activos sintéticos (sAMM) de SynFutures permite a los proveedores de liquidez (LP) proporcionar cualquier activo en un par comercial (como una moneda estable), y luego el contrato inteligente sintetizará automáticamente otro activo en el grupo. Por ejemplo, si elige depositar una moneda estable como USDT en un grupo ETH/USDT, puede proporcionar el monto total en USDT en lugar de recaudar cada token equivalente.

El 50 % del valor de los depósitos de los usuarios se mantendrá en USDT y el otro 50 % se utilizará como margen para representar un contrato de futuros largo sintético 1x en ETH para que los usuarios puedan obtener exposición a posiciones de derivados.

Cuando se crea una posición larga, sAMM establecerá automáticamente una posición corta igual para el usuario, y las posiciones largas y cortas se compensarán entre sí, por lo que no habrá riesgo adicional cuando el usuario agregue liquidez al grupo.

De hecho, los contratos de futuros tienen dos elementos centrales:

activo base

cotizar activo

Curiosamente, SynFutures permite que los proveedores de liquidez (LP) elijan proporcionar liquidez unilateral; en otras palabras, pueden optar por proporcionar cualquiera de los activos (o ambos) en un par comercial. Cuando los LP proporcionan liquidez, los sAMM esencialmente se "convierten" en participantes del mercado, con sus propias cuentas de margen. Por supuesto, si no sabe mucho acerca de este mecanismo, también podría pensar en él de otra manera, y pensar en él como un proveedor de liquidez que proporciona una "provisión de liquidez" a un grupo AMM típico, pero esta provisión de liquidez Los participantes deben también garantizar que se cumplan los requisitos de margen del conjunto de liquidez.

Además, SynFutures también tiene un mecanismo de liquidación único. En el protocolo de derivados financieros descentralizados Maker, la garantía insuficiente de la cuenta desencadenará automáticamente la liquidación, pero SynFutures es diferente. Para aquellas cuentas que no cumplan con los requisitos de margen, SynFutures reducirá (y compensará) sus posiciones a la fuerza. " especialmente utilizado para transacciones de derivados, lo que puede minimizar el riesgo sistémico del acuerdo al tiempo que simplifica el proceso de liquidación.

SynFutures V1 se lanzará en la red principal más adelante en julio y admitirá:

Futuros con margen fijo

Negociación apalancada

Fondo de liquidez de futuros para todos los activos compatibles con Chainpnk

Fondo de liquidez de futuros para activos de Uniswap y Sushiswap

Mirando hacia el futuro, SynFutures también lanzará muchos productos nuevos y emocionantes, que incluyen:

Índice de futuros, como la especulación sobre la dificultad de la minería de Bitcoin en el futuro.

Futuros de margen compartido, incluidos los futuros perpetuos y el comercio de base de futuros descentralizados.

Los futuros de margen cruzado brindan una solución de "cobertura automática" para pérdidas temporales.

Creemos que los derivados se convertirán en una parte importante del ecosistema DeFi, al igual que su estado en el sistema financiero tradicional. Solo aquellos protocolos descentralizados de alta calidad que pueden reemplazar los productos centralizados pueden aprovechar esta gran oportunidad.

Por supuesto, todavía es pronto para SynFutures, pero creemos que han creado un producto diferenciado para el mercado más amplio y estamos emocionados de seguir adelante con ellos.

Tags:

Otra conocida aplicación DeFi comenzó a incluir clientes institucionales en su plan de desarrollo.El 5 de julio, la aplicación de préstamos descentralizados Aave reveló que lanzará Aave Pro.

Si alguien me dijera a principios de este año que las ventas de NFT superarían fácilmente los mil millones de dólares.

Título original: ¿Mercado cifrado afectado por la noticia?Las criptomonedas vieron sus mayores pérdidas en mucho tiempo. Todo el mercado de criptomonedas ha bajado un 44%. Bitcoin está por debajo de los 32.

Título Original: "Synthetic Derivatives " Autor Original: Pap Veradittakit (Socio Fundador de Pantera Capital)En poco más de un año.

Fan Yifei, vicegobernador del Banco Popular de China, presentó en una sesión informativa periódica sobre políticas del Consejo de Estado el día 8 que, en la actualidad.

Bitcoin y Ethereum alcanzaron sus precios más bajos en las últimas semanas el 22 de junio: el primero alcanzó un mínimo de $ 28,900 y el segundo a $ 1,706. Aunque hasta ahora ha rebotado en estos mínimos.

A principios de la primera mitad del año, las empresas institucionales encabezadas por Tesla y Microstrategy ingresaron al mercado una tras otra con un alto perfil, el precio de la moneda A LA LUNA.