BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Nota: El autor original es CHECKMATE, analista de datos en glassnode.

La semana pasada, el precio de mercado de bitcoin aumentó ligeramente, pero en general todavía fluctúa en el rango de precios de $32,775-$36,460.

Al mismo tiempo, el protocolo Bitcoin ha experimentado el mayor ajuste de dificultad de la historia, con una reducción de dificultad del 27,94 %, y el protocolo también ha mostrado una extraordinaria resistencia.En la última semana, la red Bitcoin siguió produciendo bloques y transacciones. se liquidaron con normalidad.

Esta semana, nos centraremos en algunas métricas de minería en cadena que nos ayudarán a medir la importancia del cambio que se está produciendo.

La semana pasada, vimos mucha volatilidad en las métricas de minería a medida que las consecuencias de la prohibición de minería de bitcoins de China se desarrollaron en pleno apogeo. Cuando un gran porcentaje de la potencia informática está fuera de línea, los bloques se crearán a un ritmo más lento hasta que la dificultad se ajuste a la baja. Esto vuelve a escalar la complejidad del rompecabezas de minería a la tasa de hash promedio observada durante la ventana de dificultad de 2016 (aproximadamente 14 días).

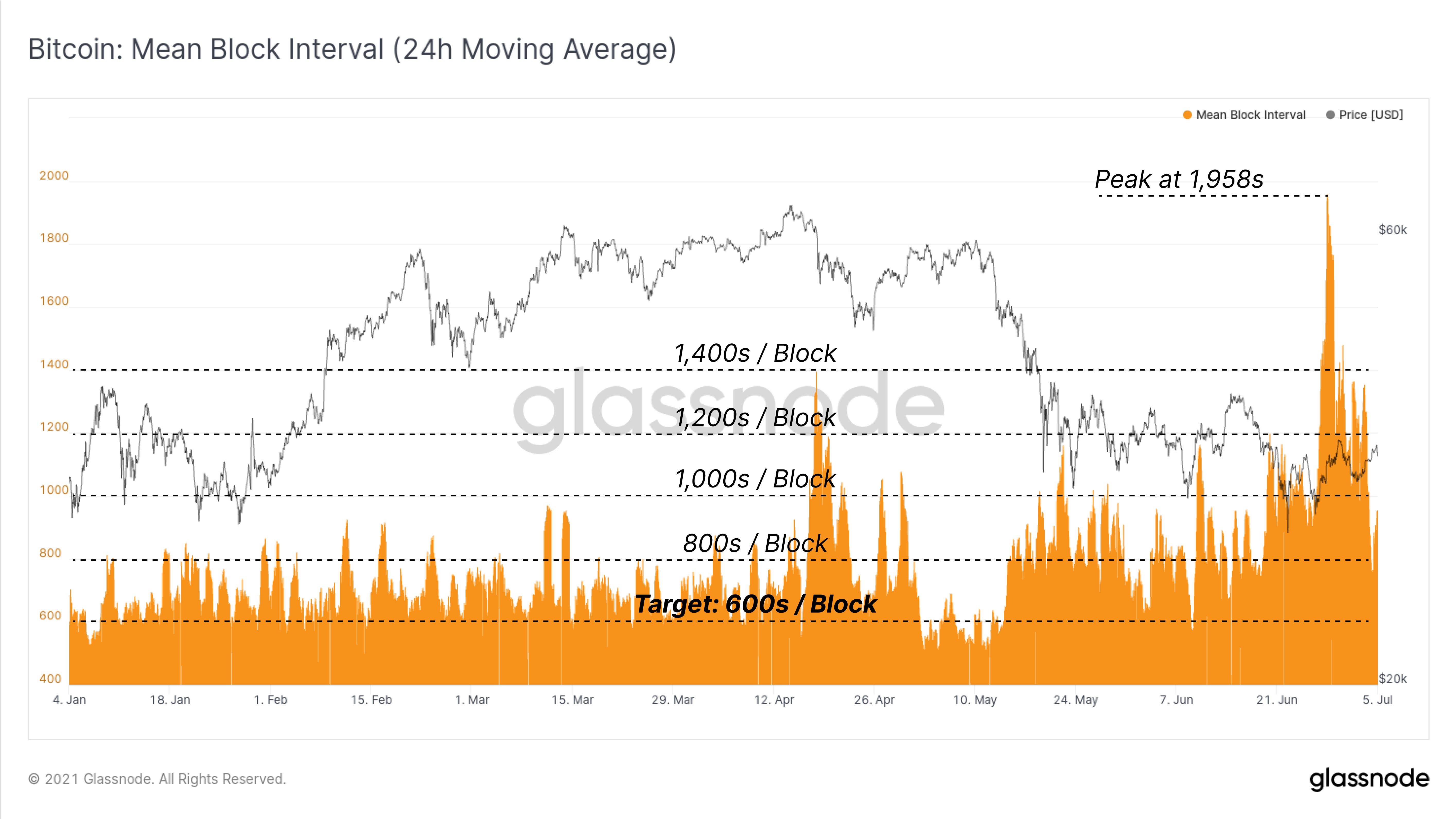

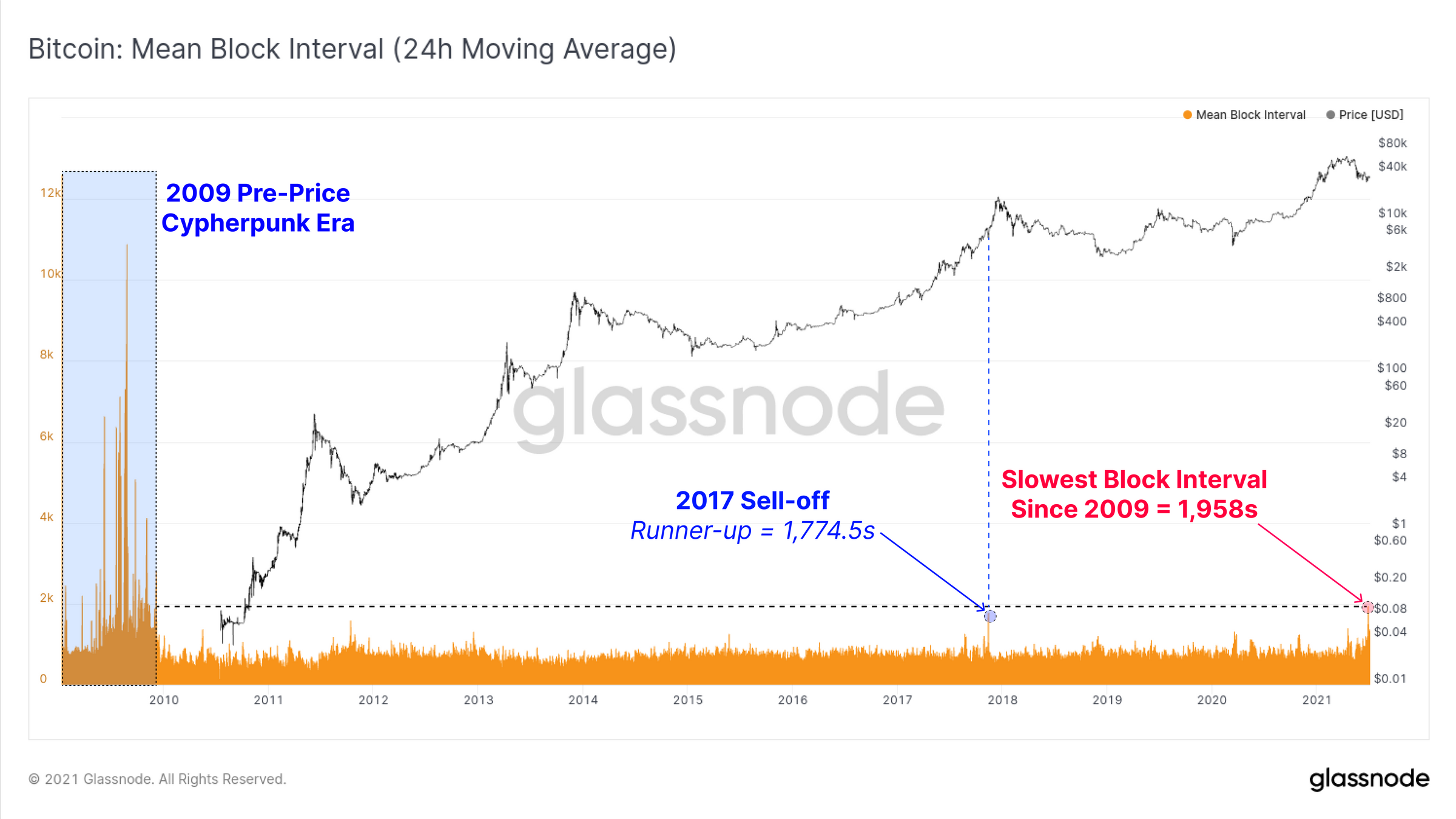

La semana pasada, el intervalo de bloque promedio de 24 horas se disparó a un máximo a corto plazo de 1958 segundos (32,6 minutos), que es más del 226 % más largo que el tiempo de bloque objetivo de 600 segundos. Este evento solo ocurrió brevemente el 28 de junio, después de lo cual el tiempo promedio de bloqueo volvió a 800-900 segundos.

Extrayendo la línea de tiempo, podemos ver que este es el tiempo de bloqueo promedio más lento para Bitcoin desde la era del cypherpunk en 2009, con el tiempo de bloqueo promedio más largo anterior de 1,774.5 segundos (ocurriendo al final del tope del mercado alcista de 2017) una parte inferior de devolución de llamada ).

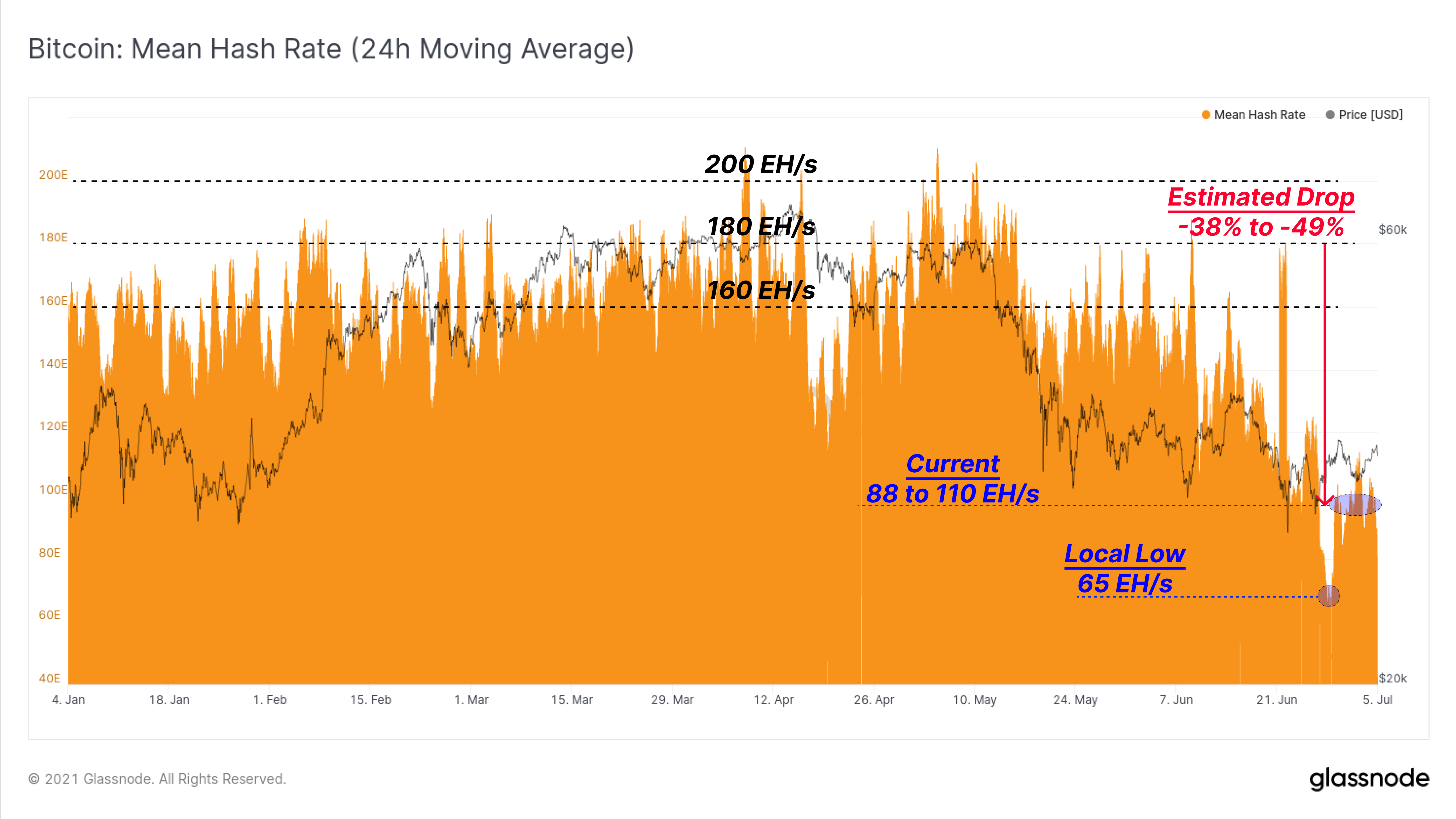

Para estimar la magnitud del cambio en la tasa de hash en curso, podemos considerar el cambio estimado en la tasa de hash desde el pico constante observado en abril de 2021 hasta principios de mayo. Tenga en cuenta que la tasa de hash se extrapola en función del tiempo de bloque y la dificultad, aquí usamos un promedio móvil de 24 horas para suavizar algunas variaciones naturales.

La tasa de hash de la red alcanzó un máximo de alrededor de 180 EH/s antes de caer a un mínimo local de 65 EH/s (en línea con un tiempo de bloqueo promedio de 1958 segundos el 28 de junio).

FinNexus anunció que vendió 10 millones de FNX a inversores relevantes: el 10 de marzo, el acuerdo de opciones en cadena FinNexus tuiteó oficialmente que se actualizaron los detalles de la nueva distribución de tokens. En esta ronda de financiación, se vendieron 10 millones de tokens FNX y una participación del 20 % en la empresa matriz a inversores relacionados. Anteriormente, el 8 de marzo, FinNexus anunció la finalización del financiamiento de US$1,5 millones. [2021/3/10 18:31:24]

La tasa de hash de la red actual de Bitcoin se recuperó y estabilizó en el rango de 88-110 EH/s, lo que refleja una disminución general en la tasa de hash de la red del 38 % al 49 %, lo que proporciona una medida de la red actualmente fuera de línea y afectada por los chinos. prohibición Un indicador de la relación de potencia informática.

Ahora que se ha ajustado la dificultad del protocolo, podemos ver que la dificultad de la minería de Bitcoin se ha revertido al nivel más profundo desde el período de capitulación del mercado bajista en 2018. Una inversión de la banda de dificultad es un evento extremadamente raro en el que las medias móviles de dificultad más rápida (9D, 14D, etc.) están por debajo de las medias móviles a más largo plazo (128D, 200D).

Una inversión de la banda de dificultad generalmente representa un evento de capitulación de los mineros, que generalmente se observa al final de un mercado bajista, o cuando los ingresos de los mineros se reducen (después de un evento de reducción a la mitad), que es el resultado de que los mineros cierran máquinas no rentables, lo que históricamente ha se ha asociado con fuertes reversiones del mercado alcista.

Si bien una inversión de la banda de dificultad es históricamente un evento alcista, en este caso, los enormes costos logísticos en los que incurren los mineros chinos pueden necesitar consumir los inventarios acumulados de BTC, lo que crea presión de venta. Sin embargo, es importante tener en cuenta que existe cierto nivel de equilibrio en el crecimiento de los ingresos del ~50% restante de los mineros operativos.

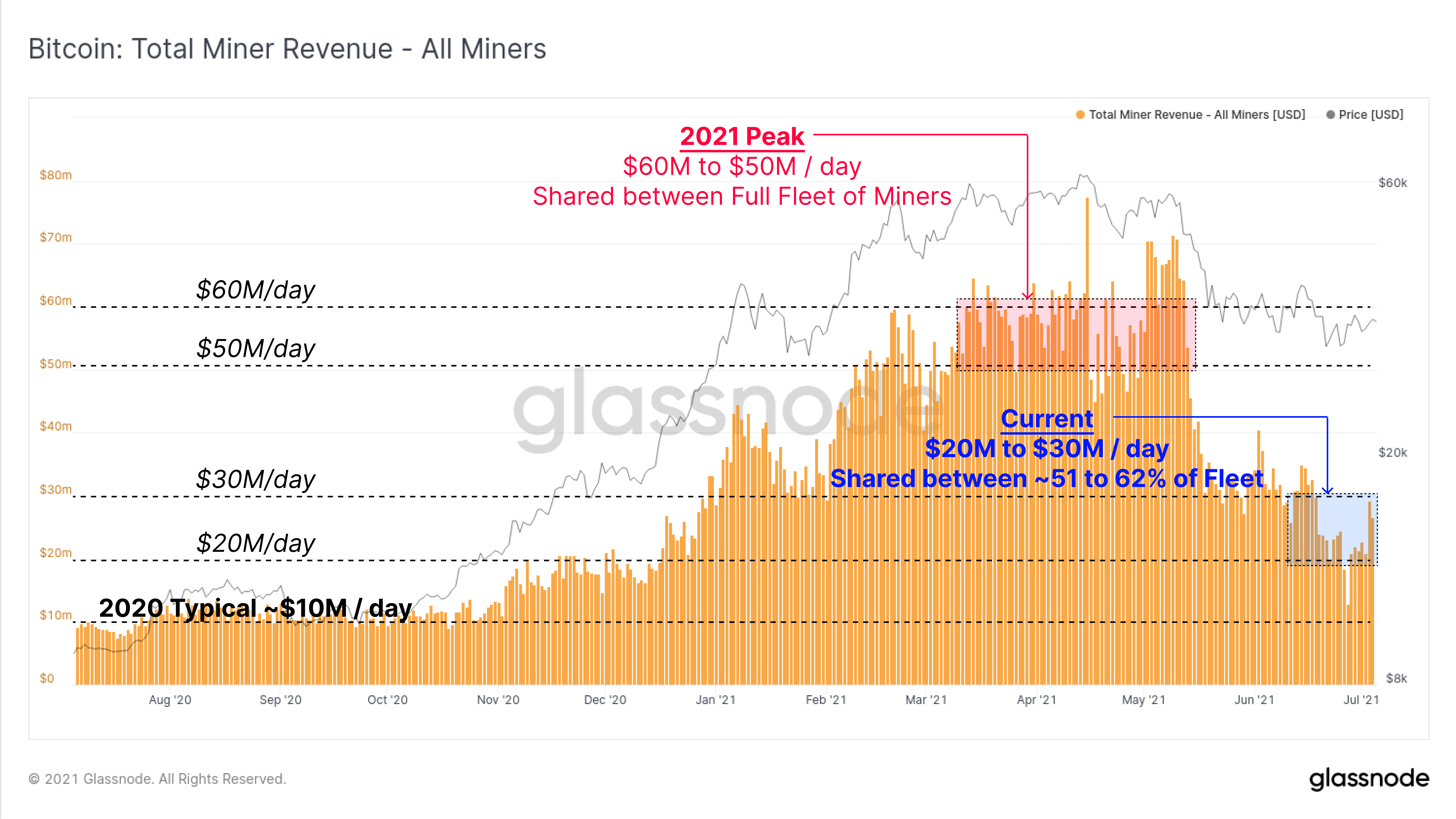

En abril de este año, cuando Bitcoin cotizaba en el rango de $50,000-$60,000, el poder de cómputo de la red de Bitcoin alcanzó su punto máximo y toda la industria minera estaba generando $50 millones a $60 millones en ingresos diarios. Si bien el precio de bitcoin ha caído desde entonces en un 50 por ciento, los mineros que aún operan estiman que aproximadamente entre el 38 y el 49 por ciento del hashrate de la competencia abandonó la red en el corto plazo.

Hoy en día, los mineros de bitcoin ganan colectivamente alrededor de $ 25 millones a $ 30 millones por día, pero esos ingresos se comparten entre grupos mineros más pequeños.

Esto significa que después del último ajuste de dificultad, los mineros operativos incurrirán en los mismos gastos operativos, pero su rentabilidad aumentará casi 2 veces, cerca del nivel de rentabilidad de abril.

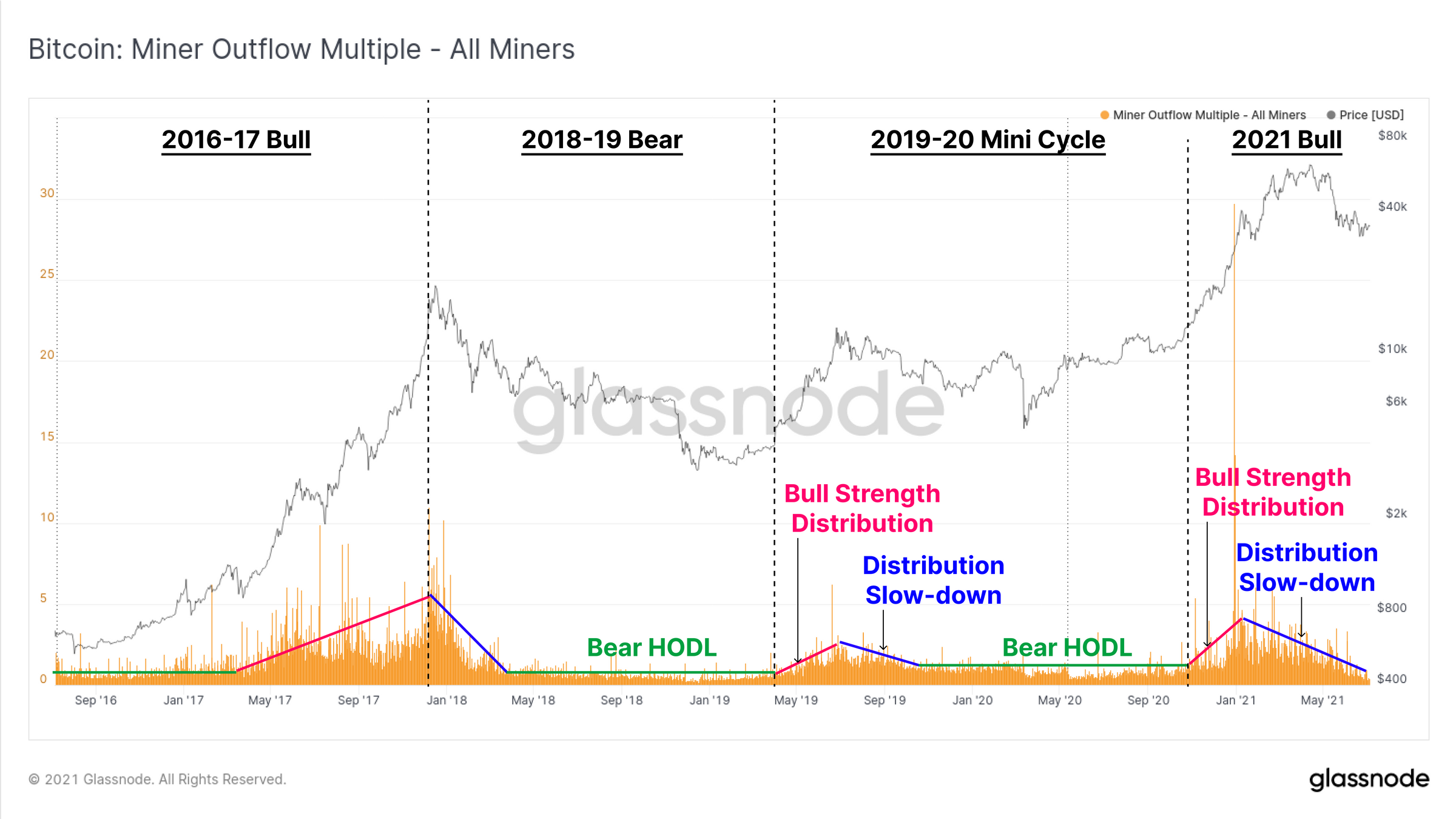

La métrica Miner Outflow Multiple rastrea la proporción de pagos de mineros en relación con su promedio anual. A partir de esto, podemos ver que incluso durante la Gran Migración, los mineros recientemente han reducido significativamente sus pagos. Históricamente, hemos visto los siguientes patrones cíclicos en el comportamiento de gasto de los mineros:

En el mercado bajista (verde) HODL, los mineros muestran un patrón estable de venta de monedas (múltiplo de salida plano).

Los envíos aumentan durante un mercado alcista (rojo), y los mineros aprovecharán la fuerza del mercado alcista y venderán las monedas extraídas a un ritmo acelerado (aumento de múltiplos de salida).

Los envíos de mineros caen después de que el mercado alcanzó su punto máximo (azul), posiblemente debido a una mayor convicción o al deseo de limitar la presión de venta excesiva (disminución de los múltiplos de salida).

Sorprendentemente, no hemos visto un aumento significativo en el comportamiento de gasto de los mineros, incluso durante la Gran Migración. La velocidad a la que se recupera el poder de hash proporcionará más información porque:

Una rápida recuperación en el hashrate sugiere que los mineros chinos se han reubicado con éxito, liquidado el hardware o recuperado los costos, lo que reduce el riesgo de una liquidación del inventario de BTC;

Una recuperación lenta del hashrate sugiere lo contrario y aumenta la probabilidad de acumulación de deuda, creando una mayor probabilidad de que los mineros vendan BTC.

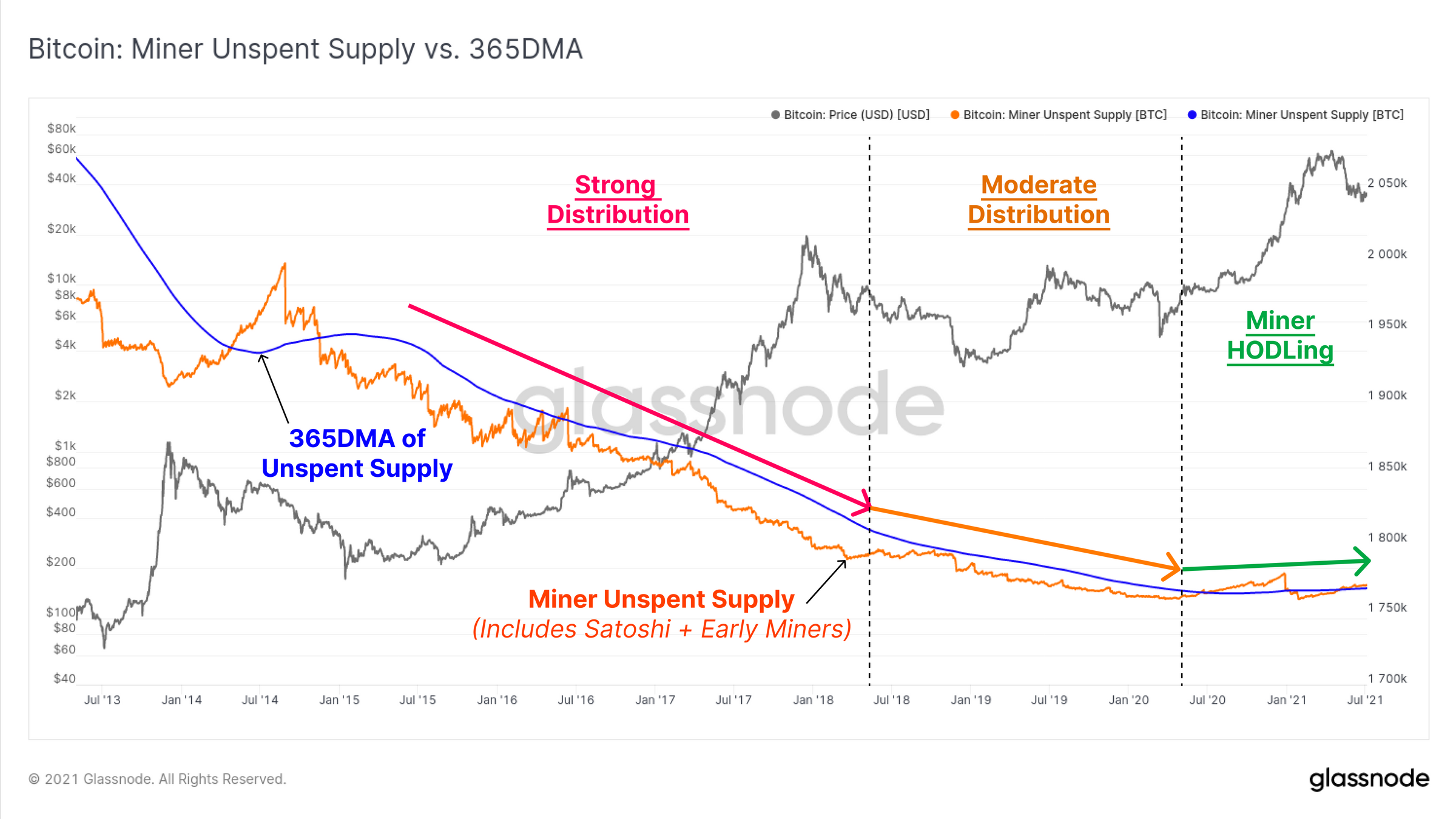

De hecho, el comportamiento de gasto macro de los mineros ha cambiado drásticamente desde principios de 2020. Durante casi todo el historial de transacciones de Bitcoin, los mineros han gastado constantemente más Bitcoin de lo que han acumulado, por lo que el suministro de Bitcoin no gastado ha disminuido estructuralmente.

Esto significa que históricamente los mineros han gastado más monedas de las que han acumulado.

El siguiente gráfico muestra el suministro de mineros no gastados (es decir, transacciones de base de monedas que nunca se mueven) en relación con su promedio móvil de 365 días. A partir de mediados de 2020, la tendencia estructural a la baja de las ventas de mineros parece no solo haberse nivelado, sino revertido. El BTC no gastado en la producción de base de monedas ahora está por encima de su promedio anual.

Esto muestra que los mineros han comenzado a acumular Bitcoin de una manera que el mercado no ha visto hasta ahora. Dado el contexto temporal de este evento, puede haber una serie de factores detrás de esto a considerar:

Las voces pro-Bitcoin se han hecho evidentes en todo el mundo en 2020, lo que se suma a la convicción de los mineros.

Los mineros tienen acceso a opciones de financiación muy superiores, como deuda respaldada por monedas, opciones de liquidez y mercados de futuros para cubrir riesgos.

Debido a la limitación de la capacidad global de fabricación de chips, la producción de máquinas de minería ASIC ha disminuido. A medida que aumenta el precio de la moneda, el poder minero existente se vuelve cada vez más rentable porque hay poca competencia nueva en el mercado.

Es probable que la minería de BTC sea particularmente rentable durante este período de reducción a la mitad (hashrate) a medida que los precios se recuperan en un mercado alcista.

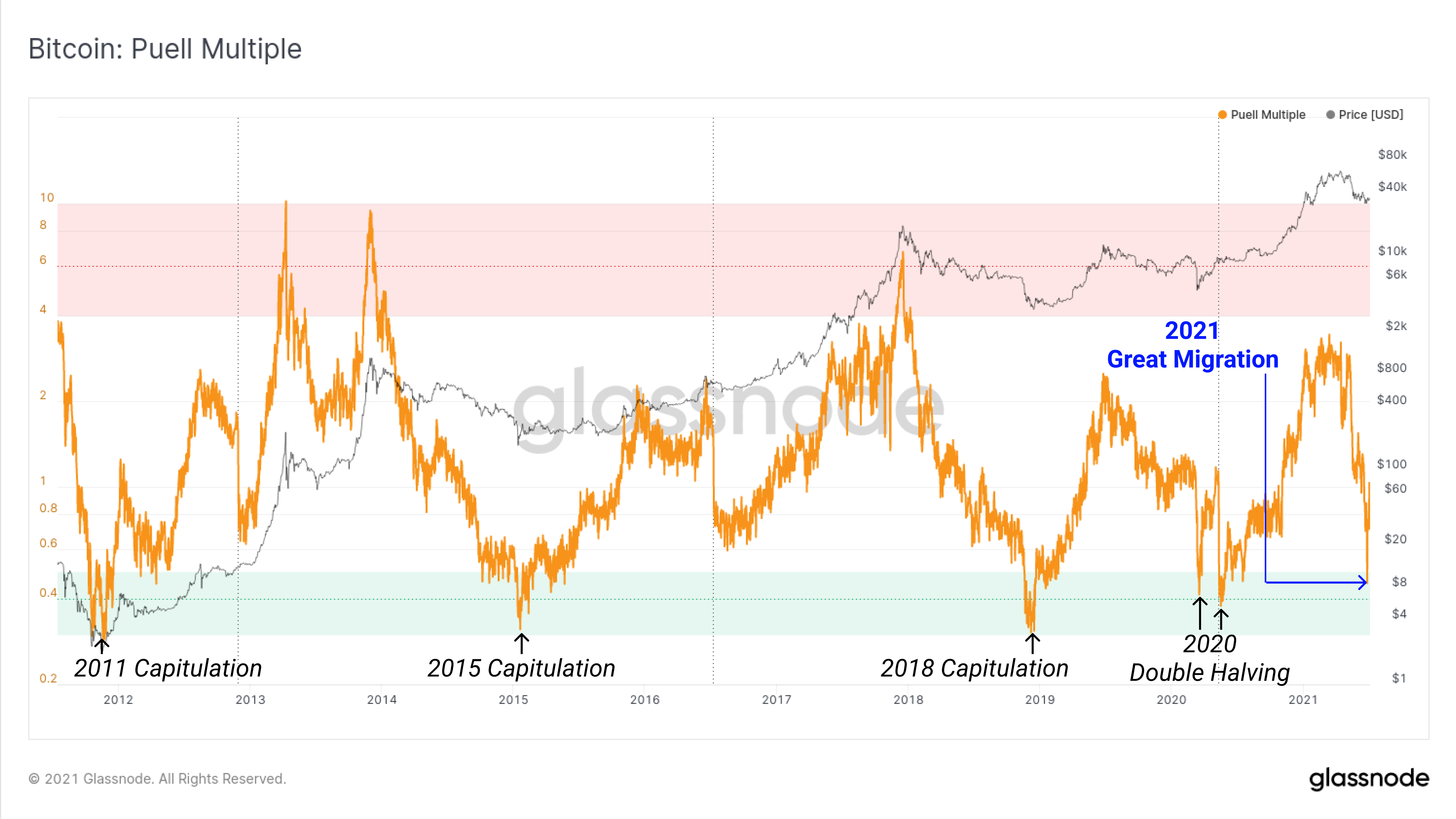

Muchos analistas señalaron esta semana que el múltiplo de Puell, un indicador de la rentabilidad de las mineras, también ha caído en la "zona infravalorada". El múltiplo de Puell se calcula calculando la relación entre los ingresos mineros totales diarios en dólares y su promedio móvil de 365 días.

Un múltiplo de Puell alto indica una fuerte rentabilidad y, por lo tanto, un gran incentivo para que los mineros vendan, lo que aumenta la oferta de tokens líquidos en el mercado.

Un múltiplo de Puell bajo indica poca rentabilidad, capitulación de los mineros y una mayor participación en el poder de cómputo de mineros más fuertes, lo que en última instancia conduce a una oferta más limitada.

Al igual que las reversiones de la banda de dificultad, este es un evento raro que solo ha ocurrido 5 veces en la historia (generalmente durante los eventos de capitulación del mercado).

Nota: Puell Multiples tiene una entrada revisada de Glassnode Academy que explica la métrica en detalle, así como la mecánica del mercado minero que describe.

Sin embargo, como muchos indicadores, ¿quién no querría saber más detalles?

La razón principal de la rápida disminución (y luego de la rápida reversión) del múltiplo de Puell es en realidad una razón técnica:

El 28 de junio, los tiempos de bloqueo de Bitcoin se redujeron en un 226 %.

Esto significa que ese día solo se produjeron 58 (40%) de los 144 bloques seleccionados.

Como resultado, ese día solo se emitió el 40 % de los BTC esperados, lo que redujo los ingresos totales de los mineros en un 60 %.

Los ajustes de dificultad han corregido esto.

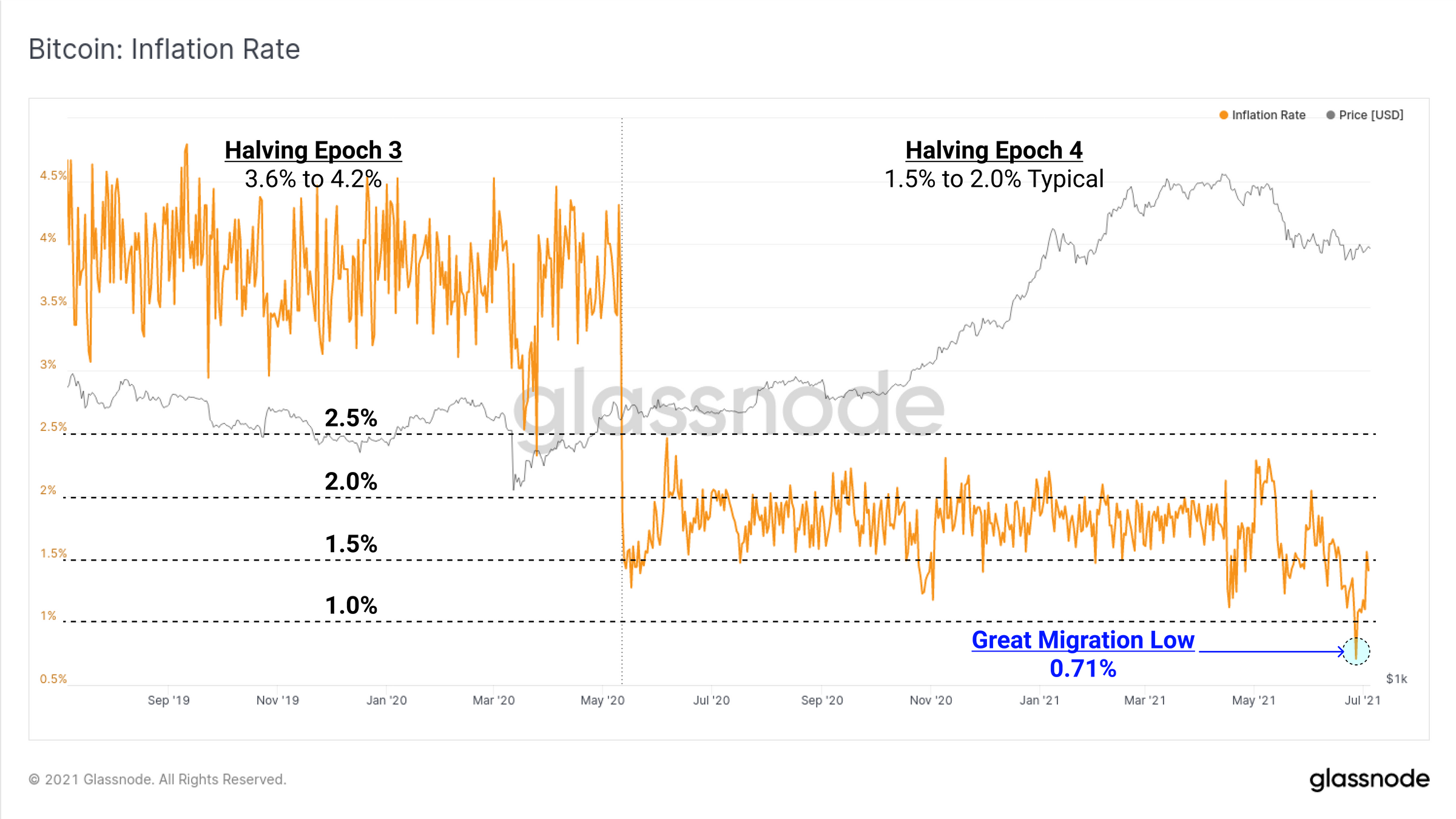

De hecho, la tasa de emisión de Bitcoin una vez cayó a un mínimo histórico de 0,71%, lo que hizo que la relación S2F llegara a 140. Si solo se cuenta este día, entonces Bitcoin es 2,37 veces más escaso que el oro (el valor S2F del oro es 59).

Tags:

Resumen: Twitter lanza NFT, Axie Infinity domina, OpenSea rompe récords y más.Estimada comunidad sin bancos:Al principio, la gente pensó que debíamos estar locos para usar NFT.Sin embargo.

Este artículo fue escrito por Jonas Gehrlein, científico investigador de Web3 Foundation. Este artículo fue publicado en el sitio web oficial de Polkadot y traducido por PolkaWorld. Antecedentes La red Polkadot y su p.

En el artículo anterior de la serie, la comunidad académica proporcionó los determinantes del precio de Bitcoin.

Nota: El autor original es CHECKMATE, analista de datos en glassnode.La semana pasada, el precio de mercado de bitcoin aumentó ligeramente, pero en general todavía fluctúa en el rango de precios de $32,775-$36.

El 24 de junio, cuando Andreessen Horowitz (también conocido como a16z) anunció el lanzamiento de Crypto Fund III.

Jinse Finance informó que el 2 de julio, la Comisión de Bolsa y Valores de Tailandia anunció que había iniciado un proceso penal contra Binance e investigó presuntamente operar negocios de activos digitales sin licenc.

Ethereum se puso en marcha por primera vez en julio de 2015 y su ecosistema de aplicaciones descentralizadas (dApps) ha crecido enormemente a lo largo de los años. El primer mercado OTC de 0x se lanzó en 2017.