BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

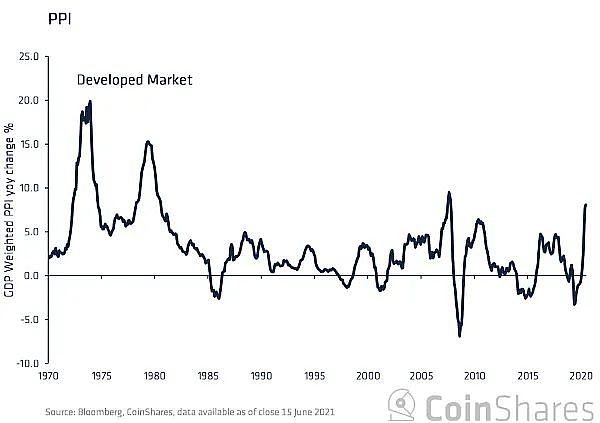

XRP/USD-2.16%Los precios al productor, impulsados por el aumento de los precios de las materias primas, aumentaron un 7,1 % en el mundo desarrollado, más del 90 % de los datos históricos, que es donde la inflación comienza a repuntar.

El crecimiento de los salarios ha sido inusualmente alto durante la pandemia, ya que se despidió a los trabajadores con salarios bajos. Es más probable que los salarios bajen que aumenten en los próximos meses a medida que estos trabajadores regresen al empleo.

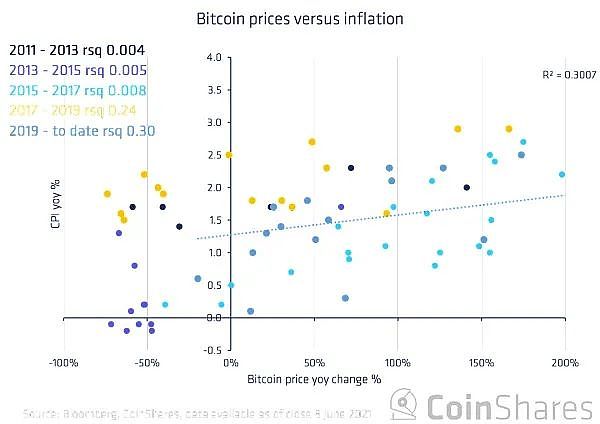

Los datos muestran que Bitcoin está comenzando a funcionar como una cobertura contra la inflación. Al observar los cambios en el precio de Bitcoin en relación con la inflación, la relación se vuelve cada vez más significativa estadísticamente.

Todavía no estamos seguros de qué sucederá con la inflación en los próximos 5 años, pero creemos que es prudente agregar activos reales para proteger las carteras del riesgo de cola de una inflación galopante.

Están comenzando a surgir signos de problemas de inflación subyacentes, en particular, un entorno laboral más restrictivo (y los consiguientes aumentos salariales) y el aumento de los precios al productor en todo el mundo. Los inversores, sin embargo, siguen divididos, divididos sobre las perspectivas de inflación: algunos creen que el efecto inflacionario es temporal por naturaleza y otros creen que la inflación está aumentando hasta el punto de amenazar la estabilidad económica.

A nivel mundial, los datos destacaron que la inflación actual no es tan alta desde una perspectiva histórica. Los niveles actuales son similares a los observados después de la crisis financiera de 2008. La inflación en ese momento era un 55% más alta que los datos históricos que se remontan a 1970. Los precios al productor, impulsados por el aumento de los precios de las materias primas, aumentaron un 7,1 % en el mundo desarrollado, más del 90 % de los datos históricos, que es donde la inflación comienza a repuntar.

El desempleo ha caído mucho más rápido durante la recuperación de COVID-19 que durante la crisis financiera mundial, lo que significa que el mercado laboral está comenzando a calentarse. Esto, a su vez, infiere que los salarios pueden hacer lo mismo, como hemos visto en los EE. UU. este año. Sin embargo, aunque el crecimiento de los salarios ha sido inusualmente alto durante la pandemia, esos datos se han visto sesgados por los despidos de trabajadores mal pagados. A medida que estos trabajadores recuperen el empleo, es probable que el crecimiento de los salarios se deprima, no aumente, en los próximos meses.

Analista: las criptomonedas pueden haber tocado fondo hace meses: Golden Finance informa que después de una venta masiva en el primer trimestre, la capitalización total del mercado de criptomonedas se redujo a más de la mitad en el segundo trimestre, según Coinmarketcap (-56%). Sin embargo, la capitalización de mercado total de las criptomonedas ha aumentado un 7% desde julio. Thomas Dunleavy, analista senior de mercado de Messari, dijo que es posible que hayamos tocado fondo hace unos meses. En este momento, solo quedan verdaderos creyentes en el mercado. La mayoría de los vendedores parecen haberse ido. (Yahoo Finanzas) [2022/10/2 18:37:19]

Por lo tanto, es difícil determinar si realmente se vislumbra una mayor inflación en el horizonte. Las interrupciones en el envío global han creado algunos cuellos de botella en el suministro, y los problemas más amplios de la cadena de suministro y los desafíos de inventario se han sumado a la inflación a corto plazo, pero eso no significa necesariamente que conducirá a problemas de inflación a largo plazo. Por lo tanto, creemos que es demasiado pronto para decir exactamente cómo cambiará la inflación, aunque reconocemos que el problema está directamente en manos de los banqueros centrales y que la historia sugiere que serán más reactivos que agresivos.

Podemos simpatizar con el dilema al que se enfrentan los bancos centrales. Aplicar los "frenos de la política monetaria" después de una flexibilización sin precedentes probablemente cause dislocaciones en los mercados de bonos, creando una mayor volatilidad en el mercado. La Fed y otros bancos centrales están atascados con liquidez diseñada para aliviar el estrés del mercado, por lo que es difícil de deshacer fácilmente.

Es por eso que el mercado se centró tanto en la reciente declaración del Comité Federal de Supervisión y Monetario (FOMC) de junio. Las minutas del FOMC destacaron que la Fed permaneció muy moderada en general (incluso si las minutas fueron sorprendentemente agresivas). Al mismo tiempo, están considerando la amenaza de inflación elevando las expectativas de inflación y señalando expectativas de un aumento de tasas en 2023. El FOMC todavía cree que la inflación es de naturaleza transitoria y, por lo tanto, está feliz de ver que la inflación se "sobrecalienta" por un tiempo.

El problema es que el enfoque "basado en resultados" de la Fed, conocido como "esperar la inflación antes de actuar", es arriesgado. Especialmente dado que la economía mundial y la tecnología están cambiando tan rápidamente, es posible que algunos indicadores tradicionales para rastrear la inflación ya no sean confiables.

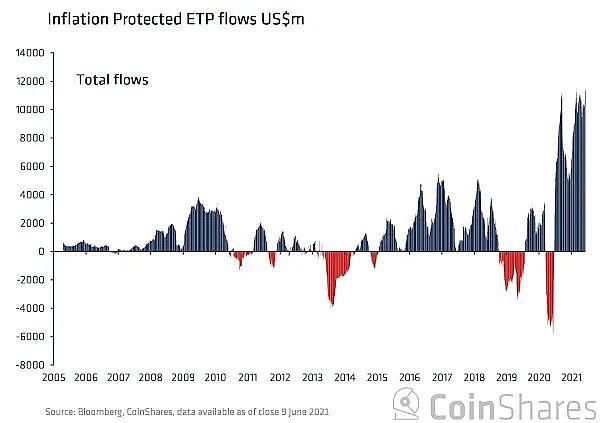

El comportamiento de los inversores también muestra que muchos no creen en un enfoque basado en resultados. Los activos que gestionan productos con cobertura de inflación negociados en bolsa aumentaron un 74% durante el año pasado en medio de una avalancha de entradas desde mediados de 2020.

Estas entradas récord también sugieren que tal vez las preocupaciones sobre la inflación se están convirtiendo en un consenso en lugar de una visión aislada. También insinuó que muchos inversores creían que la Reserva Federal y otros bancos centrales podrían estar detrás de la curva.

Independientemente del resultado de la inflación, sigue existiendo un riesgo de cola considerable: que el banco central pueda perder el control de la inflación. Como resultado, la cobertura de la inflación se ha vuelto cada vez más popular, como se destaca en los flujos anteriores. Hay un pequeño grupo de activos duros que obtienen mejores resultados durante los períodos de inflación, y creemos que Bitcoin es uno de ellos.

Conceptualmente, Bitcoin tiene sentido como cobertura contra la inflación, que es lo que los economistas llaman un "activo real": un activo con un suministro limitado y predecible, a menudo denominado en dólares. Por lo tanto, cuando aumenta la oferta de dólares, o aumenta la oferta de otras monedas fiduciarias, el valor de Bitcoin puede apreciarse frente a esas monedas, aunque su poder adquisitivo siga siendo el mismo.

Los datos muestran que Bitcoin ha comenzado a desempeñar el papel de una cobertura de inflación Al observar la relación entre los cambios de precios de Bitcoin y los cambios de inflación en los últimos dos años, se puede encontrar que desde que se creó Bitcoin en 2009, su correlación está mejorando. El R2 actual es 0,3 (desde 2019). Por cierto, actualmente Bitcoin tiene una mejor correlación con la inflación que el oro.

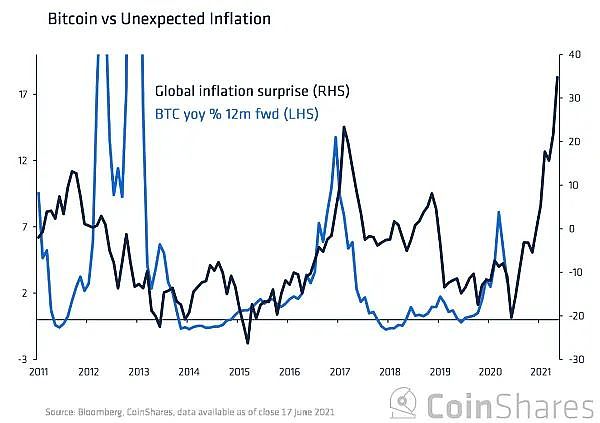

Citi compila un índice que rastrea la inflación inesperada al medir la diferencia entre las expectativas de inflación y los resultados reales.

Cuando el índice está por encima de 0, la inflación es más alta de lo esperado y Bitcoin tiene una relación temprana y fuerte con la inflación inesperada. Nuestro análisis muestra que Bitcoin responde a la inflación inesperada, aumentando cuando las cifras de inflación son más altas de lo esperado.

Nos damos cuenta de que es probable que la relación entre Bitcoin y la inflación sea incierta en esta etapa debido al tamaño de muestra bastante pequeño de los datos. Sin embargo, curiosamente, esta relación ha ido mejorando constantemente con el tiempo, añadiendo credibilidad a la noción de que Bitcoin es un activo real.

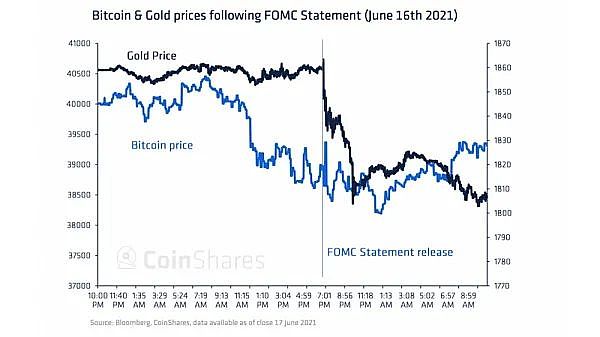

Cada vez hay más pruebas de que Bitcoin está madurando como activo. La acción del precio fue muy similar a la del oro después de que la declaración del FOMC del 16 de junio adoptara un tono sorprendentemente agresivo. Esto destaca que bitcoin se comporta en línea con lo que los inversores esperan de un activo real, apreciándose cuando el dólar se deprecia y viceversa.

Todavía no estamos seguros de qué sucederá exactamente con la inflación en los próximos 5 años, pero consideramos que agregar Bitcoin y otros activos reales es un movimiento prudente para proteger las carteras del riesgo de cola de una inflación galopante. El concepto original de Bitcoin como un certificado de valor protegido contra la inflación ahora se demuestra a través de la creciente participación de los inversores, como lo demuestra su mejor relación con los precios.

Por | James Butterfill Traducido | IDEG

Editor | Prueba de queso portugués | Lin Danke

Tags:

Aunque la segunda ronda de actividades piloto del sobre rojo del renminbi digital en Beijing ya pasó, la frescura y el entusiasmo de los ciudadanos por el renminbi digital todavía están presentes. Recientemente.

La gente odia lo que no entiende. ¿Es la cadena de bloques luchando contra Internet.

Con el desarrollo de la era de los datos, los datos se han convertido en un recurso importante, y la importancia del gobierno y la seguridad de los datos se ha vuelto más prominente. El 10 de julio.

Los precios al productor, impulsados por el aumento de los precios de las materias primas, aumentaron un 7,1 % en el mundo desarrollado, más del 90 % de los datos históricos.

Al observar la tendencia anual a largo plazo de BTC de 2011 a 2021, la línea de tendencia ascendente general muestra que, mientras se mantenga durante mucho tiempo.

1. ¿Qué es Thorchain?Thorchain se basa en el protocolo de cadena cruzada Cosmos, también conocido como "Blockchain Internet", que admite transacciones de activos cifrados no nativos.

La palabra apalancamiento siempre ha sido un símbolo de riesgo en el mercado financiero tradicional, pero el apalancamiento se ha utilizado al máximo en el mercado de divisas digitales.