BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Los factores globales y las incertidumbres en los activos de criptomonedas pueden conducir a un mercado de libre comercio que está completamente influenciado por los patrones de comportamiento de los participantes del mercado. En un mercado con datos tan fragmentados y un precedente histórico limitado, no es fácil separar los hechos de la ficción y el ruido informativo estridente. En este momento, decidimos explorar una pregunta específica: ¿Podría el llamado evento de reducción a la mitad de la recompensa minera conducir a una curva de rendimiento estadísticamente diferente que llevaría a que las criptomonedas tuvieran un rendimiento superior en relación con el resto del mercado?

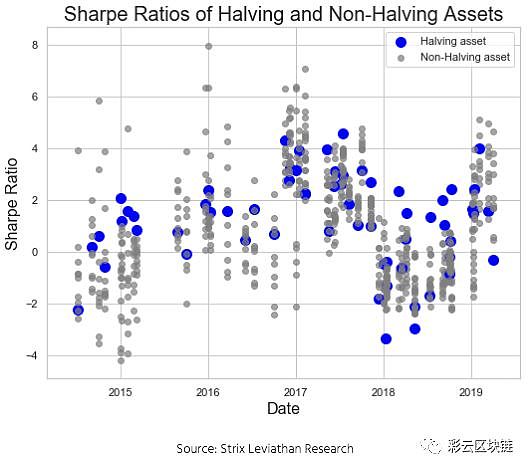

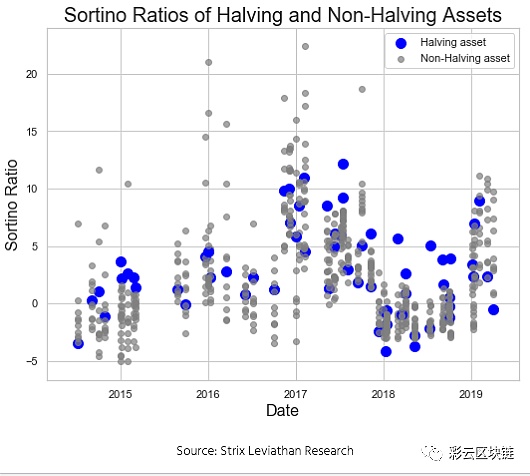

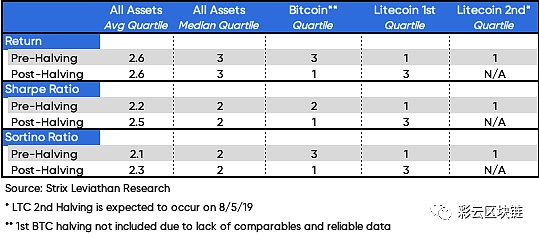

La conclusión más importante del evento de reducción a la mitad es que no encontramos evidencia de que los criptoactivos que experimentaron un evento de reducción a la mitad de la recompensa minera superaron al mercado en general en los seis meses anteriores y posteriores a la reducción de la recompensa minera. Estadísticamente, la distribución de rendimiento de los criptoactivos antes y después de la reducción a la mitad tiene el mismo alto grado de confianza que el resto de la distribución de rendimiento, lo que sugiere que no hay evidencia de que los cambios en la dinámica de la oferta y la demanda conduzcan a un comportamiento anómalo de los precios. LTC superó al mercado en los meses previos a ambos halvings, pero después del primer halving, la capitalización de mercado de LTC cayó un 25 % y se mantuvo en la parte inferior del mercado. BTC exhibe el comportamiento extremo opuesto de LTC, es decir, un rendimiento mediocre antes del halving y un rendimiento relativamente más fuerte después del halving. El comportamiento predictivo que intenta explicar mercados complejos y opacos persiste en todos los mercados financieros. Sin embargo, los inversores en criptomonedas solo pueden hacerlo con un historial extremadamente limitado. Esto ha llevado a varios sistemas de creencias que no están respaldados por datos reales, pero estas supuestas creencias son aceptadas y consideradas como un hecho por una amplia gama de inversores. Los eventos que rodean la reducción a la mitad de las recompensas mineras de Bitcoin en activos cifrados se pueden resumir de la siguiente manera: el efecto de reducir a la mitad las recompensas mineras es reducir la presión de venta de los mineros, lo que a su vez provoca un desequilibrio entre la oferta y la demanda, lo que a su vez conduce a una fuerte aumento de los precios. Quizás justo a tiempo, las opiniones sobre la reducción a la mitad de las recompensas mineras de Bitcoin se multiplicaron en el segundo trimestre de 2019. Si sigue las conversaciones de los medios tradicionales y las redes sociales en torno a la reducción inminente de las recompensas de minería en bloque de Bitcoin y Litecoin, entonces puede sospechar que esta opinión es una conclusión inevitable, y le dirán que todo lo que tiene que hacer es mantener HODL, para obtener rendimientos excedentes. Si bien esta visión es ciertamente plausible como teoría lógica, es igualmente posible que estemos tratando con una posible fantasía y que las carreras alcistas anteriores fueran simplemente el resultado de niveles elevados de especulación dentro de la clase de activos. Los tamaños de muestra limitados y los datos históricos hacen que sea particularmente difícil probar cualquier afirmación en este campo. Por lo tanto, para probar esta teoría ampliamente aceptada de la oferta y la demanda subyacentes, recopilamos datos sobre 32 reducciones a la mitad (lista completa a continuación) para 24 criptoactivos que redujeron las recompensas de los mineros de acuerdo con un programa predeterminado, y se realizan comparaciones con otras 320 secciones transversales que definimos como mercados. Luego, dividimos los datos en dos meses y medio, tres meses y seis meses antes de la reducción a la mitad, tres meses y seis meses después de un mes y medio, y un período no quincenal para el siguiente análisis: por El desempeño de criptoactivos sin reducir a la mitad y la reducción de la recompensa minera se prueba repetidamente, y los indicadores de mercado de cada activo se registran en el gráfico.

El CEO de MicroStrategy transferido al puesto de presidente ejecutivo, se centrará en la adquisición y tenencia de Bitcoin y programas de promoción relacionados: Golden Financial News, Michael Saylor anunció el martes que renunciará al puesto de CEO de MicroStrategy (microestrategia) y se transferirá a el deber del nuevo presidente ejecutivo. El presidente de la compañía, Phong Le, será el nuevo director ejecutivo y miembro de la junta.

Saylor, quien continúa sirviendo como presidente de la junta directiva de la compañía, dijo: "Creo que separar los roles de presidente y director ejecutivo nos permitirá seguir mejor nuestras dos estrategias de adquirir y mantener bitcoin y hacer crecer nuestro software de análisis empresarial". Como presidente ejecutivo, podré centrarme más en nuestra estrategia de adquisición de Bitcoin y los programas relacionados de defensa de Bitcoin, mientras que Phong tendrá la facultad de administrar las operaciones generales de la empresa como director general". [2022/8/3 2:54:32]

Utilice el análisis estadístico para determinar si la distribución de rendimiento de los criptoactivos sin reducir a la mitad es estadísticamente diferente de la de los activos sin reducir a la mitad. Antes de discutir los resultados, vale la pena confirmar que si el evento de reducción a la mitad provoca un cambio fundamental en la oferta y la demanda del activo, hacemos dos suposiciones: después de la reducción de las recompensas de los mineros, se expresará el salto repentino en la oferta en relación con la demanda. en el precio del activo pronto saldrá. Las criptomonedas reducidas a la mitad superarán al resto del mercado en el tiempo posterior a la reducción a la mitad, a medida que disminuya la presión de venta de los mineros sobre un grupo de activos.

Autor de "Black Swan": Cualquiera que afirme que Bitcoin puede cubrir todo es un fraude: el 20 de septiembre, Nassim Taleb, autor de "Black Swan" (Cisne negro) tuiteó: "Nota de hoy: fuera de la especulación. Para propósitos, Bitcoin puede ser de interés para algunos, pero cualquiera que afirme que Bitcoin es una protección contra todo, financiero o de otro tipo, es sin duda un fraude". [2021/9/21 23:39:42]

Después de completar nuestro análisis, encontramos que el evento de reducción a la mitad tuvo un impacto limitado en la acción del precio. Al observar el rendimiento total, las proporciones de Sharpe y Sortino, se puede ver que los activos que se reducen a la mitad, ya sea a la mitad o a la mitad, no funcionarán mejor que otros mercados. Para la narrativa del halving, dos de las criptomonedas más conocidas, Bitcoin (BTC) y Litecoin (LTC), han tenido un comportamiento diametralmente opuesto. LTC ahora ha superado dos veces al mercado en el período previo a la reducción a la mitad, y en los seis meses posteriores a la reducción a la mitad, ha visto una disminución del 25% en el rendimiento hasta el fondo del mercado. Por otro lado, BTC se quedó atrás del mercado antes del halving, pero estaba en el primer nivel de la tabla estadística después del halving. Las discrepancias y los resultados aparentemente aleatorios antes y después del halving sugieren que el factor fundamental que impulsa el precio no es un cambio en la dinámica de la oferta y la demanda.

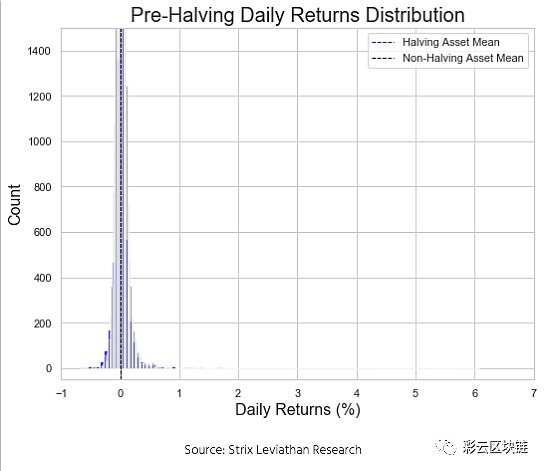

Al analizar la serie temporal de cada activo y compararlo consigo mismo, se puede encontrar más evidencia de que el evento de reducción a la mitad tiene un impacto limitado en los precios de mercado. Encontramos que la distribución de rendimientos durante la reducción a la mitad de los activos y la distribución de rendimientos durante la reducción a la mitad muestran que son estadísticamente idénticas con un 99% de confianza. En otras palabras, en lugar de encontrar evidencia de que los eventos de reducción a la mitad causan un comportamiento de precios inusual, estamos creando una ilusión. Entonces, ¿qué significa exactamente esto en un sentido más amplio, específicamente para Bitcoin, que superó al mercado después de la última reducción a la mitad y, en una escala más amplia, hay poca evidencia en los datos antes y después de la reducción a la mitad de los activos? el sentimiento del mercado. Con respecto a BTC, la creencia generalizada en el evento de reducción a la mitad por parte de los entusiastas de las criptomonedas puede terminar haciendo que supere al mercado. Sin embargo, la falta de evidencia suficiente para respaldar una discusión sobre la teoría de la reducción a la mitad al observar la clase de activos más amplia sugiere que otros factores pueden haber contribuido a la carrera alcista anterior de BTC. Además, desaconsejamos sacar inferencias sobre cualquier mercado único a partir de un tamaño de muestra.

La teoría de la oferta y la demanda de la reducción a la mitad de la recompensa minera es lógica y bien pensada, pero debemos recordar que el mundo de los mercados financieros está lleno de miles de teorías lógicas y bien pensadas que no se sostienen en la práctica. El comportamiento de la rentabilidad antes, durante y después del halving parece más probable que coincida con mayores niveles de especulación que con cambios subyacentes en la presión vendedora. Los autores Nico Corderio y Ava Masucci trabajan para Strix Leviathan, una empresa que diseña y ejecuta software de comercio algorítmico para el mercado de criptomonedas. compilar cybtc.com

Tags:

A principios de 2020, los principales eventos se suceden uno tras otro. El 15 de enero, el primer ministro ruso, Dmitry Medvedev, anunció la renuncia de todo el gobierno ruso. El presidente ruso, Vladimir Putin.

Aunque el reciente aumento de Bitcoin ha hecho que todos vean la esperanza de un mercado alcista.

La creciente competencia y un entorno comercial cambiante están dificultando que los fondos de cobertura cumplan sus promesas. El aumento de la presión ha llevado a cambios en la estructura de tarifas.

Los factores globales y las incertidumbres en los activos de criptomonedas pueden conducir a un mercado de libre comercio que está completamente influenciado por los patrones de comportamiento de los participantes del.

Según informes de medios extranjeros del 11 de enero.

Funbi Atlas| Prefacio Atlas falso del círculo monetario, algunas personas en países extranjeros clasifican las imágenes falsas como memes, la palabra meme es demasiado difícil de explicar.

No solo conoce la cadena de bloques, también tiene estos "miembros de la familia"Recientemente.