BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Después de 6 años de reflexión, este mes, el Banco de Inglaterra (BoE) publicó un informe de discusión de 57 páginas sobre la moneda digital del banco central (CBDC) "Moneda digital del banco central: oportunidades, desafíos y diseño", que es un informe que es más cerca de aterrizar.

Vale la pena señalar que el documento de discusión establece claramente que "aunque muchas CBDC están asociadas con la tecnología de contabilidad distribuida (la tecnología utilizada por blockchain), la CBDC del Reino Unido no necesariamente tiene que basarse en esto. Las instituciones globalizadas no pueden construir CBDC". El Banco de Inglaterra comenzó a estudiar CBDC en 2014, esta es la primera vez que el Banco de Inglaterra tiene la intención de abandonar la cadena de bloques.

Y esto es consistente con el concepto de moneda digital DC/EP que está desarrollando el Banco Popular de China. Según el pulso de la intercadena, la moneda digital del Banco Popular de China no se basa en la cadena de bloques.

En otros aspectos, en el documento de discusión, todavía hay muchas diferencias entre el diseño de CBDC del Banco de Inglaterra y el DC/EP de China.

Abandonar la cadena de bloques

En febrero, el Riksbank comenzó a experimentar con su CBDC, un proyecto encabezado por Accenture y construido sobre Corda del consorcio blockchain R3. Antes de esto, Uruguay, Venezuela, Ecuador, Túnez, Senegal, Irán, etc. emitieron monedas digitales basadas en blockchain. Sin embargo, ninguno se hizo popular.

El Banco de Inglaterra fue el primero en participar en la investigación de CBDC basada en blockchain. En 2014, el Banco de Inglaterra publicó un importante informe "Innovaciones en tecnologías de pago y el surgimiento de monedas digitales", que fue la primera discusión sobre monedas digitales por parte de los bancos centrales mundiales. En 2016, a sugerencia del Banco de Inglaterra, los investigadores del University College London propusieron y desarrollaron un sistema prototipo de moneda digital legal, a saber, Criptomonedas de Banco Central (Criptomonedas de Banco Central) - sistema RSCoin. El Banco de Inglaterra entonces comenzó a experimentar con el sistema.

Blockchain.com admite 82 millones de usuarios de billetera que usan nombres NFT: según las noticias del 1 de abril, Blockchain.com se está integrando con Unstoppable Domains, lo que permite a los usuarios de billetera omitir direcciones alfanuméricas y usar nombres de usuario NFT en su lugar.

Esto significa que los usuarios pueden comprar uno de los 10 nombres de dominio (.bitcoin, .coin, .crypto, .dao, .nft, .wallet, .x, .zil, .888 o el próximo .blockchain) y registrarse en Blockchain. billetera com.

Esto hace que sea más fácil para los usuarios ver con quién están realizando transacciones. En lugar de enviar ETH a una dirección que comience con 0x631d, envíelo a Joe.crypto. En este sentido, es similar al Servicio de nombres de Ethereum, que permite a las personas tomar nombres de dominio .eth y conectarlos a sus billeteras. (Descifrar) [2022/4/1 14:30:23]

Pero los golpes siguieron: en 2017, el Banco de Canadá realizó experimentos y creyó que Corda, basado en la tecnología de registros distribuidos, no satisfacía las necesidades del banco central.

En marzo de 2018, el Banco de Inglaterra entregó RTGS (sistema de pago bruto en tiempo real) a cuatro empresas de tecnología para que experimentaran, solo para demostrar que el RTGS del banco central se puede conectar al sistema blockchain. Los resultados experimentales se publicaron en julio de 2018. Entre los equipos participantes, solo los sistemas de 2 equipos se pueden conectar al sistema LBTR, y los sistemas de los otros 2 equipos están lejos del sistema LBTR del banco central y no se pueden conectar. Los equipos participantes son Baton, Clearmatics, R3 y Token. Esta prueba es solo una conexión, si se van a cumplir los requisitos de operación, ninguno de los cuatro equipos puede lograrlo.

En marzo de ese año, Mark Carney, gobernador del Banco de Inglaterra, afirmó que el Banco de Inglaterra está "abierto" a la creación de una moneda digital del banco central (CBDC), pero no se logrará una CBDC circulante y confiable. el futuro cercano. "La razón principal es la inmadurez de la tecnología de registros distribuidos en este momento y los riesgos potenciales de tener una cuenta en el banco central para todos".

TokenBetter Mining Pool pronto lanzará minería de potencia informática ABD: según el anuncio oficial, la plataforma de comercio de activos digitales TokenBetter lanzará la tercera moneda minera ABD a las 14:00 el 16 de septiembre y a las 15:00 el 18 de septiembre (UTC +8). ) Inicie la zona comercial TokenBetter TB y abra el par comercial ABD/TB al mismo tiempo.

Aubade está comprometida con la creación de un sistema financiero descentralizado abierto y gratuito y con la remodelación del mercado de cifrado. El principal producto de la plataforma Aubade es el contrato perpetuo descentralizado. Su estructura financiera se refiere completamente al diseño maduro en CeFi, y el precio de referencia está anclado al índice spot y proporciona un apalancamiento máximo de 20 veces. Por otro lado, los contratos perpetuos de Aubade están completamente descentralizados y el mecanismo de trabajo puede separarse completamente de las instalaciones fuera de la cadena, lo que permite construir productos financieros estructurados descentralizados basados en contratos perpetuos. [2020/9/15]

Los planes de CBDC del Banco de Inglaterra tardaron en avanzar, recurriendo a empresas privadas como Fnality para avanzar. Hasta el lanzamiento de Libra y el avance de la moneda digital de China, el Banco de Inglaterra aceleró la construcción de CBDC.

No sé si se inspiró en la moneda digital del banco central de China, el informe de marzo del Banco de Inglaterra declaró por primera vez que no hay necesidad de usar tecnología de contabilidad distribuida.

A los ojos del Banco de Inglaterra, el actual sistema de pago financiero se basa en la centralización y la tecnología es muy madura ¿Por qué las CBDC no pueden usar tecnología centralizada?

El Banco de Inglaterra también cree que las tecnologías relacionadas con los libros mayores distribuidos se pueden desarmar y usar por completo, como la tecnología de criptografía y la tecnología de contrato inteligente involucrada.

El Banco Popular de China ha realizado una investigación exhaustiva sobre lo que blockchain puede y no puede hacer. En febrero de este año, el grupo de investigación de blockchain del Instituto de Investigación de Moneda Digital del Banco Central emitió un documento que declara: "La naturaleza descentralizada de blockchain entra en conflicto con los requisitos de gestión centralizada del banco central. Los servicios de pago proporcionados por el banco central no se pueden separar de acuerdos de cuenta centralizados. Construido sobre un sistema centralizado, esto entra en conflicto con la naturaleza descentralizada de la cadena de bloques. Por lo tanto, actualmente no se recomienda transformar el sistema de pago tradicional basado en la cadena de bloques".

Se puede decir que China ha sido pionera en el camino de la moneda digital del banco central sin blockchain, y Reino Unido dijo: "Yo sigo".

Estructura de doble capa VS estructura de una sola capa

Sin embargo, el Banco de Inglaterra no "siguió" al PBOC en términos de estructura de emisión.

El DC/EP de China adopta un marco de dos niveles, el banco central y los bancos comerciales, y se basan en cuentas y billeteras, respectivamente. Los usuarios también deben abrir una cuenta a través de una institución operativa, como un banco comercial o una empresa de pago de terceros.

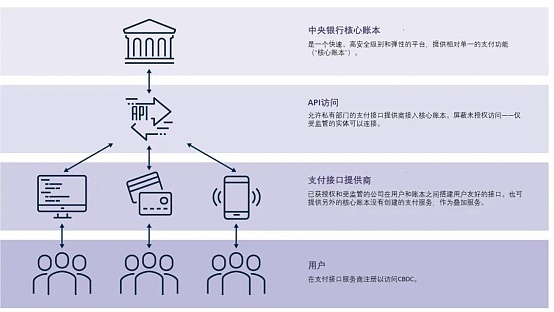

Sin embargo, se puede ver en el informe "Moneda digital del banco central: oportunidades, desafíos y diseños" que el modelo del Banco de Inglaterra es que el banco central crea el libro principal y luego abre el acoplamiento API a cualquier institución privada con acceso a desarrollar aplicaciones y proporcionar servicios de pago a los usuarios. Los usuarios usan CBDC directamente y el banco central lleva toda la contabilidad. - Esta es en realidad una estructura de una sola capa.

(Estructura de los informes del Banco de Inglaterra)

De hecho, el Banco de Inglaterra ha seguido esta línea de pensamiento desde 2014 cuando comenzó a investigar las monedas digitales.

Bajo esta línea de pensamiento, los hogares y las empresas utilizan directamente el dinero del banco central para pagos electrónicos, un cambio que podría afectar la estructura del sistema bancario y el logro del principal objetivo del banco central de mantener la estabilidad monetaria y financiera.

Primero, los bancos comerciales británicos se verán directamente afectados por la "desintermediación". El informe dio un ejemplo, cuando un usuario retira un billete de 10 libras de un banco comercial para cambiarlo por un CBDC de 10 libras, el balance del usuario no ha cambiado, y el balance del banco central no ha cambiado, pero el comercial banco ha perdido 10 libras.

En segundo lugar, si la CBDC devenga intereses directamente, tendrá un mayor impacto en los bancos comerciales. La tasa de interés actual la establece el banco central y la llevan a cabo los bancos comerciales. Sin embargo, con CBDC, el banco central puede calcular directamente el interés sobre los fondos de los usuarios, por lo que una gran cantidad de depósitos se transferirá directamente a CBDC y los bancos comerciales se enfrentará a una crisis de liquidez.

Afortunadamente, este es solo un borrador de discusión, y aún se desconoce si al final se adoptará un enfoque tan radical.

Pero el propósito del Banco de Inglaterra es fomentar la innovación, con la esperanza de que las instituciones privadas puedan desarrollar más aplicaciones de CBDC. En el informe se enumeran algunas posibilidades. Por ejemplo, una empresa está dispuesta a solicitar la interfaz API del libro mayor del banco central, y luego puede monitorear los ingresos y corresponder a varias categorías financieras para pagar salarios y emitir facturas.

Otras similitudes y diferencias

En comparación con la moneda digital del Banco Popular de China, otra diferencia significativa es la aplicación de contratos inteligentes. Solo porque el Banco de Inglaterra abre la interfaz API de la moneda digital a las instituciones privadas, las instituciones privadas pueden realizar el despliegue de contratos inteligentes y realizar la circulación de CBDC. Incluso, se puede negociar con otras monedas digitales y otros activos digitales como valores a través de contratos inteligentes.

Sin embargo, la solución técnica actual de la moneda digital del Banco Popular de China no admite este tipo de operaciones.

En términos de implementación técnica, el Banco de Inglaterra ha estudiado tres métodos:

1. Proporcionado directamente por la cuenta central del banco central. Pero esto requiere una compensación entre poder ejecutar contratos inteligentes complejos y lograr un rendimiento transaccional. Si los contratos inteligentes se aplican a gran escala, pueden abrumar el sistema de moneda digital del banco central centralizado.

2. Desarrollar un módulo adicional dedicado al manejo de contratos inteligentes. Este módulo es responsable de procesar el código de contrato inteligente y solo envía instrucciones de transacción a la cuenta central del banco central cuando se requiere el pago. Este enfoque puede reducir la presión sobre el sistema del banco central y tiene credibilidad.

3. Descentralizar a los proveedores que acceden a la CBDC, pero debido a la falta de credibilidad de los proveedores, solo se delega muy poca autoridad, como bloquear fondos y otras funciones.

Debido a que es un borrador de discusión, el Banco de Inglaterra no especificó qué categoría prefiere.

En términos de regulación, también existen diferencias sutiles entre China y el Reino Unido. El informe del Banco de Inglaterra propone que la moneda digital del Reino Unido debe cumplir con tres reglas, que incluyen: CBDC debe cumplir con las sanciones contra el lavado de dinero (AML), el financiamiento del terrorismo (CFT) y ser compatible con el Reglamento General de Protección de Datos ( RGPD). Además, no hay más expresión sobre la lucha contra los delitos.

La moneda digital del banco central también debe cumplir con AML y sus propias reglas de protección de la privacidad. Sin embargo, también se han diseñado medidas regulatorias para acabar con las actividades ilegales.

Tanto las monedas digitales chinas como las británicas tienen requisitos para el pago fuera de línea. Pero no está claro si el BoE será único fuera de línea o dual fuera de línea. En este sentido, el diseño DC/EP de China es muy líder y admite doble conexión sin conexión.

En general, el objetivo principal del informe del Banco de Inglaterra es mejorar la competitividad de la libra esterlina en el campo de los pagos globales en el futuro. Por lo tanto, la idea de diseño es audaz y fomenta la innovación.

Tabla comparativa de monedas digitales de China, Suecia y el Banco de Inglaterra:

Artículo丨Pulso entre cadenas·Yuan Shang

¡No reproducir sin autorización!

Tags:

Durante el evento, invite a nuevos usuarios y obtenga recompensas de 1/2 BIX por cada persona que invite. Los usuarios principales de Box pueden obtener recompensas de 1 BIX por invitar a amigos cada vez que invite a.

El ecosistema de las criptomonedas está inundado de diversos productos y servicios financieros. Los más populares de estos productos son los criptoderivados. Al igual que el ecosistema que lo abarca.

Golden Finance Blockchain, noticias del 24 de marzo Según la edición internacional del Global Times.

Después de 6 años de reflexión, este mes, el Banco de Inglaterra (BoE) publicó un informe de discusión de 57 páginas sobre la moneda digital del banco central (CBDC) "Moneda digital del banco central: oportunidades.

MakerDAO puede estar realmente practicando DAO.Después de que la Fundación Maker anunciara el 25 de marzo que transferiría el control del token MKR a la comunidad de gobierno de Maker.

Recientemente, el distrito de Xicheng de Beijing tomó la iniciativa de completar el trabajo piloto de la aplicación blockchain en el campo de servicio del gobierno a nivel de distrito de Beijing. A través de la tecnol.

El 27 de marzo, el Banque de France publicó un informe sobre la aplicación de la convocatoria de propuestas "experimental" de CBDC . La convocatoria de proyectos ayudará al Banco de Francia a comprender los riesgos y.