BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%La próxima reducción a la mitad de Bitcoin llegará el 15 de mayo, pero ha habido dos voces sobre cómo la reducción a la mitad afectará el precio de Bitcoin.

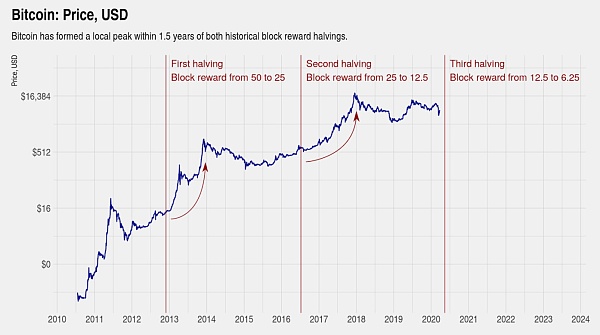

Uno se basa en la hipótesis del mercado eficiente, que cree que los participantes del mercado ya han valorado la reducción a la mitad en el precio de la moneda. La otra es que no se ha valorado por completo en el precio de la moneda. Cuando la gente se dé cuenta de la escasez causada por la reducción de la oferta, la reducción a la mitad conducirá a un aumento adicional en el precio de la moneda.

Ambas voces existen en parte debido a datos históricos limitados. Bitcoin solo ha experimentado dos mitades en su historia, y solo un puñado de criptomonedas PoW han experimentado el mismo evento.

Este artículo analiza la economía minera en base a un marco de primeros principios, y comprende cómo el comportamiento de los mineros y los precios de las divisas interactúan entre sí, y cómo afrontar mejor la próxima reducción a la mitad.

Supuestos e inferencias de los tres mineros

La construcción de tres mineros se propone a continuación como punto de partida para un mayor razonamiento para comprender la economía minera. Estas tres suposiciones son generalmente correctas, pero pueden no aplicarse a algunos mineros, por supuesto, el número de estos mineros es pequeño.

Hipótesis 1: Los mineros buscan maximizar las ganancias, que es una economía de escala

La minería ahora es muy difícil y requiere muchos recursos, por lo que los individuos o aficionados ya no pueden participar. En contraste, la minería es economías de escala masivas. Los mineros a gran escala despliegan minas en áreas con precios de electricidad baratos y también pueden negociar con las compañías eléctricas para obtener precios de electricidad más bajos, comprar una gran cantidad de las máquinas mineras más eficientes y alquilar grandes minas.

La minería a gran escala reduce el costo de extraer un solo bitcoin. Dado que la minería es una industria competitiva, los mineros persiguen la maximización de las ganancias. Los mineros no operan con fines ideológicos o altruistas. No operarán si no pueden obtener ganancias.

Supuesto 2: la recompensa total por la minería es fija y los mineros son recompensados en cierta proporción

NEAR lanza la primera fase de actualización de fragmentación y planea introducir un nuevo mecanismo para reducir el umbral de los nodos de validación: el 12 de septiembre, NEAR comenzó la primera fase de actualización de fragmentación y planea introducir un mecanismo de "solo bloque". eso es más fácil de configurar que los nodos completos. Validadores”, diseñado para reducir radicalmente la barrera de entrada para los validadores NEAR, aumentando así la descentralización. Según el análisis, esto puede agregar más de 200 nodos de verificación a NEAR, lo que eleva el número total a más de 300. (Coindesk) [2022/9/12 13:24:40]

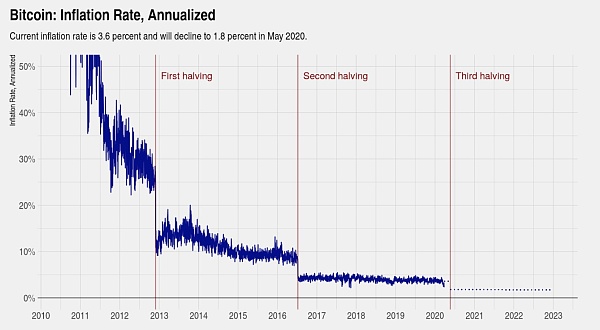

La emisión de bitcoins está regulada por el protocolo bitcoin. La recompensa por bloque actual de Bitcoin es de 12,5, y la dificultad de la minería se ajusta periódicamente, con una media de un bloque cada 10 minutos. Todos los mineros compiten por esta recompensa y las tarifas de transacción. Los ingresos de recompensa obtenidos por todos los mineros dentro de un período de tiempo determinado están predeterminados.

Supuesto 3: los ingresos de los mineros están denominados en criptomonedas, mientras que los costos de los mineros están denominados en moneda fiduciaria

Los ingresos de los mineros incluyen recompensas en bloque y tarifas de transacción, ambas denominadas en criptomonedas.

Los costos de minería incluyen máquinas de minería, tarifas de electricidad, tarifas de alquiler de instalaciones, tarifas de mantenimiento, tarifas de red, salarios, seguros, tarifas de servicios legales, impuestos, etc. Estos costos están denominados en moneda fiduciaria, ya que la mayoría de las empresas tradicionales actualmente no aceptan pagos en criptomonedas, como las empresas de electricidad que no aceptan pagos en Bitcoin. Aunque ciertas tarifas se pueden pagar en criptomonedas, como los mineros que usan criptomonedas para pagar las máquinas de minería o los salarios de los empleados, todavía se cotizan en moneda fiduciaria.

De acuerdo con las suposiciones anteriores, podemos obtener las siguientes inferencias.

Corolario 1: La minería es una industria casi perfectamente competitiva

De acuerdo con los dos primeros supuestos, la primera inferencia es que la minería se realiza bajo el equilibrio de competencia casi perfecta, y cada minero enfrenta un precio de mercado igual al costo marginal del minero. Esto se logra a través de dos mecanismos.

En primer lugar, cuando la minería es rentable, los mineros que persiguen la maximización de las ganancias ingresarán a la industria o invertirán más máquinas de minería, y cuando no sea rentable, abandonarán la industria o apagarán las máquinas de minería. En segundo lugar, los cambios en la potencia informática desencadenan ajustes de dificultad, lo que hace que el costo de minar un bitcoin sea constantemente igual al precio de mercado actual.

BTC supera la marca de los $56 200 con un aumento intradiario del 2,27 %: los datos de Huobi Global Station muestran que BTC ha subido a corto plazo, superando la marca de los $56 200, y ahora cotiza a $56 200,29, un aumento intradiario del 2,27 %. el mercado fluctúa mucho, así que haga un buen trabajo en el control de riesgos. [2021/3/28 19:23:21]

A la larga, la minería es un juego de suma cero. Porque cada minero compite con otros mineros por la misma recompensa de bloque. A largo plazo, los mineros solo pueden obtener ganancias promedio y solo obtener los costos de oportunidad correspondientes y la compensación de riesgo. Debido al alto nivel de competencia entre los mineros, el equilibrio final a largo plazo es que los márgenes de beneficio de los mineros son pequeños y cercanos a cero.

Sin embargo, debido al retraso inherente del sistema, la ganancia de los mineros puede fluctuar alrededor del equilibrio, lo que tiene un impacto importante en la presión de venta de los mineros.

Además, las industrias upstream de la minería, como los fabricantes de hardware y semiconductores para minería, han mostrado un monopolio de mercado. Según las cadenas de suministro de estos gigantes, algunas minas (como las que son propiedad de Bitmain) pueden usar nuevas máquinas de minería para minar antes que sus competidores, lo que reduce el grado de competencia perfecta en la minería.

Inferencia 2: Los mineros son una fuente continua e importante de presión de venta

Combinado con el tercer supuesto, se puede extraer un corolario importante: los mineros son el grupo más grande de vendedores. La presión de venta de los mineros es alta, porque los mineros tienen que vender las monedas extraídas para pagar las tarifas del mundo real. Y debido a que sus márgenes de ganancia tienden a ser cero, los mineros tienen que vender casi todas las criptomonedas que ganan.

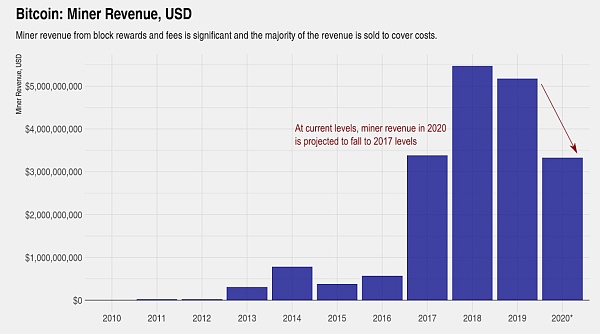

En 2019, los mineros ganaron cerca de 5500 millones de dólares. Los investigadores compararon previamente esa cifra con el volumen anual de transacciones de Bitcoin, que es mucho mayor que los ingresos de los mineros, y concluyeron que la presión de venta impulsada por los mineros tuvo un impacto insignificante en el mercado de Bitcoin. Sin embargo, la venta de monedas por parte de los mineros es una salida neta de capital, y es poco probable que la moneda fiduciaria que obtienen de la venta de monedas regrese al mercado, lo que no es necesariamente el caso para otras transacciones. Por lo tanto, los mineros que venden monedas tendrán un gran impacto en el mercado.

Actualmente, los usuarios tienen aproximadamente 1 millón de bitcoins depositados en Coinbase. Calculado al precio actual, equivale a 6.500 millones de dólares estadounidenses, y la brecha con los ingresos anuales de los mineros en 2019 no es particularmente grande. Si se supone que los mineros venderán la mayoría de las criptomonedas que extrajeron, la presión de venta de los mineros es casi equivalente a que todos los usuarios de Coinbase vendan sus tenencias de Bitcoin dentro de un año y salgan permanentemente del mercado.

Bakkt planea lanzar una aplicación de comercio minorista en las próximas semanas: noticias del 16 de septiembre, Bakkt planea lanzar una aplicación de comercio minorista en las próximas semanas. El volumen nocional de futuros de bitcoin de Bakkt alcanzó los 173 millones de dólares el martes, un nuevo máximo histórico, según The Block. En los últimos tres meses, el volumen de operaciones diarias de Bakkt ha tenido problemas para superar los 100 millones de dólares. (El bloque)[2020/9/16]

Suponiendo que el precio de Bitcoin permanece en el nivel actual después de reducirse a la mitad, podemos calcular los ingresos de los mineros en 2020. Bajo estos supuestos, se puede ver que la presión de venta en 2020 se reducirá significativamente, con solo la mitad de Bitcoin en manos de Coinbase.

Suponiendo que el precio de Bitcoin permanece en el nivel actual después de reducirse a la mitad, podemos calcular los ingresos de los mineros en 2020. Bajo estos supuestos, se puede ver que la presión de venta en 2020 se reducirá significativamente, con solo la mitad de Bitcoin en manos de Coinbase.

Corolario 3: Los mineros tienen un impacto cíclico en los precios de Bitcoin

La realidad es que las ganancias de los mineros fluctuarán mucho.

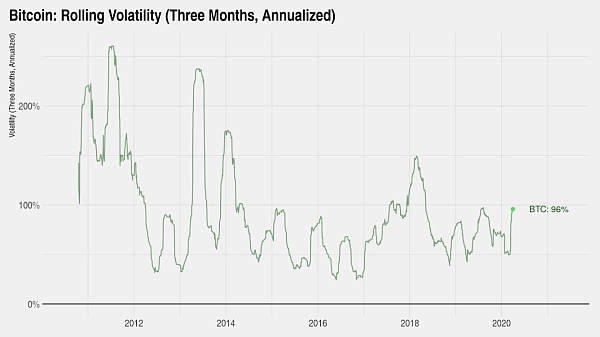

Los factores que afectan los costos de los mineros se mueven lentamente y tienen un efecto rezagado. Las decisiones de entrar o salir, de comprar plataformas mineras para escalar, toman tiempo. Hay un retraso de aproximadamente dos semanas en los ajustes de dificultad. El aspecto de los ingresos cambia rápidamente, porque el principal determinante de los ingresos es el precio de Bitcoin, y el precio de la moneda es extremadamente volátil, a menudo fluctúa en más del 50 %.

Estos factores hacen que las ganancias varíen, lo que significa que la presión de venta de los mineros debido a los costos fijos denominados en moneda fiduciaria también variará. Cuando el precio fluctúa mucho o unilateralmente durante un período de tiempo, la ganancia del minero siempre puede ser positiva o negativa durante mucho tiempo. Esto es más probable cuando el precio está subiendo porque la demora en obtener más capital para los mineros es más prominente que la demora cuando el precio está cayendo. Cuando el precio de la moneda es más bajo que el costo de la electricidad, el minero puede apagar rápidamente la máquina de minería.

No se ha estudiado a fondo cómo gestionar las monedas atesoradas por los mineros, porque hay muy poca información al respecto. Pero es lógico que cada minero por sí solo decida cuánto y cuándo vender bitcoins extraídos previamente. Debido a que los costos de los mineros cambian lentamente y son bastante constantes en las monedas fiduciarias, durante los períodos de aumento de los precios de las criptomonedas, los mineros solo necesitan vender cantidades más pequeñas de bitcoin para cubrir sus tarifas.

Por otro lado, cuando los precios de las criptomonedas caen, los mineros tienen que vender más monedas. De acuerdo con este supuesto, los mineros tienen un efecto procíclico en el mercado y exacerban aún más los aumentos de precios. Sin embargo, esta conclusión no es necesariamente cierta. Porque el continuo aumento de los precios puede permitir a los mineros vender más monedas para comprar nuevas máquinas de minería. Esto sugiere que bajo ciertas condiciones de mercado, los mineros pueden tener un efecto anticíclico en los precios.

Durante la capitulación, muchos mineros tienen márgenes de beneficio negativos y la presión de venta de los mineros puede ser alta. Los mineros pueden soportar pérdidas a corto plazo, vendiendo su tesoro hasta que los mineros menos rentables abandonen la industria.

Todas estas acciones refuerzan las tendencias de los precios de las criptomonedas y son determinantes clave de por qué los precios de las criptomonedas a menudo experimentan burbujas y caídas.

El marco de apelación analiza las características del comportamiento procíclico de la mayoría de los mineros. Pero el auge del mercado crediticio podría cambiar esa dinámica. Esto permite a los mineros apostar contra los precios futuros de bitcoin y pedir prestado fondos contra bitcoin para pagar tarifas fiduciarias. Estos mineros creen que el precio de Bitcoin subirá en el futuro y retrasará la venta. El auge de los mercados de derivados, que también permiten a los mineros protegerse contra los precios futuros, puede tener un propósito similar.

Aunque el impacto general de la presión de venta liderada por los mineros depende de la precisión con la que los mineros cronometran el mercado. Pero se cree que bajo ciertas condiciones de mercado, los mineros tienden a prestar moneda fiduciaria. Suponiendo que los mineros son optimistas con Bitcoin a largo plazo, cuando los mineros creen que el precio de mercado de Bitcoin está muy por debajo de su valor a largo plazo, y creen firmemente que Bitcoin está en un mercado alcista, tenderán a pedir prestada moneda fiduciaria. Esto modera el efecto procíclico cuando los precios caen y fortalece el efecto procíclico cuando los precios suben.

Viene a la mitad

Bitcoin pronto experimentará su tercer halving, que tendrá lugar alrededor del 15 de mayo de 2020. La recompensa por bloque se reducirá de 12,5 a 6,25, equivalente a una reducción de la tasa de inflación de 3,6% a 1,8%.

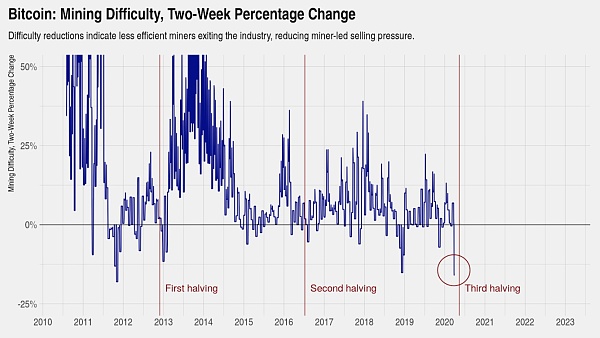

En las últimas semanas, los precios de las monedas han caído considerablemente junto con los activos de riesgo en los mercados tradicionales. El comportamiento procíclico de los mineros significa que hay un aumento correspondiente en la presión de venta liderada por los mineros. Para aquellos mineros ineficientes y menos rentables, casi ha caído por debajo del precio de equilibrio. Estos mineros pueden cerrar temporal o permanentemente sus plataformas mineras. Esto se puede ver en el ajuste de dificultad reciente, que cayó un 16%, la segunda mayor caída en la historia. Un ajuste de dificultad tan grande sugiere que los mineros más antiguos han llegado a un punto en el que se les cierra y se les obliga a vender todos los bitcoins que han extraído para cubrir sus costos.

La presión de venta liderada por los mineros sobre Bitcoin puede continuar aumentando, ya que BCH y BSV se reducirán a la mitad el 8 y el 9 de abril, respectivamente. Todos usan el mismo algoritmo de minería SHA-256 que BTC. Cuando las recompensas de bloque de BCH y BSV se reducen a la mitad, los mineros tienen que convertir su poder de cómputo en Bitcoin, porque BTC todavía tiene 12.5 bloques en un mes de premio. Como resultado, se espera que la dificultad de Bitcoin aumente en abril, comprimiendo aún más las ganancias de los mineros.

Una vez que la recompensa del bloque se reduzca a la mitad, los ingresos de los mineros también se reducirán a la mitad, mientras que los costos de los mineros seguirán siendo los mismos, por lo que se espera que cierren más mineros en los próximos meses.

Los cierres de mineros aumentarán la presión de venta hasta que los mineros ineficientes se vean obligados a abandonar la red, pero estos eventos respaldarán los precios a largo plazo. Elimine las máquinas de minería ineficientes, dejando a los mineros de alta eficiencia con costos de producción más bajos. Una vez que los mineros ineficientes dejen de minar, las ganancias de los mineros restantes aumentarán, lo que reducirá la presión de venta, aumentará el precio y logrará un círculo virtuoso. En última instancia, si el precio de la moneda toca fondo, el comportamiento procíclico de los mineros restantes respaldará un aumento adicional en el precio de la moneda.

Conclusión

Basado en suposiciones de principios básicos, este documento ilustra cómo los mineros continúan generando una gran presión de venta, lo que tiene un impacto periódico en los precios. La presión de venta sobre BTC, BCH y BSV dominados por mineros es alta en este momento, y con las tres monedas reduciéndose a la mitad el próximo mes, la presión de venta puede aumentar aún más.

Se espera que los mineros experimenten un ciclo de "disminución de las ganancias, aumento de la presión de venta, capitulación, salida de la red de mineros ineficientes". Una vez que se completa este ciclo, la industria minera regresa a condiciones más saludables para soportar futuros aumentos de precios.

Tags:

Hablemos del entorno general. Las acciones de EE. UU. han subido considerablemente durante dos días consecutivos, con un aumento total de casi el 20 %. Sin embargo.

Desde marzo de este año, la potencia informática de toda la red de Bitcoin se ha reducido en un 32 %.Según datos de Viabtc, el 1 de marzo de este año, la potencia de cómputo de toda la red de Bitcoin superó los 123.

El artículo es una contribución del cofundador/CPO de BTSE: Brian Wong.

La próxima reducción a la mitad de Bitcoin llegará el 15 de mayo, pero ha habido dos voces sobre cómo la reducción a la mitad afectará el precio de Bitcoin. Uno se basa en la hipótesis del mercado eficiente.

Seis años después de la quiebra de Mt. Gox, el largo proceso de recuperación continúa.El próximo 25 de marzo, Mt. Gox realizará su reunión anual de acreedores.

Golden Finance lanzó recientemente la columna Hardcore para brindar a los lectores introducciones o interpretaciones detalladas de proyectos populares. Aunque Bitcoin cayó bruscamente el 12 de marzo.

El brazo de investigación del intercambio de criptomonedas BitMEX ha descubierto hechos poco conocidos sobre quién financia el desarrollo del software de código abierto detrás de Bitcoin (BTC).