BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Como ha revelado Grayscale, posee el 1,7% de todos los bitcoins en circulación, y los inversores institucionales parecen tener cada vez más confianza en bitcoin. Un informe reciente de la empresa de capital de riesgo de criptomonedas Grayscale reveló que Bitcoin Trust (GBTC) de la empresa actualmente posee alrededor del 1,7% del suministro de Bitcoin.

Las tenencias de Bitcoin de Grayscale aumentaron un 0,1% en 2020 después de experimentar su mayor participación en el trimestre hasta la fecha, a pesar de la incertidumbre provocada por la pandemia de COVID-19.

El jefe de relaciones con los inversores de Grayscale, Rayhaneh Sharif-Askary, le dijo a Cointelegraph que "la mayoría del dinero invertido en nuestros productos proviene de inversores institucionales".

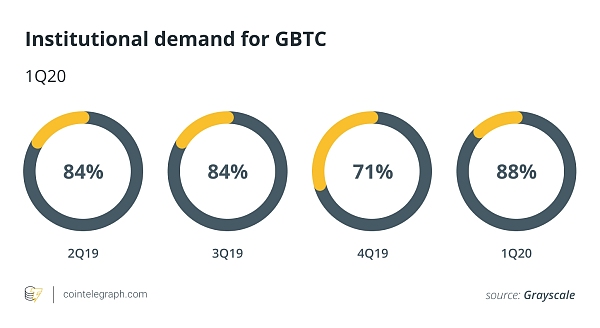

"El último trimestre, nuestra cartera recibió $503,7 millones en inversiones, el 88 % de los cuales provino de inversionistas institucionales. Nuestras recientes conversaciones con inversionistas refuerzan la opinión de que ahora, más que nunca, los inversionistas querrán encontrar maneras de crear carteras resilientes. Además, las consecuencias de la actual política monetaria sin precedentes ha provocado que los inversores previamente escépticos vuelvan a examinar esta clase de activos”.

Sin embargo, Bitcoin Trust es el más popular de la línea de productos de la empresa, con inversiones de fondos que aumentan en todos los ámbitos, con bitcoin y todos los demás fideicomisos basados en altcoin que invierten alrededor de $ 1 mil millones, el tercer trimestre de 2019 el doble que el cuarto trimestre. En el primer trimestre de 2020, aproximadamente el 38 % de los inversores de Grayscale seleccionaron varios productos de Grayscale para aumentar sus participaciones en la categoría de criptomonedas.

Grayscale Bitcoin Trust recibió alrededor de $389 millones en inversiones durante el trimestre, lo que significa que si GBTC fuera un fondo cotizado en bolsa (ETF), representaría el 5% del flujo de inversión en lo que va del año. Además, GBTC también es uno de los valores extrabursátiles (OTC) más negociados y tomó el título de uno de los valores negociados más activamente en 2019, lo que indica aún más la demanda de inversores institucionales y comerciantes.

Aunque GBTC también se dirige a inversores minoristas, los actores institucionales representan la gran mayoría de las entradas de capital. Los inversores institucionales representaron el 88 % del capital invertido en el primer trimestre de 2020, la mayoría de los cuales eran fondos de cobertura.

Panetta, miembro ejecutivo del Banco Central Europeo: El euro digital "puede" obtener el estatus de moneda de curso legal: Según las noticias del 9 de noviembre, Panetta, miembro ejecutivo del Banco Central Europeo, dijo: El euro digital "puede" obtener el estatus de moneda de curso legal. (Diez de oro) [2021/11/9 6:41:31]

¿Ya llegó la institucionalización?

Grayscale lanzó el primer producto criptográfico regulado que llegó al mercado en 2013. Desde entonces, la empresa se ha expandido para lanzar una serie de fondos basados en altcoin. Sin embargo, las opciones de exposición institucional siguen creciendo, especialmente en los últimos años.

Los productos negociados en bolsa, como los ETP de bitcoin con respaldo físico ofrecidos por Amun AG y WisdomTree, son ejemplos del fácil acceso a la exposición de los jugadores institucionales, y ambos están actualmente disponibles para negociar en la bolsa de valores Swiss SIX.

Recientemente, 3iQ anunció el lanzamiento de su fondo cerrado de Bitcoin en la Bolsa de Valores de Toronto, que utiliza índices de precios de CryptoCompare y la subsidiaria europea de VanEck, MVIS, así como el servicio de custodia de Gemini. Cameron Winklevoss, presidente de Gemini, le dijo recientemente a Cointelegraph: "Esto refleja el creciente interés de los inversores institucionales y minoristas en los criptoactivos, que buscan incorporarlos a sus carteras más grandes".

Los derivados también estuvieron ampliamente disponibles para los inversores institucionales a través de los contratos de opciones y futuros de bitcoin de CME, los futuros de bitcoin liquidados físicamente de Bakkt y los productos derivados regulados de LedgerX el mes pasado.

Vale la pena señalar que el interés y el volumen de negociación en estos mercados de notas es mínimo en comparación con la actividad no regulada. Jonathan Hobbs, CFA, autor de The Crypto Portfolio y director de operaciones de Ecstatus Capital, dijo que la demanda institucional existe, pero el desafío es encontrar productos que cumplan con sus estándares. Hobbs le dijo a Cointelegraph:

"Con el tiempo, cada vez más fondos de cobertura tradicionales comienzan a darse cuenta de que Bitcoin y los activos digitales pueden brindarles diversificación. El principal desafío que enfrentan es tener productos de inversión digitales que puedan pasar controles de cumplimiento. En los últimos años, hemos visto que el espacio digital ha madurado considerablemente, con algunas mejoras en la infraestructura que hacen que Bitcoin sea más accesible para los inversores profesionales".

Sentimiento del mercado de los inversores institucionales

Los resultados de Grayscale son impresionantes y muestran que los inversores institucionales buscan invertir en bitcoin y otros activos digitales, incluso en el entorno actual en el que la incertidumbre y el miedo se están convirtiendo en la norma. Sin embargo, dado el estado actual de las cosas, Bitcoin es adecuado para aquellos con un mayor apetito por el riesgo. Matt D'Souza, director ejecutivo de Blockware Solutions y administrador de fondos de cobertura de moneda digital, le dijo a Cointelegraph: "Los mercados cambian rápidamente. Si se presenta la oportunidad y usted no llega, es demasiado tarde". Luego agregó:

"Si bien algunos inversores institucionales pueden querer apostar por bitcoin porque, en teoría, podría funcionar bien en una crisis, los administradores de fondos en su mayoría quieren tener efectivo, que es, con mucho, la apuesta más segura. Los administradores probados en batalla saben cómo aguantar. Esto es porque los inversores están en el negocio de mantenerse ricos, no de hacerse ricos. Este entorno requiere la preservación del capital. A medida que el apetito por el riesgo vuelve al mercado, espero que Bitcoin sea una de las mejores oportunidades".

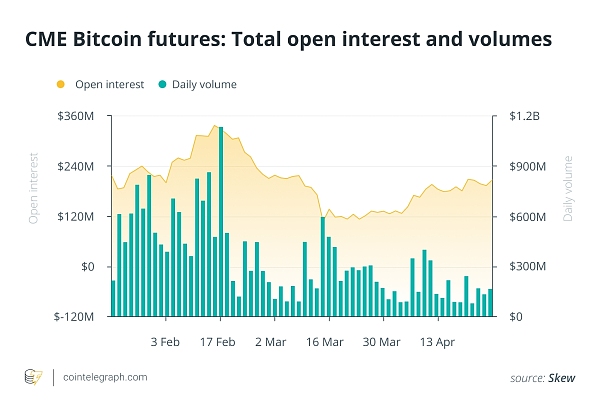

De hecho, mientras que el precio de Bitcoin tiene una tendencia alcista, los datos muestran que tanto los volúmenes como el interés abierto en los derivados regulados han disminuido recientemente. Esta tendencia solo se ha observado en los mercados regulados, mientras que el mercado de derivados no regulado registró sus mayores volúmenes de negociación hasta la fecha en marzo.

Esto puede indicar que los inversores institucionales están apostando por Bitcoin como parte de su estrategia a largo plazo, ya que ha aumentado el interés en productos como GBTC, mientras que ha disminuido el interés en futuros y opciones de CME.

Esta tendencia puede cambiar pronto a medida que las grandes instituciones ingresen al campo. Por ejemplo, Medallion Fund de Renaissance Technology, un fondo de cobertura de $10 mil millones bajo administración, recibió recientemente la aprobación de la SEC para ofrecer a sus clientes productos y servicios relacionados con el mercado de futuros de bitcoin regulado de CME Group.

La regulación es clave

Si bien el interés institucional en Bitcoin y la cantidad de productos relacionados parece estar en aumento, todavía hay mucha incertidumbre en torno a Bitcoin. Desde la tecnología hasta la política monetaria (especialmente la próxima reducción a la mitad) y, lo que es más importante, la regulación. Bitcoin todavía se encuentra en un territorio desconocido en lo que respecta al cumplimiento. La investigación muestra que las noticias que involucran actualizaciones regulatorias claras aumentan la demanda de Bitcoin.

Grayscale Bitcoin Trust se ha convertido en un valor de informes de la SEC, una señal de que los reguladores están dispuestos a trabajar con empresas en la industria de la criptografía. Sharif-Askary cree que este tipo de colaboración está ayudando al avance de la criptoindustria. Hobbs le dijo a Cointelegraph que los reguladores parecen estar "ansiosos por involucrarse, especialmente desde un punto de vista educativo". Continuó agregando que el Grayscale Bitcoin Trust regulado por la SEC es un paso crucial:

"Esto significa que los estándares de información y divulgación del fideicomiso son los mismos que las acciones y los ETF que se negocian en bolsas nacionales como NYSE y Nasdaq. También demuestra que dentro del marco regulatorio existente, hay formas de trabajar de manera proactiva con los reguladores".

¿Qué tal el ETF de Bitcoin?

Si bien todavía no hay noticias sobre el tan esperado ETF de Bitcoin, parece que ha surgido una demanda institucional. Si bien la industria de las criptomonedas aún necesita ajustarse para garantizar una mayor transparencia y cumplimiento, la industria en su conjunto parece estar dando los pasos correctos. Mientras tanto, las alternativas reguladas de ETF de Bitcoin continúan proliferando.

Publicación relacionada: SEC no necesita ETF criptográficos: ¿cómo obtener la aprobación?

Wilshire Phoenix intentó recientemente lanzar un ETF de Bitcoin. La SEC rechazó la propuesta, citando la ausencia de un acuerdo de vigilancia compartida para el activo en cuestión con un mercado significativo y la falta de evidencia novedosa de que el mercado es resistente a la manipulación.

No obstante, las empresas en el espacio criptográfico están trabajando para lograr un mercado más transparente. Las empresas forenses de datos cifrados están trabajando con proveedores de servicios y reguladores en un esfuerzo por crear un mercado más transparente, que jugará un papel importante en las aprobaciones de ETF. Sin embargo, según Hobbs, esto puede no ser tan importante como cree la comunidad:

"A través de productos criptográficos como CME Bitcoin Futures, Grayscale Bitcoin Trust y Wisdom Tree Bitcoin ETP, las instituciones ya tienen la opción de comprar y mantener pasivamente la exposición a Bitcoin sin tener que comprarlo directamente. Y no todos los que quieren inversores institucionales buscan para comerciar digitalmente están buscando una exposición pasiva de bitcoin, que es donde los ETF son buenos. Muchos de ellos están buscando fondos cuantitativos digitales regulados como Ecstatus Capital que pueden ir en largo o en corto con la moneda de bitcoin".

No está claro si 2020 será el año de un ETF de Bitcoin, pero una cosa es segura: ya existen opciones compatibles, y más y más. Con o sin ETF, la regulación es clave para que la industria avance, y si la industria continúa madurando, los ETF pueden ser otro hito en el camino hacia la adopción masiva de Bitcoin.

Enlace original:

https://cointelegraph.cn.com/news/institutional-investment-builds-in-q1-2020-crypto-funds-see-increase-in-holdings

Tags:

La noticia de la prueba interna del Banco Agrícola de China se filtró ese día.

El mercado más amplio comenzó a recuperarse ayer por la tarde, superando el límite superior del rango de choque de 6750-6900 dólares estadounidenses.

Bitcoin experimentó una tendencia alcista significativa la noche anterior.

Como ha revelado Grayscale, posee el 1,7% de todos los bitcoins en circulación.

Recientemente, la gente está sorprendida por la noticia de la prueba de aterrizaje DC/EP del banco central. Pero, de hecho, al mismo tiempo que las noticias de DC/EP.

En el campo de la cadena de bloques, decimos "el código es ley". Al analizar los fundamentos de un proyecto.

Alibaba East China Co., Ltd. anunció que Youku Roubao se eliminará de la lista y todos los productos y servicios relacionados con Youku Roubao se eliminarán de la lista el 23 de abril de 2020. Según el anuncio.