BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%En el sitio web oficial de Balancer, puede ver que está posicionado como un "administrador de cartera sin custodia, proveedor de liquidez y sensor de precios". Para los usuarios que son nuevos en Balancer, es difícil entender por qué es un administrador de cartera y un proveedor de liquidez al mismo tiempo.

Aunque hay muchas diferencias, para entender Balancer más rápido, Balancer puede entenderse simplemente como una versión generalizada de Uniswap. Debido a esta generalización, Balancer está dotado de características diferentes a Uniswap, lo que da como resultado diferentes escenarios de uso, lo que en última instancia conduce a la diferenciación de rutas.

Tanto Uniswap como Balancer son modelos AMM (automático creador de mercado), pero Uniswap es más como una versión especial de Balancer, y Balancer es más como una versión general de Uniswap. Uniswap es un protocolo automatizado de intercambio de tokens que no utiliza el modelo de coincidencia de órdenes, sino el modelo de fondo de liquidez.

En el modelo de creador de mercado de Uniswap, su grupo de liquidez involucra dos tipos de tokens. Al proporcionar liquidez, los proveedores de liquidez deben inyectar el 50% del valor de cada token en el grupo de liquidez. Intercambiar tokens en Uniswap es esencialmente inyectar un token en el grupo de liquidez y retirar otro token al mismo tiempo, y su grupo de liquidez es un producto constante.

El proveedor de liquidez proporciona el par de tokens al grupo de liquidez y su relación de valor es 1: 1. Es decir, por ejemplo, si proporciona 100 MKR, debe proporcionar 221 ETH para la creación de mercado (Nota de Blue Fox: como de escritura El precio en el momento de la escritura es de aproximadamente 1MKR = 2.21ETH). Su modo de creador de mercado automático es un modo de producto constante, si de acuerdo con el ejemplo anterior, su producto constante es 100*221=22,100

Si un usuario usa 1MKR para intercambiar ETH en el grupo de liquidez, entonces el grupo de liquidez se convierte en 101MKR y, de acuerdo con su producto constante, se pueden intercambiar 2,19 ETH (para simplificar, la tarifa de transacción del 0,3 % no se incluye aquí).

Entonces, ¿qué obtienes si generalizas este patrón? Eso es Equilibrador. La relación entre ellos es parcialmente similar a la relación entre Maker y RAI.

Según el modelo de Balancer, su producto constante es equivalente a (100)^0.5*(221)^0.5=148.66, donde la proporción de 0.5 es fija, y el producto de 148.66 también es constante, y el cambio del precio del token depende de cantidad de inyección y retiro de tokens. Si se sigue este modelo, la inyección de 1MKR también se puede cambiar por 2.19ETH. En otras palabras, según el modelo de Balancer, el modelo de creación de mercado de Uniswap consiste en fijar la relación de valor de los dos tokens en 0,5 cada uno. Por lo tanto, al final, el precio de intercambio de los dos conjuntos de tokens es el mismo.

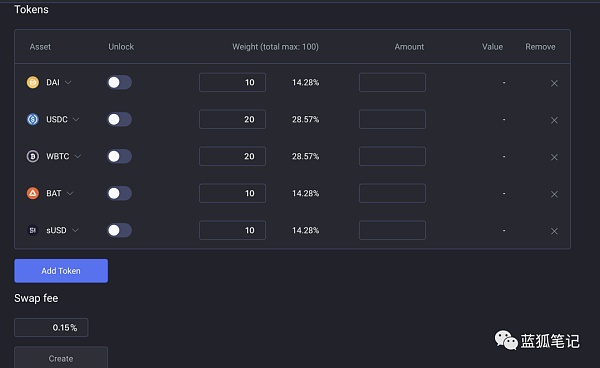

La generalización de Balancer se refiere a aumentar la cantidad de tokens en el grupo de 2 a múltiples (actualmente, Balancer se puede configurar hasta 8), y cambiar la proporción de cada 50% a una proporción completamente personalizada, es decir, En el ETH- El grupo de MKR ya no se limita a inyectar el 50 % del valor de los tokens correspondientes, sino que inyecta proporciones de tokens definidas por el usuario, como el 75 % de MKR y el 25 % de ETH. Por supuesto, si el usuario establece dos tokens, uno es ETH y el otro es MKR, y la proporción es 1: 1, entonces esto no es diferente del conjunto de tokens correspondiente en Uniswap. Por supuesto, la tarifa de transacción también se puede establecer. al 0,3% .

Zuckerberg: India puede desempeñar un papel importante en la construcción del Metaverso: el 18 de diciembre, el CEO de Meta (anteriormente conocido como Facebook), Zuckerberg, declaró que, debido a su gran cantidad de creadores y desarrolladores, India desempeñará un papel importante en la construcción del Metaverso. Un rol importante. También señaló que India ya tiene una de las comunidades de desarrolladores Spark AR más grandes y se espera que se convierta en la base de desarrolladores de aplicaciones más grande del mundo para 2022. Además, el mercado de juegos en línea de India también ha experimentado un crecimiento sustancial en los últimos años, ya que Meta ha aumentado sus inversiones en el sector de juegos del país. (invertir) [2021/12/18 7:47:35]

Balancer aún puede implementar transacciones de token descentralizadas

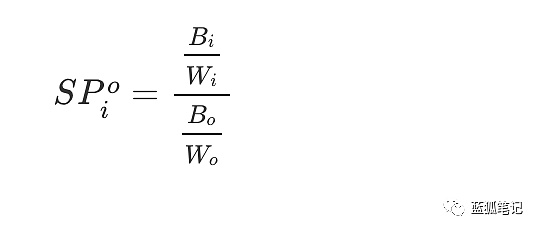

En Uniswap, las personas pueden intercambiar tokens ETH y ERC20, o entre tokens ERC20. Balancer aún puede realizar el mismo intercambio. El precio de intercambio del token en su grupo de liquidez depende de la proporción y el saldo del par de tokens. Como se muestra abajo:

Entre ellos, Bi es el saldo del token i, que es el token inyectado en el fondo de liquidez, es decir, el token que los comerciantes quieren vender; Bo es el saldo del token o, que sale del fondo de liquidez, es decir , el token que el comerciante quiere comprar; Wi es la proporción del token i; Wo es la proporción del token o.

Dado que la proporción es constante, el precio al contado cambia con el cambio del saldo del token. El precio de los tokens comprados (retirados del grupo de liquidez) aumentará, mientras que el precio de los tokens vendidos (inyectados en el grupo de liquidez) disminuirá. Una vez que el precio del mercado externo cambia, lo que hace que sea diferente del precio del fondo de liquidez de Balancer, los arbitrajistas entrarán para obtener ganancias hasta que el precio se equilibre y no haya lugar para el arbitraje. Esto significa que el precio entre los pares de tokens de Balancer eventualmente convergerá con el precio al contado.

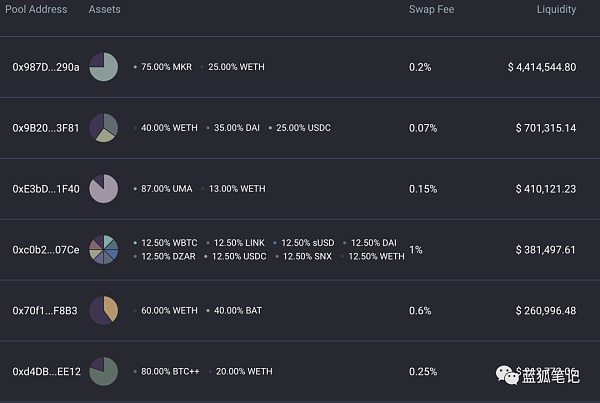

El grupo de liquidez de Balancer puede tener varios tokens o solo dos tokens. En la actualidad, la mejor liquidez es el grupo de liquidez MKR-ETH. A partir de la redacción de Blue Fox Notes, su liquidez ha alcanzado los 3.189.561,03 dólares estadounidenses, y el volumen de operaciones de 24 horas es de 153.846,91 dólares estadounidenses. La proporción de su grupo no es 50% de ETH y 50% MKR, pero 75% MKR y 25% ETH. Al mismo tiempo, la liquidez de MKR-ETH en Uniswap es de $ 3 266 092 y el volumen de negociación de 24 horas es de $ 176 995. En lo que respecta al grupo de liquidez de MKR-ETH, los dos están básicamente al mismo nivel. Para los intercambiadores de tokens, es más apropiado usar el grupo MKR-ETH de Balancer para el intercambio de tokens, porque la tarifa de intercambio es del 0,2 %, pero para los proveedores de liquidez, el ingreso es un 0,1 % menos. También hay muchos grupos de liquidez con múltiples tokens en Balancer, con un máximo de 8 grupos de tokens.

Los proveedores de liquidez pueden personalizar sus propios grupos de liquidez, que pueden ser grupos privados o grupos compartidos. Los fondos privados no permiten que otros se unan, y los fondos compartidos son fondos abiertos de liquidez. Actualmente solo está abierto el grupo de liquidez compartida.

Supongamos que el proveedor de liquidez crea un grupo de tokens múltiples que consta de 10 wBTC, 400 ETH y 37MKR, con índices de activos del 40 %, 40 % y 20 % (calculados según el precio al momento de escribir Blue Fox Notes), entonces su El producto constante de la piscina es:

10^0,4*400^0,4*37^0,2=56,8

Cualquier intercambio entre tokens wBTC y ETH y MKR puede admitirse en este grupo de tokens. En Uniswap, la versión V1 necesita completar el intercambio de tokens entre wBTC y MKR a través del enrutamiento ETH, mientras que en V2 admite el intercambio directo de wBTC y MKR.

Por supuesto, para reducir el deslizamiento, Balancer también ayudará a los usuarios a encontrar las mejores opciones de negociación entre múltiples fondos. Balancer tiene algunas ventajas sobre el 0,3% de Uniswap porque la tarifa se puede personalizar. Sin embargo, la tasa en sí no es el umbral para obtener una ventaja competitiva, porque se puede seguir.

Balancer también puede ser una herramienta de gestión de cartera automatizada

Para cubrir los riesgos y obtener rendimientos relativamente altos, los inversores suelen adoptar estrategias de cartera. Los fondos indexados ayudan a los inversores a obtener una exposición constante a una cartera.

Sin embargo, los fondos indexados deben ser administrados por alguien, y los administradores del fondo cobrarán a los inversores una tarifa por administrar el fondo indexado. Estos incluyen el costo de reequilibrar los fondos indexados, los costos laborales y los costos de robots automatizados.

La ventaja del grupo de liquidez de Balancer es que puede realizar un fondo indexado automatizado a través de la participación de árbitros. No requiere custodia y está descentralizado. No solo no necesita pagar tarifas, sino que también puede cosechar tarifas.

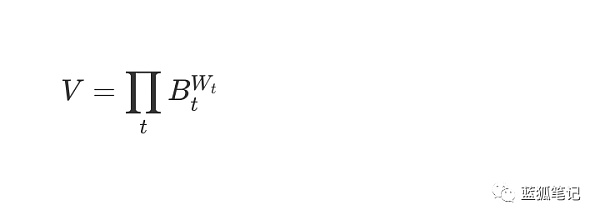

La razón por la que Balancer puede crear un fondo indexado automatizado y convertirse en una herramienta de administración de cartera automatizada se debe principalmente a su modelo AMM.La relación del valor de los activos en su grupo de liquidez es constante, lo que significa que no importa cómo se negocie, cada grupo de liquidez La relación del valor del token en es constante.

Donde V es el valor del token, Bt es el saldo del token en el grupo de liquidez, Wt es la relación de valor del token y la suma de las relaciones de valor de todos estos tokens es 1.

Esto significa que, a medida que avance la transacción, y con la participación de arbitrajistas, la cartera final de activos se reequilibrará de acuerdo con su relación de valor establecida, y tenderá a ser consistente con el valor spot.

Por ejemplo, suponiendo que algunos inversores estén interesados en la pista de DeFi, pero no pueden apostar todos sus fondos en un proyecto, estos inversores pueden crear un fondo de índice de DeFi, en función de ciertos indicadores, como el valor del activo bloqueado, el volumen de transacciones, la no correlación. , etc. Seleccione 5 de los tokens como fondos indexados y configúrelos de acuerdo con la proporción del 20% cada uno. Por ejemplo, de acuerdo con el monto actual de bloqueo de activos, de MKR, SNX, Avae, COMP, Kyber, BNT. .. Seleccione 5 tokens (Blue Fox Nota: tenga en cuenta que esto no es un consejo de inversión, sino solo para ilustrar el escenario de establecer un fondo indexado).

Otro ejemplo es que un usuario solo quiere obtener exposición a las principales criptomonedas, crear un índice de divisas principal, agregar BTC a su cartera de inversiones (se puede usar BTC tokenizado, como wBTC, tBTC, renBTC, imBTC...), ETH Espere .

Al mismo tiempo, Balancer también puede construir fondos indexados de acciones tradicionales a través de activos sintéticos. Por ejemplo, sus fondos indexados incluyen varios activos bursátiles como Tesla, Apple y Amazon. Los usuarios pueden personalizar los fondos indexados con un umbral más bajo.Desde esta perspectiva, tiene el potencial de reemplazar los fondos indexados centralizados tradicionales.

El token del protocolo Balancer es el token de gobierno BAL. El token BAL está profundamente ligado a su negocio, y este mecanismo también se puede ver en el diseño del token de Compound. Esto es más propicio para el desarrollo del ecosistema que el modelo puro de gobernanza por votación. Esto también destaca la evolución del diseño del modelo de token en el campo DeFi.

Específicamente, BAL adopta el modelo de minería de liquidez. Los primeros proveedores de liquidez proporcionaron liquidez clave para el éxito del negocio de Balancer y también asumieron riesgos tempranos, como riesgos de contratos inteligentes, riesgos de bajo rendimiento (especialmente fondos de liquidez con tarifas inferiores al 0,3 % y fluctuaciones de los precios de los tokens que caen bruscamente), etc. Balancer distribuye tokens BAL a estos proveedores de liquidez.

La ventaja de la minería de liquidez es que los tokens BAL se distribuyen a los proveedores de liquidez, y los titulares de tokens BAL están vinculados a los intereses ecológicos de Balancer, lo que es beneficioso para su gobernanza futura. La gobernanza implicará agregar nuevas funciones, implementar contratos inteligentes en cadenas públicas que no sean Ethereum, planes de expansión de capa 2, introducir tarifas de capa de protocolo, etc.

El suministro de tokens BAL es de 100 millones, de los cuales el 25% se destina a fundadores, desarrolladores principales, asesores e inversores, y estos tokens tendrán un período de desbloqueo. El 75% restante de los tokens se asignará a los proveedores de liquidez. Con las aprobaciones posteriores de la gobernanza, los tokens también se pueden asignar a los socios estratégicos ecológicos del protocolo.

La cantidad de tokens asignados a los proveedores de liquidez es de 145 000 por semana, aproximadamente 7,5 millones de tokens por año. Las asignaciones posteriores pueden determinarse en función de la gobernanza. El precio del token para su ronda semilla es de $0,6. A este precio, distribuye aproximadamente $87,000 en tokens por semana. Por supuesto, el precio real depende de las transacciones de mercado abierto. La distribución semanal de tokens tendrá en cuenta factores como la cantidad total de liquidez provista por el proveedor de liquidez, la tasa de la tarifa del pool, etc. Cuanto mayor sea la liquidez provista, menor será la tasa de la tarifa y más tokens podrá obtener.

Convertirse en un proveedor de liquidez puede generar comisiones y tokens, lo cual es una buena forma de generar liquidez. Pero al mismo tiempo, los proveedores de liquidez también pueden perder dinero, y existen posibles riesgos de contratos inteligentes. Todos estos deben tenerse en cuenta. A menos que estén completamente seguros, los inversores ordinarios no deben invertir una gran cantidad de dinero en la etapa inicial para evitar pérdidas.

Cada vez hay más innovaciones en DeFi y más y más puntos de entrada, que se han convertido en una importante fuerza impulsora para el vigoroso desarrollo del ecosistema Ethereum.

Tags:

En la mañana del 26 de mayo, se llevó a cabo con éxito la conferencia del libro blanco de "Tecnología y aplicación de cadena de bloques soberana de Guiyang".Xu Hao.

Paul Tudor Jones: "Si tengo que predecir, mi elección es Bitcoin".En una nota a los clientes, Paul Tudor Jones (en lo sucesivo, Paul).

Hainan se ha convertido en una de las presencias más deslumbrantes en la industria de la cadena de bloques.En el campo de blockchain.

En el sitio web oficial de Balancer, puede ver que está posicionado como un "administrador de cartera sin custodia, proveedor de liquidez y sensor de precios". Para los usuarios que son nuevos en Balancer.

El hermano gemelo ETC de la red ETH (ETH se deriva de la bifurcación dura ETC) completó la esperada bifurcación dura Phoenix el 31 de mayo.

El artículo es una contribución del análisis de blockchain de Niu Qi.

Justo en medio de la noche del 20 de mayo, salió una noticia sorprendente de la comunidad de Bitcoin: según Whale Alert.