BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%La carrera para desarrollar una moneda digital del banco central (CBDC) se ha acelerado en los últimos meses. La última señal la envió el presidente chino, Xi Jinping, quien manifestó públicamente la necesidad de invertir recursos públicos en blockchain, que se convertirá en la tecnología central del futuro. Los mercados chinos estaban jubilosos después del anuncio del presidente, lo que llevó a Mark Zuckerberg, quien ha enfrentado la resistencia de las autoridades occidentales desde que comenzó el proyecto Libra, a criticar la supuesta puesta al día de China con la tecnología de moneda digital existente.

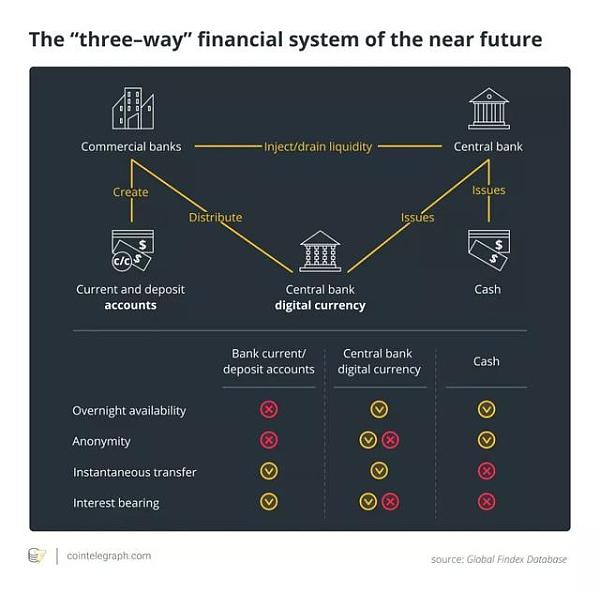

Una CBDC es un nuevo tipo de moneda fiduciaria que ampliará el acceso digital del público a las cuentas del banco central, actualmente limitado a los bancos comerciales. La herramienta combinará así la naturaleza digital de los depósitos bancarios con las ventajas tradicionales del efectivo en las transacciones cotidianas.

Pero una pregunta clave a considerar cuidadosamente es ¿hasta dónde llegará esta situación? ¿Tomará la nueva moneda la forma de una cuenta personal del banco central que paga una tasa de interés positiva, o un token digital anónimo que no tiene intereses como las criptomonedas tradicionales?

Investigaciones recientes del Fondo Monetario Internacional (FMI) han explorado las características monetarias y técnicas óptimas que debe tener una CBDC de nueva creación, dependiendo de la economía y el sistema bancario en el que circule.

De hecho, los cambios repentinos en el uso de los instrumentos de pago pueden ser particularmente perjudiciales y tener efectos secundarios muy indeseables en toda la economía. Por lo tanto, después de la introducción "exitosa" de las monedas digitales, otros instrumentos de pago existentes pueden desaparecer si su uso cae por debajo de los umbrales críticos. Por ejemplo, a medida que disminuya el uso de efectivo, los bancos podrían reducir la cantidad de cajeros automáticos y las empresas podrían negarse a aceptar efectivo, un proceso que actualmente se encuentra en una etapa avanzada de desarrollo en Suecia.

En general, los operadores económicos tienen distintas preferencias por el anonimato y la seguridad de los pagos. El efectivo casi siempre garantiza transacciones anónimas, mientras que los depósitos bancarios brindan seguridad. El anonimato tiene su valor y, a pesar de su vínculo indiscutible con la evasión de impuestos, no siempre debe ser visto con recelo.

Recientemente, incluso la presidenta del Banco Central Europeo, Christine Lagarde, dijo que había una demanda insaciable de herramientas de pago imposibles de rastrear que podrían ayudar a proteger a los consumidores del uso no autorizado de datos personales de transacciones para evaluaciones de calificación crediticia y otras formas de fraude.

Dependiendo del diseño, las monedas digitales pueden satisfacer cualquier combinación de anonimato y seguridad. Por ejemplo, los bancos centrales solo pueden garantizar el anonimato parcial a otros usuarios, pero no a las autoridades, dependiendo de eventos relevantes, como órdenes judiciales o incluso el establecimiento de límites de transacciones.

Una CBDC solo puede lidiar con el aspecto de no rastreabilidad del efectivo si toma la forma de un token, como una criptomoneda estándar que puede permitir el acceso a cuentas de usuario no verificadas o una tarjeta de pago anónima que se puede comprar en tiendas o en línea. Estas formas de CBDC obviamente están sujetas a los mismos riesgos de pérdida y robo que los relacionados con el efectivo y las criptomonedas: física (pérdida de tarjeta) o digital (pérdida de clave).

Suponiendo un diseño diferente, diseñar una cuenta abierta en el banco central para cada ciudadano después de la verificación de su documento de identidad replicaría (y superaría) la seguridad y la trazabilidad de los depósitos bancarios.

Las monedas digitales podrían perturbar el sistema financiero en la medida en que reemplacen la necesidad de efectivo o depósitos. El problema resultante no es solo que el efectivo puede desaparecer, sino que un diseño de CBDC similar a los depósitos bancarios obligaría a los bancos a aumentar las tasas de depósito solo para seguir siendo competitivos. Esto se reflejaría en tasas activas más altas, lo que desencadenaría una contracción involuntaria en el crédito empresarial. Dependiendo de qué tan dependiente sea una economía (más o menos) del crédito bancario, aunque los hogares se beneficiarán de tasas de depósito más altas, una disminución en el negocio de intermediación de los bancos también puede reducir la inversión, la producción y el empleo.

Si se emite una moneda digital con tasa de interés (un pequeño detalle en el diseño de una CBDC), podría exacerbar la desintermediación bancaria. Sin embargo, las tasas de interés pueden ser no solo positivas (como en una cuenta de depósito), sino también negativas, en cuyo caso el valor de la moneda digital se erosionará a un ritmo mucho más rápido que la tasa de inflación oficial, lo que puede ser para prevenir el acaparamiento y fomentar el gasto de los consumidores.

Las exploraciones a gran escala en los últimos meses han demostrado que los bancos centrales están trabajando en CBDC que no pagan intereses como el efectivo, para proteger el sistema bancario de consecuencias potencialmente catastróficas. Esta elección de política convertiría al efectivo en un importante competidor de las monedas digitales. Sin embargo, contrariamente a la sabiduría convencional a favor de una sociedad sin efectivo, la eliminación gradual del efectivo tiene costos reales, especialmente en las economías en desarrollo, incluso si los costos son menos obvios que la desintermediación del sistema bancario.

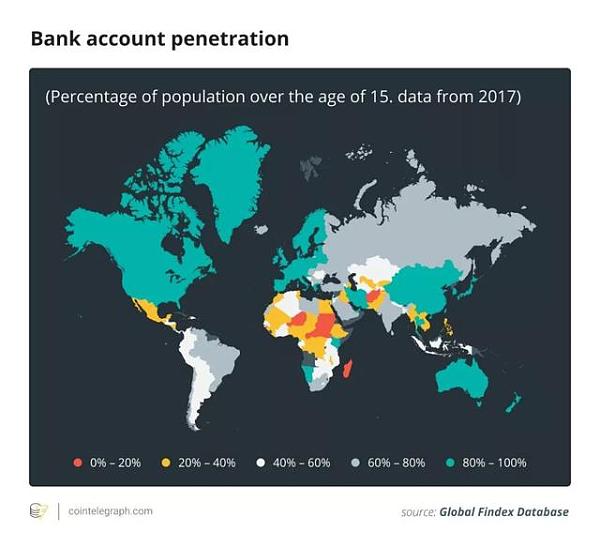

Todavía existe una enorme brecha digital en todo el mundo en lo que respecta al uso de instrumentos de pago, según muestran nuevas cifras. La mitad de la población financieramente excluida del mundo vive en el sur de Asia, el este de Asia y el Pacífico, con el 12 por ciento de la población no bancarizada en China, el 21 por ciento en India y el 6 por ciento en Indonesia. Juntos, estos países representan el 40% de la población mundial.

Según Global Findex 2017 del Banco Mundial, las personas que viven en la región MENA tienen menos acceso a las instituciones financieras estándar. La tasa de penetración de las cuentas corrientes en la región es solo del 14%. Dinamarca ocupa el primer lugar en el Banco Mundial con una penetración del 100%.

Para las personas marginadas en los países en desarrollo, los requisitos para acceder a una cuenta bancaria: posesión de fondos, identificación emitida por el gobierno y prueba de residencia, es un lujo. Según el mismo informe del Banco Mundial, 1500 millones de personas no tienen ningún tipo de identificación, la mayoría de las cuales vive en África y Asia. Otras razones para la exclusión financiera incluyen la falta de educación financiera y vivir en áreas rurales desatendidas. Además, más de 200 millones de pymes no tienen cuentas bancarias básicas ni fondos suficientes.

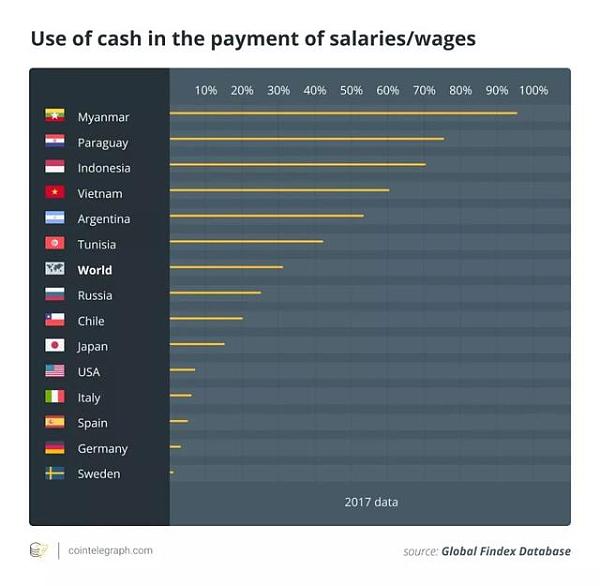

Además, el efectivo sigue dominando en los países en desarrollo más grandes, incluso para el pago de salarios. En India, donde el gobierno ha estado tratando de promover la intermediación bancaria, el valor de los billetes y monedas en circulación aún creció a una tasa anual del 14 % entre 2006 y 2015.

En Kenia, el efectivo todavía representa el 98% de todas las transacciones. Aunque el 75% de los adultos usa dinero a través de dispositivos móviles, una encuesta de hogares de bajos ingresos encontró que solo el 1% del valor del gasto y el 3% del valor de las transacciones se realizan digitalmente.

Como resultado, los intentos gubernamentales acelerados de reemplazar el efectivo con sistemas de pago digitales corren el riesgo de ampliar la brecha monetaria existente a nuevos extremos, lo que podría exacerbar los problemas sociales y económicos que enfrentan los no bancarizados.

De hecho, en las simulaciones del FMI, los hogares de bajos ingresos tendieron a usar efectivo por mucho más tiempo cuando se introdujeron las monedas digitales. Dado que el efectivo (a diferencia de los depósitos bancarios) no paga intereses, estos hogares pueden perder más que los ahorradores más ricos si los préstamos caen debido al impacto negativo de CBDC en la economía.

Además, si las monedas digitales retiran gradualmente el efectivo de circulación (como ya sucedió en Suecia), estos hogares sufrirán más pérdidas de bienestar al perder su método de pago preferido.

Así, a partir de las simulaciones del FMI, los ahorradores son los principales beneficiarios, mientras que los usuarios de efectivo son los principales "perdedores". Esto significa que los bancos centrales y los gobiernos deben evaluar cuidadosamente sus posibles efectos regresivos en la distribución del ingreso.

Los depósitos bancarios con características avanzadas, como transferencias instantáneas y nuevas monedas digitales, tienen el potencial de aumentar el ahorro, el consumo y la inversión, lo que permite la innovación, la creación de empleo y el estímulo económico. También pueden ser la clave para combatir la evasión fiscal desde su raíz. También vale la pena considerar las CBDC como terremotos financieros con efectos potenciales a largo plazo, ya que son una tecnología disruptiva.

La mejor solución para minimizar los efectos indirectos negativos puede no ser la eliminación del efectivo o la desintermediación completa de los bancos, sino un sistema financiero de "tres vías" en el que los diversos sistemas de pago estén en equilibrio para equilibrar las necesidades de todos los actores económicos.

El texto original fue escrito por Marcello Minenna, jefe del Departamento de Análisis Cuantitativo e Innovación Financiera de Consob (Comisión Italiana de Empresas y Comercio), y compilado por el equipo de Bluemountain Labs. Los derechos de autor en inglés pertenecen al autor original. póngase en contacto con el editor.

Tags:

3293,01 puntos, un 0,59% más. El 3 de enero de 2020, Blockchain 50 (399286.SZ) Silianyang.En los ocho días de negociación desde su publicación el 24 de diciembre de 2019, el índice solo ha perdido un día."En 2019.

Loco dice Anoche, después de ver una noticia de que el Ministerio de Relaciones Exteriores de Irán afirmaba que no tenía intención de ir a la guerra con Estados Unidos y que no rechazaría las negociaciones nucleares.

Autor | Equipo de análisis de hashpie Sifang Jingchuang: La empresa tiene reservas técnicas en blockchain, moneda digital, NFT, etc. involucradas en Web 3. Blockchain, moneda digital, NFT, etc.

La carrera para desarrollar una moneda digital del banco central (CBDC) se ha acelerado en los últimos meses. La última señal la envió el presidente chino, Xi Jinping.

Resumen de los puntos principales: 1. En 2019, la potencia informática promedio de Bitcoin aumentó en un 80 %, en comparación con una disminución del 1,9 % en el precio promedio anual.2. Entre los ingresos mineros.

El 30 de diciembre, se llevó a cabo en Beijing el seminario de tecnología blockchain "Focus on Science and Technology Innovation" organizado por People's Daily Online. Los delegados en la reunión afirmaron por unanimi.

El 18 de diciembre de 2019, China Telecom completó el despliegue de su primer nodo de ciudad pública de red de servicio de cadena de bloques (BSN), el nodo de Shenzhen. En la actualidad.