BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

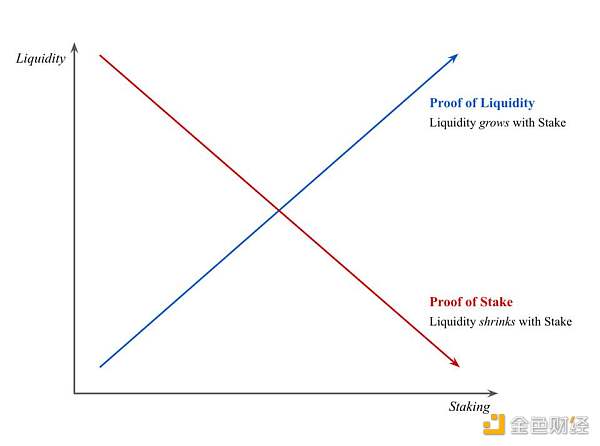

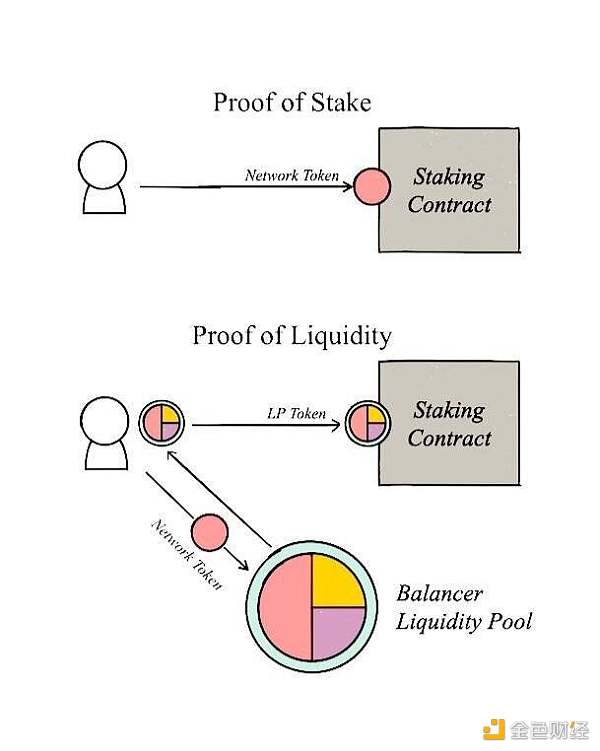

XRP/USD-2.16%Joel Monegro, cofundador de Placeholder, propuso "Prueba de liquidez" en respuesta al problema de liquidez insuficiente causado por la alta tasa de compromiso del sistema PoS. Sugirió que los tokens del grupo Balancer se usen como pruebas de liquidez en lugar de compromisos. , y la liquidez puede crecer con el crecimiento de las promesas.

En un sistema estándar de prueba de participación, cuantas más personas apuesten, más fichas se eliminarán de circulación. Esto puede parecer algo bueno por el precio del token, pero en muchos casos, la falta de liquidez podría obstaculizar el crecimiento de la red. Por tanto, deberíamos buscar la forma de establecer una relación directa y positiva entre el staking y la liquidez. Una idea es usar los tokens del grupo de Balancer como prueba de liquidez y apostarlos en lugar de los tokens de la red, de modo que la liquidez pueda crecer a medida que crece la apuesta.

La probabilidad de que la Reserva Federal suba los tipos de interés en 50 puntos básicos en septiembre es del 57,5 %: según las noticias del 18 de agosto, los futuros de tipos de fondos federales de EE. UU. muestran que la probabilidad de que la Reserva Federal suba los tipos de interés en 50 puntos básicos en septiembre es del 57,5 %, que es básicamente lo mismo que antes. [2022/8/18 12:32:47]

La liquidez suficiente es una condición necesaria para que el capital fluya de manera eficiente a través de una red criptográfica. La falta de liquidez deprime la demanda, ya que un pequeño aumento en la demanda puede provocar un gran aumento en el precio más allá de la preferencia de precio más alta del comprador. Por otro lado, si el impacto negativo de la venta sobre el precio es demasiado grande, el costo de salir del sistema será demasiado alto, lo que afectará el comportamiento económico del lado de la oferta (es decir, la parte que se compromete a proporcionar servicios). El movimiento de precios causado por la compra o venta se llama deslizamiento, y a nadie le gusta demasiado deslizamiento.

Como ejemplo extremo, si desea comprar $ 100,000 de un determinado token por $ 1 cada uno, solo para descubrir que su pedido hará que el precio suba a $ 10, probablemente cancelará el pedido por completo. Pedidos, en particular, la posibilidad de que su precio volverá a $ 1 poco después. Por el lado de la oferta, si tiene que vender algunos de sus tokens ganados (por ejemplo, para pagar impuestos u otros costos externos), y esto hace que su precio baje rápidamente, entonces puede volverse antieconómico. En definitiva, ambos aspectos no favorecen el crecimiento de la red.

CoinEx Listing KUN: CoinEx anunció que CoinEx incluirá KUN a las 16:00 el 2 de diciembre de 2020 (UTC+8), y al mismo tiempo "depósito para compartir 10 000 KUN", "compra neta para compartir 30 000 KUN", "retención CET compartirá 10.000 KUN" en triple actividad asistencial.

Se entiende que QIAN es un protocolo de moneda estable. Los usuarios pueden inyectar y bloquear activos cifrados (como ETH, HBTC, WBTC, monedas estables en dólares estadounidenses, monedas de plataforma de intercambio convencionales, etc.) en el protocolo para emitir monedas estables en QIAN. protocolo moneda.

KUN es el token de gobernanza de la moneda estable QUSD, que se utiliza para votar sobre la gobernanza ecológica de QIAN y mantener la estabilidad de precios de QUSD. [2020/12/2 22:53:28]

El objetivo de diseño del grupo de liquidez de Balancer es mantener una canasta de tokens de acuerdo con un índice específico. Los tokens que se mantienen en estos grupos se pueden intercambiar en el intercambio descentralizado de Balancer. En Balancer, a medida que las personas realizan transacciones con contratos, el protocolo reequilibra automáticamente los grupos para mantener sus pesos respectivos. Cuando agrega un activo a un grupo, recibe los tokens de proveedor de liquidez (LP) ERC-20 del grupo en proporción a su contribución, y estos tokens se pueden negociar tal como están en la parte inferior del grupo. La participación en el activo se intercambia. espalda.

Por ejemplo, si un grupo consta de 25% ETH y 75% MKR, entonces esos tokens (ETH y MKR) en el grupo están disponibles para el mercado. El protocolo Balancer mantiene esta relación al comprar y vender automáticamente MKR y ETH cuando las personas negocian con el grupo como contraparte, o cuando cambia el valor de esos activos. Si agrega ETH y/o MKR que aportan el 10 % de la liquidez del grupo, obtiene el 10 % de los tokens LP del grupo, que se pueden canjear por el 10 % de los activos subyacentes.

Los tokens Balancer LP son similares a las acciones de un fondo indexado. Se utilizan principalmente para mantener automáticamente una cartera con ciertos pesos. Pero dado que los activos en estos grupos también se pueden usar para transacciones en Balancer DEX, los tokens LP también se pueden usar como prueba de liquidez. Debido a que son ERC-20, también se pueden enviar y apostar como cualquier otro token.

Replantear estas pruebas de liquidez (en lugar de los tokens de la red) permite que la liquidez crezca junto con la apuesta. Suponga que hay una red de prueba de participación cuyo token nativo se llama TKN y desea que siempre tenga suficiente liquidez de transacción para ETH y DAI. Luego, primero debe crear un grupo Balancer, como un índice específico de 50% TKN, 25% ETH y 25% DAI (u otro conjunto de proporciones). Luego, en lugar de bloquear directamente TKN para apostar, las personas pueden aportar liquidez al grupo TKN (junto con cualquier otro activo subyacente; el grupo se reequilibrará automáticamente), de modo que sean sus tokens LP los que estén bloqueados. El contrato de compromiso puede averiguar cuánto TKN hay detrás del compromiso al explorar la cantidad de tokens LP y distribuir recompensas en consecuencia, mientras que otros pueden comprar y vender tokens del grupo Balancer en cualquier momento, y los contribuyentes también conocen el valor de esos activos en los que están bloqueados se reequilibran automáticamente de acuerdo con el índice del grupo.

Como beneficio adicional, esto también restringe el impacto de las fluctuaciones de precios en el valor de la garantía de un pignorante, ya que el valor de la pignoración total se basa en un conjunto más diverso de activos. Si por alguna razón no es deseable convertir el lado de la oferta en un creador de mercado, también puede separar "apostar por el trabajo" de "apostar por la liquidez". Además, se puede implementar un contrato de compromiso para recompensar a los proveedores de liquidez con un nuevo token de red en función de la proporción de liquidez que aportan. Luego, puede establecer diferentes modelos de incentivos para "interesados en el trabajo" y "interesados en la liquidez".

Escrito por: Joel Monegro, cofundador de la institución de inversión blockchain Placeholder Compilado por: Perry Wang

Tags:

El Technology Weekly de esta semana contiene noticias relacionadas con la tecnología de las tres redes de Ethereum.

Traducción: Liu Bin Director de la Oficina de Investigación Financiera de China (Shanghái) Instituto de Investigación de la Zona de Libre Comercio (Instituto de Reforma y Desarrollo de Pudong) Investigador a tiempo pa.

El 26 de mayo, Gou Yiquan, teniente de alcalde de la ciudad de Ya'an.

Joel Monegro, cofundador de Placeholder, propuso "Prueba de liquidez" en respuesta al problema de liquidez insuficiente causado por la alta tasa de compromiso del sistema PoS. Sugirió que los tokens del grupo Balancer.

La imagen de arriba muestra la tendencia histórica a largo plazo de BTC. La investigación encontró que el mercado alcista en 2012-2013 y el mercado alcista en 2016-2017.

Según un informe del 28 de mayo de Ria Novosti, el Banco Central de Rusia está desarrollando una plataforma digital de préstamos hipotecarios impulsada por Masterchain.

El autor de este artículo es Lin Rong, vicepresidente sénior de Matrixport, jefe de línea de préstamos y pagos. Solía ser el vicepresidente del departamento de mercado global de Deutsche Bank.