BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

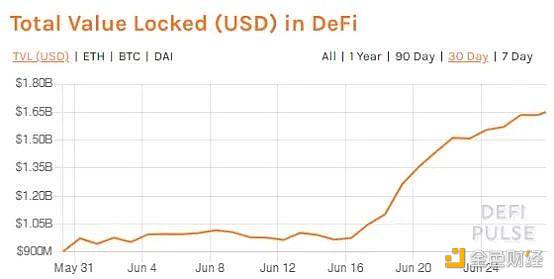

XRP/USD-2.16%Antes del 312, el valor de los activos bloqueados en DeFi alcanzó un máximo de aproximadamente US $ 1250 millones. Después de 3 meses de recuperación, finalmente volvió al nivel anterior al 312 a principios de junio. A partir del 27 de junio, los activos bloqueados en DeFi alcanzaron los 1600 millones de dólares.

Este mes, el valor general del mercado de tokens del sector DeFi ha crecido significativamente, alcanzando un pico de más de $ 6 mil millones. El valor del sector DeFi está siendo aprovechado por el público.

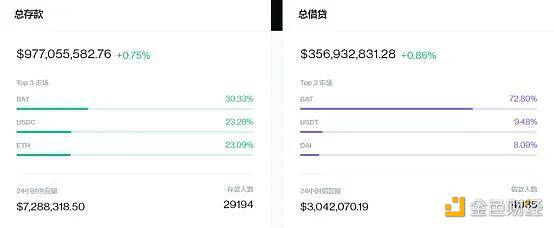

Según las estadísticas del 31 de mayo al 27 de junio (como se muestra en la figura anterior), debido a la activación oficial de la minería de liquidez Compound, el suministro de USDT y BAT en el protocolo Compound ha aumentado significativamente, y la cantidad de fondos de depósito superó 1 mil millones de dólares estadounidenses, y la cantidad de fondos bloqueados que representan el 38,58% del total bloqueado en DeFi. Compound sucedió a MakerDAO y se convirtió en el líder del sector DeFi.

Echemos un vistazo al progreso de los "Tres grandes de DeFi" en junio.

*El progreso del proyecto se ordena por orden de clasificación, y la clasificación selecciona los datos del sitio web de Coinmarketcap el 2 de julio de 2020.

Progreso de junio:

El 16 de junio, Compound comenzó a distribuir el token de gobernanza COMP a los usuarios y distribuyó 2880 COMP a los usuarios todos los días durante cuatro años. Para obtener detalles sobre la distribución del token, consulte el informe mensual de DeFi de mayo del almacén de primera clase.

Poco después de la lista de tokens COMP, Coinbase y Binance, los intercambios más grandes del mundo, anunciaron sucesivamente la lista de pares comerciales COMP.

1 de julio: La comunidad de Compound aprobó por abrumadora mayoría la propuesta de ajustar las reglas de distribución de tokens COMP. La nueva propuesta distribuirá tokens en función del valor total de préstamo de cada grupo de activos.

Opiniones:

Cuando se lanzó por primera vez el token COMP, desencadenó un frenesí de "prestar es minar", y la escala de capital del grupo de préstamos de Compound también superó los mil millones de dólares estadounidenses. En comparación con el fondo común de capital de Maker, que se ha mantenido en alrededor de US$500 millones durante mucho tiempo, Compound superó los US$1.000 millones de un solo golpe, elevando el techo de DeFi.

Tamaño del grupo de capital compuesto, tiempo de captura de pantalla 2020-6-28

Detrás del carnaval nacional DeFi, no podemos dejar de pensar:

1) ¿Cómo Compound aumentó el tamaño de sus activos casi 10 veces en un corto período de tiempo?

Puede deberse a que los activos prestados de Compound se pueden depositar en la plataforma nuevamente, y luego se pueden prestar nuevos activos, y el ciclo se repite; la escala final de activos puede ser de hasta 1/(1-x) veces, y x representa la tasa hipotecaria especificada del activo. Por lo tanto, los activos totales del conjunto de préstamos compuestos que hemos visto hasta ahora contienen una parte del valor virtual apalancado.

El valor de mercado total actual de las criptomonedas es de aproximadamente 307 689 000 millones de dólares estadounidenses: según los datos de Jinse Finance, el valor de mercado global total de las criptomonedas es de aproximadamente 307 689 000 millones de dólares estadounidenses. BTC ocupa el primer lugar en el mercado de criptomonedas, con un valor de mercado de aproximadamente US$190.042 millones, lo que representa el 61,76% del valor de mercado actual;

ETH ocupa el segundo lugar, con un valor de mercado de aproximadamente US $ 41,037 millones, lo que representa el 13,34% del valor de mercado actual;

XRP ocupa el tercer lugar, con un valor de mercado de aproximadamente US $ 10,673 mil millones, lo que representa el 3,47% del valor de mercado actual. [2020/9/10]

Por ejemplo: sin tener en cuenta las fluctuaciones del precio de la moneda y la liquidación, deposite 10 000 dólares estadounidenses en el grupo USDC (tasa hipotecaria del 75 %) y, en teoría, puede prestar 40 000 dólares estadounidenses en el estado límite. Y debido a que el grupo USDC tiene la tasa hipotecaria más alta entre los tokens respaldados por Compound, si se calcula en el estado más extremo, cuando el tamaño de los activos de Compound aumente en 900 millones de dólares estadounidenses, costará al menos 225 millones de dólares estadounidenses. Incluso si no todos los usuarios participantes pueden minar en el estado límite, también muestra que la escala de activos actual de Compound está inflada.

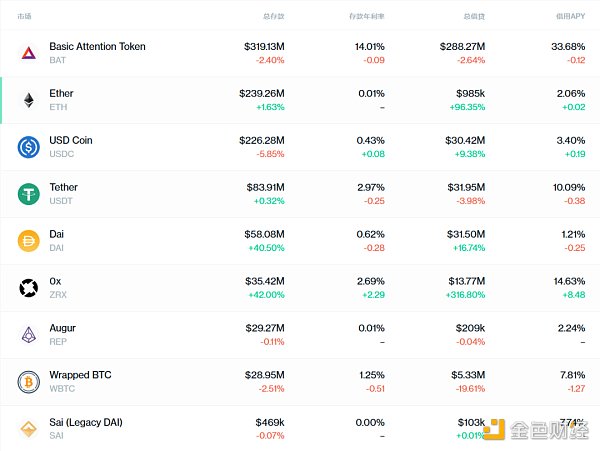

2) La tasa de préstamo de BAT en el conjunto de fondos compuestos es única, ¿por qué es BAT?

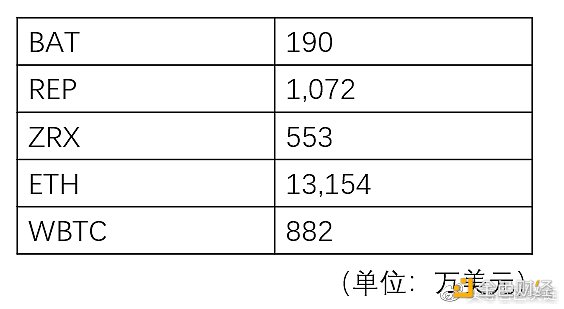

Préstamo y préstamo de tokens en el grupo de fondos Compound

Bajo el alto precio COMP actual, ya sea minería de depósito o minería de préstamos, es básicamente rentable, por lo que los usuarios consideran cómo expandir su "poder de cómputo" para obtener los ingresos más altos. En el modelo de préstamos y minería de COMP, "poder de cómputo" se refiere al interés generado por los depósitos/préstamos. Se asignarán 2880 COMP por semana a cada grupo de activos en proporciones iguales de acuerdo con la escala de interés de préstamo (o depósito) generado por cada grupo de activos. El interés del conjunto de activos se distribuirá por la mitad a todos los depositantes y prestatarios, y el COMP se distribuirá en proporción a su contribución/interés. Por lo tanto, el interés es similar al poder de cómputo, los usuarios que maximicen sus intereses elegirán el método de operación que pueda obtener la mayor proporción de interés (poder de cómputo) bajo la misma cantidad de fondos. En el diseño de Compound, los modelos de tasa de interés de diferentes activos hipotecarios son diferentes, y la escala de activos también es diferente. El efecto combinado de los dos es el factor de consideración central para que los usuarios elijan el objetivo.

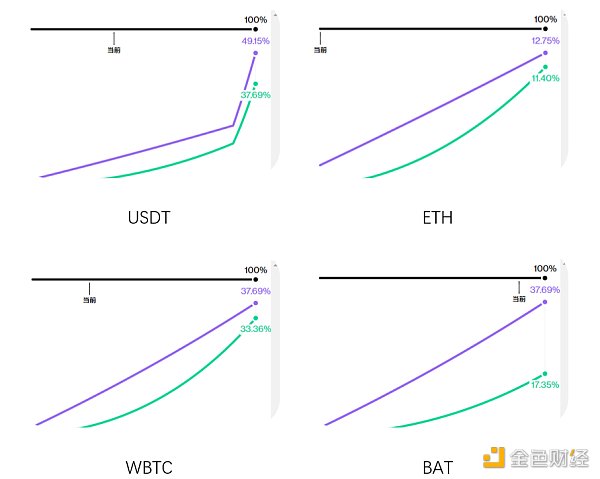

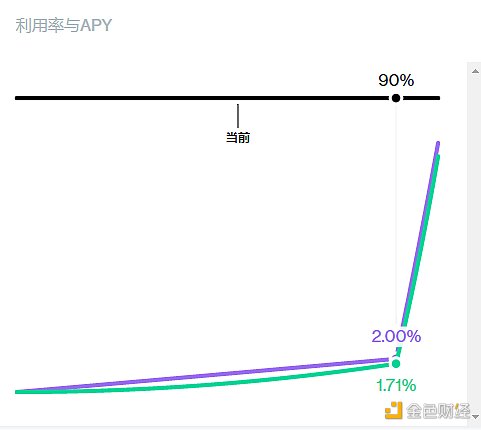

Los modelos de tasa de interés de activos se pueden dividir aproximadamente en 4 categorías: la primera categoría BAT/REP/ZRX, la segunda categoría ETH/USDC, la tercera categoría USDT/DAI y la cuarta categoría WBTC, como se muestra en la siguiente figura:

Diagrama representativo del modelo de tasa de interés para cada tipo de token (la línea morada representa la tasa de préstamo, la línea verde representa la tasa de depósito y la línea negra representa la relación préstamo/depósito)

Se puede ver que en el estado "actual", si el usuario tiene 1 millón de fondos, elegirá BAT como el objetivo de la operación, porque la tasa de préstamo actual del grupo BAT es la más alta y el interés que puede ser contribuido es también el más alto (según el precio subyacente actual, las tasas de interés de depósitos y préstamos y otros factores, el interés actual generado por los préstamos es mayor que el interés de los depósitos, por lo que aquí solo se puede seleccionar la tasa de interés de préstamos más alta), y el resultado final es que se obtiene la mayor cantidad de COMP. Pero este ya es el desempeño después de que la tasa de interés de depósito de BAT ha aumentado.Al principio, la relación préstamo/depósito de BAT era relativamente baja y el interés del préstamo correspondiente no era tan alto. Entonces, ¿por qué todos eligieron BAT al principio? Consulte la siguiente tabla para obtener respuestas.

Este es el tamaño del grupo de activos a partir del 17 de junio. Se puede ver que la escala de cada conjunto de activos es diferente, y la escala de BAT es la más pequeña, lo que significa que un préstamo para pedir prestado BAT puede aumentar la proporción de préstamos/depósitos más que los préstamos de otros activos. Combinado con el modelo de tasa de interés mencionado anteriormente, con la misma cantidad de fondos, la tasa de interés del préstamo generada por el préstamo BAT es la más alta, el interés pagado será el más alto y la cantidad de COMP obtenida será mayor. Esta es la razón por la cual los usuarios inteligentes ya han fijado sus ojos en BAT tan pronto como salió el token COMP.

3) ¿Qué impacto podrían tener las nuevas reglas de asignación de COMP?

Después de que las nuevas reglas entren en funcionamiento, las tasas de interés de varios conjuntos de activos pueden acercarse a un estado plano. Para los usuarios de minería, es una mejor opción pagar el menor interés posible.De acuerdo con el modelo de tasa de interés en la figura anterior, es posible que fluyan más fondos a los grupos ETH, USDC y DAI.

Plan de julio: Compound ajustará el modelo de tasa de interés de DAI a través de propuestas de gobernanza en cadena. El cambio principal es que el punto de inflexión cambia de una tasa de utilización del 90% al 80% (el punto de inflexión es el punto donde la curva de la tasa de interés cambia de plana empinar). En el futuro, Compound también puede ajustar los modelos de tasas de interés de USDT y USDC.

Modelo de tasa de interés DAI actual

Se agregaron TUSD, KNC y ZRX como tipos de garantía: el 4 de junio, Maker agregó TUSD como activo colateral en el sistema y agregó KNC y ZRX el 28 de junio. Vault no está disponible temporalmente. Actualmente, la única forma de interactuar con Maker El protocolo es esperar a que se actualice y revise el nuevo código de contrato.

Aumento del techo de deuda de ETH: el 6 de junio se aprobó la propuesta de implementación para aumentar el techo de deuda de ETH en 20 millones, el techo de deuda actual es de 140 millones.

En el actual sistema Dai de múltiples garantías, la cantidad de Dai generada por ETH es de 114 millones, y el suministro total de Dai es de 127 millones, lo que representa el 90,24%. En el pico de la hipoteca única Dai, la oferta total de Sai alcanzó los 102 millones. De acuerdo con este parámetro, es un poco difícil para el sistema lograr un gran avance en la escala de activos grandes. Ahora solo puede confiar en el aumento continuo de otros tipos de activos. El efecto de atraer a WBTC antes es notable y ha aportado 20 millones de activos al sistema Maker. La adición de nuevos tipos de activos también promueve de manera constante el crecimiento de la escala de activos de Maker y logra la diversificación de activos.

Actualmente, el equipo planea rediseñar el sistema de liquidación, optimizar el mecanismo de subasta de hipotecas del acuerdo Maker, mejorar la dependencia de la liquidez de DAI y el umbral para la participación de los usuarios.

Avance en el tamaño de los activos: el tamaño de los activos de Aave superó los US $ 100 millones por primera vez el 10 de junio y ha alcanzado los 123 millones en la actualidad.

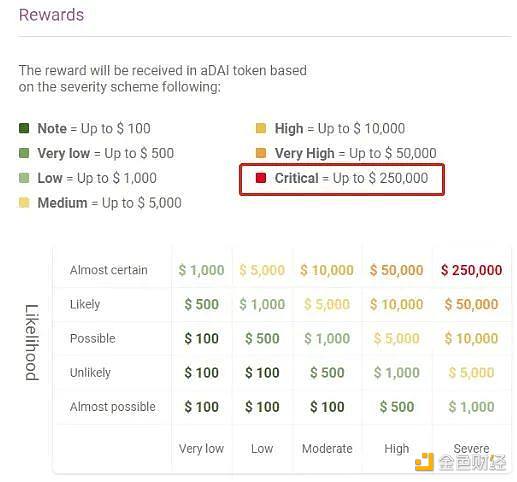

Aumento de la recompensa por errores: Aave ha estado realizando actividades de recompensa por errores desde el lanzamiento de su red principal, aumentando la recompensa máxima inicial de $ 25,000 a $ 250,000, que actualmente es la recompensa más alta que ofrecen los proyectos DeFi.

La escala de gestión de activos de Aave alcanzó los 100 millones de dólares estadounidenses dentro de los 6 meses posteriores al lanzamiento de la red principal, lo que representa un éxito histórico para Aave. Sin embargo, si bien los activos aumentan rápidamente, los requisitos de seguridad también son mayores. La seguridad de los fondos es la máxima prioridad de el desarrollo de la industria DeFi. Para garantizar la seguridad de los fondos, Aave ha estado revisando regularmente la base del código desde su lanzamiento y ha mantenido una cooperación a largo plazo con la empresa de seguridad blockchain ConsenSys Diligence. Esta vez, amplió directamente la recompensa por errores diez veces para mejorar la seguridad del protocolo.

La integración del mercado de Uniswap se completó y el próximo plan es integrar TokenSets.

1) podToken es un protocolo de opción en la cadena. Lo más destacado es que admite un Token como garantía de opción (margen). O el activo subyacente se puede comprar con un descuento mayor. Para el comprador, el precio objetivo del activo puede cubrirse a un costo menor.

2) yToken es una versión en moneda cifrada de bonos de cupón cero que se pueden emitir en la cadena de bloques de Ethereum según el marco de protocolo de "The Yield". Hasta ahora, los productos de préstamo proporcionados por varias plataformas de préstamos no pueden tener un plazo y una tasa de interés fijos, y todos ellos tienen tasas de interés flotantes, y las tasas de interés varían mucho, lo que ha creado la demanda de swaps de tasas de interés. yToken puede construir la curva de tasa de interés de un token específico, proporcionar oráculos de tasa de interés para plataformas DeFi como MakerDAO, dYdX, Compound e incluso especular (largo o corto) para obtener ingresos. Un equipo llamado Yield está desarrollando el primer producto "yDAI" basado en el marco del protocolo de "The Yield", y ha recibido financiamiento inicial del fondo de inversión en cifrado Paradigm Capital.

Resumen

Desde el comienzo del auge de Defi, Maker ha sido el líder en este campo, pero después de que Compound completó una serie de operaciones de lanzamiento del modelo de "préstamo a la mina", apoyando USDT y aumentando las tasas de interés de depósito de USDT, la cantidad de los fondos superaron rápidamente a Maker. Compound distribuye tokens de gobierno a los usuarios a través de la minería de préstamos. Sin embargo, las funciones prácticas de los tokens son relativamente débiles en la actualidad y solo tienen derecho a voto. Es muy probable que aprendan del modelo de gobierno de tokens de Maker en el futuro. Durante algún tiempo, es probable que otros proyectos DeFi que no han emitido monedas aprendan de este modelo para atraer fondos y usuarios. Sin embargo, si sus proyectos pueden replicar los logros de Compound, aún se debe examinar exhaustivamente factores como los fundamentos del proyecto, el entusiasmo del mercado y la financiación.

Escrito por: Jaden, Jill, Gisele

Tags:

Golden Finance News El 29 de junio, Celo, una plataforma financiera descentralizada, anunció el lanzamiento oficial de la moneda estable Celo Dollar (cUSD), que ya comenzó a circular.

Hoy, Voice llegó según lo programado y actualizó un nuevo video promocional. En el Twitter oficial, Voice declaró: Del 4 de julio de 2020 al 15 de agosto de 2020.

Golden Finance lanzó recientemente la columna Hardcore para brindar a los lectores introducciones o interpretaciones detalladas de proyectos populares. Prensa: El 4 de junio de 2020, StarkWare.

Antes del 312, el valor de los activos bloqueados en DeFi alcanzó un máximo de aproximadamente US $ 1250 millones. Después de 3 meses de recuperación.

Hasta el momento, el Departamento de Servicios Financieros del Estado de Nueva York (NYSDFS o DFS.

La cadena pública TokenBetter (TBChain) se lanzará pronto. TBChain es un sistema operativo blockchain distribuido punto a punto desarrollado de forma independiente por el equipo de I+D de TokenBetter.

En los últimos años, con el desarrollo de la ciencia y la tecnología y la mejora general de la conciencia de los usuarios sociales.