BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Hace unos días, el fondo de liquidez de Balancer fue atacado dos veces seguidas, lo que tuvo un cierto impacto negativo en él, pero en general, fue solo un pequeño episodio en su proceso de desarrollo.

Lo más destacado actual de Balancer radica en algunas de sus mejoras en AMM, como cambiar la proporción de activos simbólicos en el grupo de liquidez, emitir el token de gobierno BAL y minería de liquidez. Y estos pequeños cambios han traído un gran progreso a AMM.

Si Uniswap no se ajusta iterativamente a tiempo, Balancer puede convertirse en un verdadero cambio de juego.

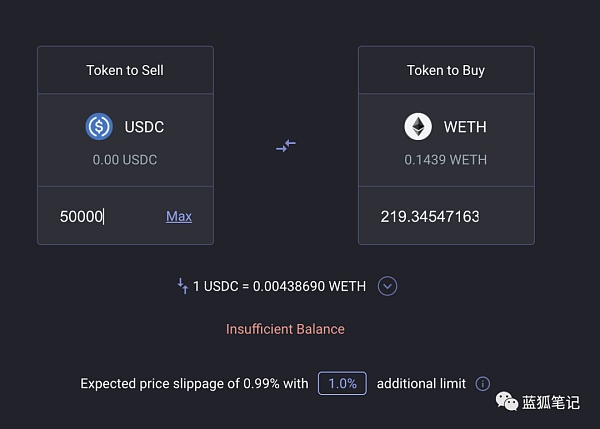

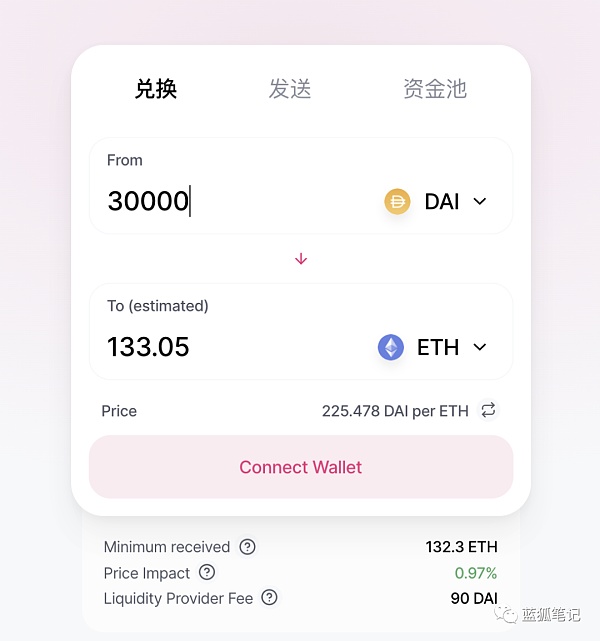

Desde que Bancor y Uniswap introdujeron el concepto de AMM, se ha afianzado con éxito en las transacciones cifradas y algunos tokens tienen buena liquidez. Algunos tokens tienen un deslizamiento relativamente bajo por decenas de miles de dólares o incluso cientos de miles de dólares, especialmente en el intercambio Curve basado en monedas estables. La siguiente figura muestra que el impacto en el precio causado por el intercambio de 50 000 USDC por WETH en Balancer y el intercambio de 30 000 DAI por ETH en Uniswap está dentro del 1 %.

¿Por qué no Curve o Uniswap, sino Balancer?

*Curve actualmente se enfoca en el mercado de las monedas estables. Aunque el mercado de las monedas estables es grande, si quiere convertirse en un verdadero rey DEX, debe tener un territorio más grande.

* Uniswap aún no tiene un plan de emisión de tokens, y su proporción de pool de tokens de 50%:50%, para proyectos pequeños, requiere mayores activos en la etapa inicial de cotización, y para los proveedores de liquidez, las posibles pérdidas temporales pueden ser mayores.

Por supuesto, Curve y Uniswap también tienen oportunidades.

* En términos de emisión de divisas, Curve ya está planeando, y CRV tiene una alta probabilidad de convertirse en el próximo proyecto con un valor de mercado superior a los US$1.000 millones. Si Curve puede iterar en tiempo real y acelerar, puede venir desde atrás, depende de la propia elección de Curve.

* Uniswap es actualmente el DEX con mayor volumen de comercio, y sus ventajas son muy obvias, sin embargo, Uniswap tiene una debilidad, es decir, no hay un incentivo simbólico. Esto hará que esté en desventaja para obtener liquidez en el futuro, y luego pierda la oportunidad en la experiencia del usuario (como el deslizamiento, etc.). Al mismo tiempo, su conjunto de tokens 50%:50% no está lo suficientemente personalizado, y algunos creadores de mercado también pueden perderse. Además, el deslizamiento de la mayoría de sus transacciones de tokens es relativamente alto.Si Bancor puede resolver los problemas de alto deslizamiento y pérdida impermanente, estas no son buenas noticias para Uniswap.

En resumen, en términos relativos, en el campo DEX, por ahora, antes de que se pruebe Bancor V2, Balancer es uno de los cambios de juego más probables.

Hay tres datos que merecen nuestra atención:

* Liquidez de Equilibrador

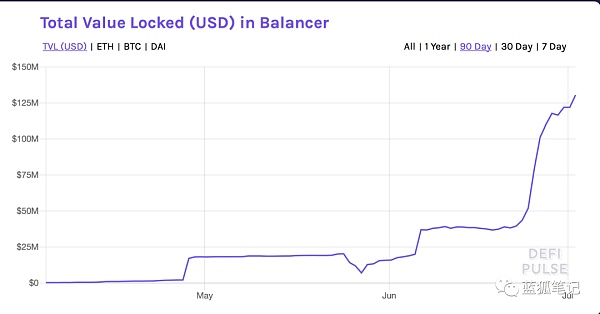

En menos de un mes, la liquidez en Balancer aumentó de $19,9 millones a $130 millones, un aumento de más de seis veces. Esto es solo cuestión de un mes, y si pasan otros seis meses, las cosas cambiarán aún más.

El volumen real de transacciones en la cadena Bitcoin 24h aumentó un 17,34 % mensual: Golden Finance News, según los datos de la cadena OKLink, el número de direcciones activas en la cadena Bitcoin 24h superó los 1,1746 millones, un aumento del 2,98 % mensual. mes a mes; el volumen real de transacciones en la cadena Casi 714.000 BTC, un aumento del 17,34 % mensual; el número de transacciones en la cadena superó las 358.200, un aumento del 2,72 % mensual.

A las 10:00 a. m., la dificultad de toda la red BTC era de 17,60 T, la potencia informática de toda la red era de 132,04 EH/s, un aumento de 4,14 EH/s con respecto al día anterior, y el número de transacciones no confirmadas era unos 14.600. [2020/11/19 21:19:06]

(La liquidez de Balancer ha aumentado más de 6 veces en un mes, Fuente: DEFIPULSE)

* Volumen de negociación de Balancer

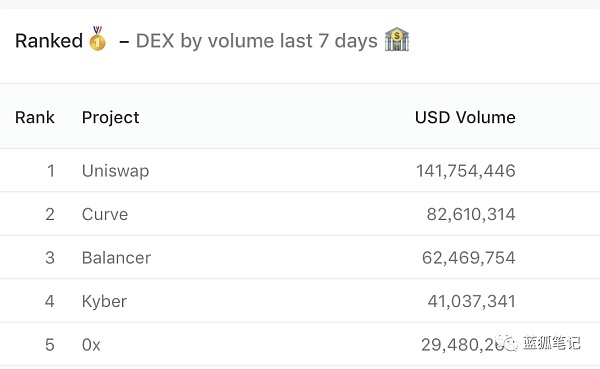

En la última semana, el volumen de negociación de Balancer ha escalado al tercer lugar entre los DEX, solo superado por Uniswap y Curve, alcanzando más del 40% del de Uniswap. Con el consiguiente aumento de liquidez, su volumen de negociación seguirá aumentando.

(La liquidez de Balancer ha aumentado más de 6 veces en un mes, Fuente: DuneAnalytics)

En la actualidad, Balancer ha superado a Uniswap en la liquidez de algunas transacciones de tokens. Si más tokens con alta demanda proporcionan liquidez en Balancer en el futuro, es probable que su volumen de transacciones reduzca la brecha con Uniswap e incluso supere a Uniswap.

* Número de usuarios del balanceador

La gente ha estado criticando la cantidad de usuarios de Balancer antes, pero ahora ha ingresado silenciosamente entre los cinco primeros, con 937 usuarios en 24 horas.

(Recuento de usuarios de 24 horas de Balancer, Fuente: Debank)

*Donde Balancer puede ganar con un movimiento

Aunque la lista de tokens de proyectos en Uniswap no requiere permiso, aún se requiere una cierta cantidad de capital inicial para inducir liquidez. De acuerdo con el modelo de creación de mercado de Uniswap, si se agrega el fondo de liquidez del token X-ETH, donde el token X es de 100 000 dólares estadounidenses y ETH es de 100 000 dólares estadounidenses, incluso si solo se intercambian tokens por valor de 1000 dólares estadounidenses, puede causar 1 % de deslizamiento Si desea reducir este deslizamiento, el equipo del proyecto necesita inyectar más activos ETH. Para equipos de proyecto con poca financiación temprana, no es fácil orientar la liquidez.

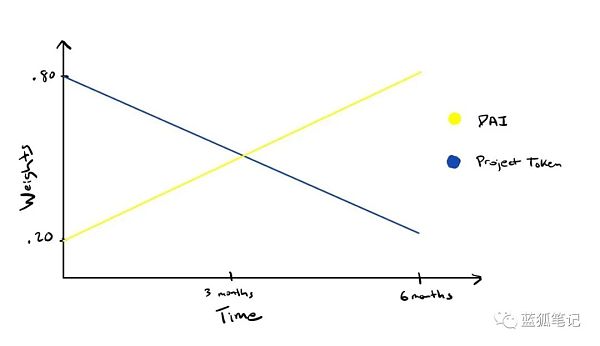

Ante este problema, Balancer tiene una solución de grupo de guía de liquidez. Ayuda al equipo a crear liquidez sin una gran cantidad de capital inicial; ayuda al equipo a personalizar los objetivos de financiación; desvincula la distribución de tokens y la provisión de liquidez de los cambios en los precios de los tokens. En general, Balancer apoya a los equipos de proyectos para personalizar y guiar la liquidez. Como se muestra abajo:

(fuente: equilibrador)

Puede establecer el peso de los tokens del proyecto en su grupo de liquidez al 80% al principio, y establecer una proporción del 20% para DAI (o ETH). A medida que pasa el tiempo, puede ajustar gradualmente la proporción del grupo de tokens, que permite que el equipo del proyecto El peso se actualice "empujando" el contrato. Los cambios de peso brindan oportunidades de arbitraje y también pueden atraer a más comerciantes.

De acuerdo con este modelo, es equivalente a una mayor proporción del token del proyecto en sí al principio. Por ejemplo, la proporción del token del proyecto es de 400 000 dólares estadounidenses y la proporción de ETH (o DAI) es de 100 000 dólares estadounidenses. ( 100.000 USD en ETH o DAI), el deslizamiento de negociación de sus usuarios participantes es menor, lo que puede conducir a una mayor liquidez. En comparación con la proporción fija de 50 %:50 % de Uniswap, esta es más flexible y más adecuada para muchos proyectos de cola larga para guiar el descubrimiento de liquidez y precios de mercado en Balancer.

Por ejemplo, la liquidez del conjunto de tokens de mUSD con la mayor liquidez en Balancer ha alcanzado más de $10 millones en menos de un mes, y el mecanismo de Balancer también es un factor importante. Por supuesto, la motivación es un factor más importante.

Puede ser comprensible decir que Balancer cambiará el patrón DEX, pero puede ser demasiado fantasioso decir que cambiará el patrón CEX.

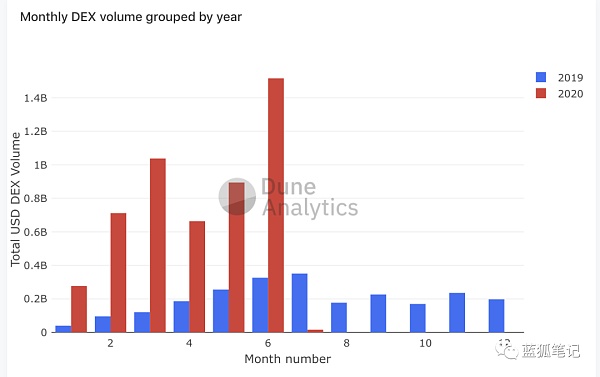

Sin embargo, veamos primero un conjunto de datos. El volumen de operaciones de Uniswap en junio superó el total general del año pasado; el volumen de operaciones DEX actual ha pasado de menos del 0,5 % a principios de año a más del 1 % ahora. Esto es un gran salto Si se compara el 1% con CEX, sigue siendo una cantidad muy discreta. Pero de acuerdo con la velocidad de desarrollo actual de DEX, no es imposible cambiar del 1% al 10%. Una vez que supera el 10%, DEX tiene la posibilidad de superar el 20%... cambiando así la estructura general del mercado del comercio de cifrado.

(Desde principios de año hasta el presente, el volumen total de transacciones de DEX supera los 5.100 millones de dólares estadounidenses, fuente: DuneAnalytics)

La característica más importante de DEX no es el modelo de libro de pedidos, ni se debe enteramente a su privacidad, conveniencia de depósito y retiro, pero la característica más importante es su creciente profundidad y liquidez en el futuro. Y para ello, el modelo de cartera de pedidos de DEX no puede competir con CEX. Pero el modo AMM puede. Esto es similar a cada cambio en la historia. Cada innovación siempre está desencadenada por un modelo diferente (el mismo modelo solo se puede imitar para siempre y no se puede superar).

Y AMM es un modelo tan nuevo, AMM+minería de liquidez es simplemente un ajuste natural. En comparación, la extracción de liquidez de los proyectos de préstamo es un poco exagerada. Aunque no hay mayor problema, obtener recompensas por pedir dinero prestado encubrirá el significado original de su negocio.

La minería de liquidez desviará los fondos. La esencia del capital es buscar rendimientos más altos. Cuando los ingresos de la minería de liquidez son atractivos, y cuando no hay fondos externos en el mercado, los fondos fluirán de CEX a DEX y a DeFi. Este es el impacto más directo de DEX en CEX, aunque la magnitud aún es pequeña. Pero empieza a mostrar.

Para CEX, lo más temible es la agregación de fondos de liquidez de DEX, compartiendo profundidad, lo que traerá un deslizamiento aún menor para los usuarios de DEX que CEX. Cuando este día madura, es también cuando el patrón CEX tiembla.

También se puede ver de lo anterior que la liquidez de Balancer tiene más de 6 veces en solo un mes, de menos de 30 millones de dólares estadounidenses a más de 130 millones de dólares estadounidenses en la actualidad. En un mes, mUSD generó una liquidez de más de 12 millones de dólares estadounidenses en Balancer, que es inimaginablemente rápido.

Además, la minería de liquidez de otros proyectos también promoverá indirectamente el desarrollo de DEX.Por ejemplo, el éxito de Curve en el último mes se debe a la minería de liquidez de Compound.

Balancer quiere convertirse en el rey de DEX. Hay varias áreas que necesitan mejorar.

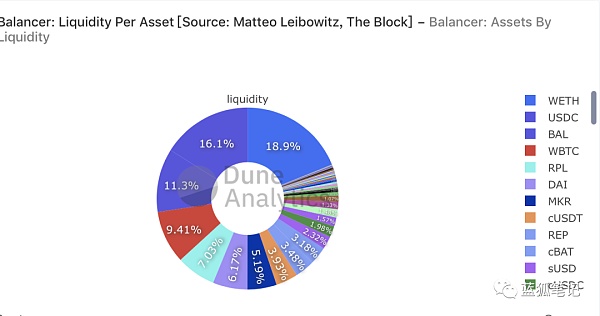

El primero es un aumento sustancial en el volumen de transacciones. En la actualidad, la composición de su conjunto de tokens es demasiado única. La liquidez principal se reúne en WETH, USDC, BAL, RPL, DAI, MKR, cUSDT, REP, etc. Si desea aumentar considerablemente el volumen de transacciones, estos conjuntos de tokens por sí solos no son suficientes.

(Los principales tokens con liquidez en Balancer, fuente:DuneAnalytics)

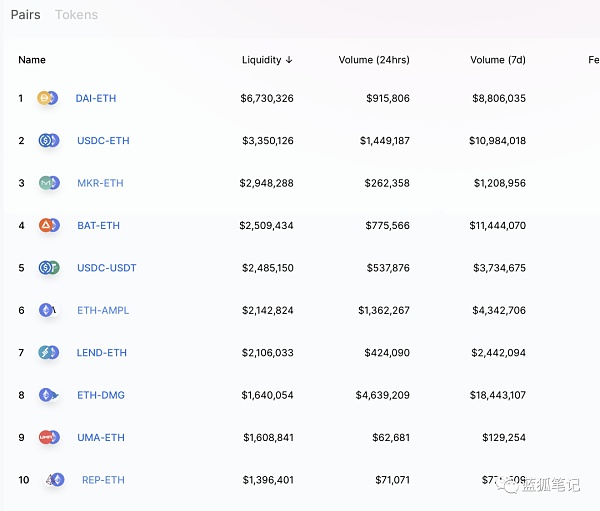

En Uniswap, la principal liquidez se concentra en DAI, USDC, MKR, BAT, USDT, AMPL, LEND, DMG, etc. Muchos de estos tokens utilizan Uniswap como primer lugar, que tiene una mayor contribución al volumen de transacciones.

(Conjunto de tokens líquidos en Uniswap v2, fuente: Uniswap)

Al comparar con Uniswap, es posible que Balancer deba cambiar su mecanismo de incentivos. Como cambiar el factor de su incentivo. que incluye

Fomentar proyectos de cola larga y apoyar la orientación de liquidez de algunos proyectos incipientes, como la minería conjunta.

Apoyo de incentivos para una mayor liquidez de los tokens que actualmente tienen mayor demanda.

En segundo lugar, la experiencia de intercambio más simple puede incluso considerar compensar la pérdida por deslizamiento de los usuarios comerciales reales.

En tercer lugar, deje que las partes del proyecto y los proveedores de liquidez entiendan completamente la flexibilidad de sus fondos de liquidez, y la primera opción para listar monedas es transferirlas desde Uniswap.

Cuarto, iteración de gobernanza. Aproveche al máximo el entusiasmo de los titulares de BAL existentes, repita el mecanismo de incentivos de BAL y proporcione incentivos simbólicos para propuestas de gobernanza de alta calidad.

Finalmente, permita que Balancer se integre fácilmente en billeteras, intercambios de agregación, navegadores, etc., haciéndolo omnipresente.

Si Balancer puede convertirse en el verdadero rey DEX, si puede convertirse en un verdadero cambio de juego, solo el tiempo lo dirá.

¿Quizás son los agregadores de ofertas los que terminan siendo los jugadores más importantes? No solo agregadores como 1 pulgada agregan liquidez, sino que protocolos como 0x también agregan otros grupos de liquidez. ¿Qué tipo de patrón traerá la agregación de liquidez? No importa quién sea el rey supremo, si se agrega la liquidez de todos los DEX, será suficiente para impactar a CEX.

No importa quién sea el rey supremo, al final, gana un mejor mecanismo. Lo más importante es que el equipo y los gerentes tengan un conocimiento profundo de las necesidades de los usuarios comerciales y los creadores de mercado, y una comprensión precisa y rápida del ritmo. de actualizaciones del proyecto.

Tags:

La Oficina General del Gobierno Popular Municipal de Beijing publicó el "Plan de Acción de Desarrollo e Innovación de Blockchain de Beijing (2020-2022" (en lo sucesivo.

Todavía es una tendencia alcista, y los indicadores de reparación de choque pueden ser mayores hoy y mañana.Los datos de Glassode muestran que el 23 de junio.

Libra, que ha sido discreta y silenciosa durante mucho tiempo debido a estrictos problemas regulatorios.

Hace unos días, el fondo de liquidez de Balancer fue atacado dos veces seguidas, lo que tuvo un cierto impacto negativo en él, pero en general.

Los recursos disponibles de la cadena son limitados. Los recursos incluyen uso de memoria, E/S de almacenamiento, cálculo.

El contrato perpetuo no tiene fecha de vencimiento.

DeFi es, sin duda, el sector más popular en el círculo monetario actual, mientras que el desarrollo de Ethereum, que es la mayor fuente de poder para DeFi.