BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Los mineros que no creen en el estándar de moneda pura o Bitcoin que desean protegerse contra el riesgo de cerrar y disfrutar de los beneficios que brinda el alza vertiginosa de Bitcoin pueden adoptar el método de "cobertura de futuros".

Los mineros basados en moneda fiduciaria pura acortan BTC equivalente a "producción BTC esperada + costos de electricidad y otros costos", mientras que los mineros que no se basan en moneda pura solo necesitan acortar BTC equivalente a "costo de electricidad".

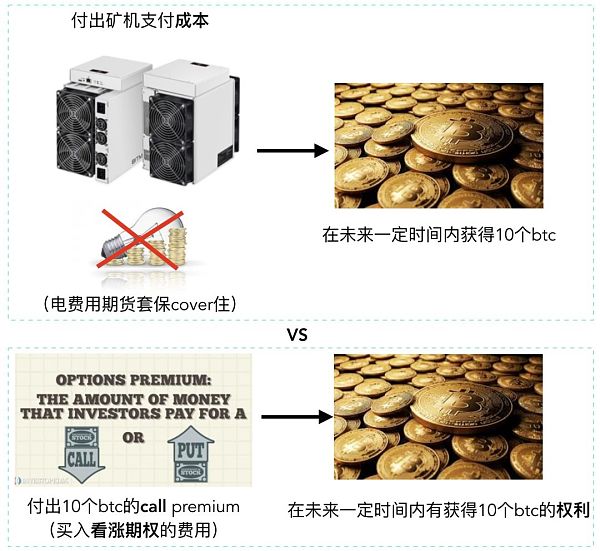

Y esta combinación de cobertura de futuros de costos de electricidad es similar a una opción de compra: cuando se ha cubierto el riesgo de no poder pagar la factura de electricidad, tenemos la inversión de máquinas de minería (similar a pagar una determinada tarifa de opción), y en un cierto período de tiempo en el futuro Dentro, tenemos derecho a algunos BTC.

Entonces, ¿hay alguna combinación que determine aún más los ingresos? Sí, ahora vamos a presentar la poderosa herramienta de "opción".

01 Llamada corta es una mejor manera

Una mejor manera para los mineros es vender opciones de compra (Short Call). Debido a que la combinación mencionada anteriormente es como una opción, y la opción tiene un mercado proporcionado por el intercambio, entonces podemos calcular la diferencia entre su valor actual y el precio actual (Call).

Suponga que después de tres meses, estas máquinas de minería seguirán generando 10 BTC para usted después de cubrir la factura de electricidad en el futuro. La tarifa pagada por este lote de máquinas de minería puede obtener 10 BTC sin el riesgo de que el precio de la moneda caiga y la carga del costo de la electricidad, y luego mire el valor de la opción de compra que vence el 27 de marzo, para que esta parte pueda usarse Las ganancias futuras son cobrado por adelantado a través del mercado de opciones.

Entonces, el riesgo es muy pequeño, y no importa si vende opciones de compra para cobertura, porque definitivamente obtendrá BTC cuando caduque. Por ejemplo, si eres optimista de que Bitcoin subirá a alrededor de $8,700 en el futuro, la factura de la luz está cubierta, es decir, si definitivamente puedes pagar la factura de la luz, todavía puedes tener 10 BTC. En este momento:

Una forma es mantener los 10 BTC abiertos (mantener el lugar) y ganar tanto como BTC se dispare; otra forma es llamar si cree que BTC se disparará dentro de dos o tres meses, y serán $ 10,000. En este último caso, no hay nada más que dos resultados, uno es que BTC efectivamente ha subido a $10,000, y el otro es que no ha subido a $10,000.

1. BTC no subió a 10,000 USD, ganando Call Premium

Como vendedor, no se ejercitará, por lo que puede obtener Call Premium gratis. Ahora podemos echar un vistazo a la cotización del intercambio. El 27 de marzo, si el precio es más de 10,000 dólares estadounidenses, originalmente solo tomó 10 BTC, pero ahora puede tomar 10.64 BTC. ¿Por qué no hacerlo?

2. Cuando BTC sube por encima de $ 10,000, el precio de entrega promedio es Strike Price+Call Premium

Como vendedor, está a punto de ser ejercido, entonces, ¿cuánto se entrega realmente el BTC? Podemos calcular que el precio de ejercicio único ahora es de $574. Pero debido a que BTC ha subido, este es un contrato inverso: si sube a $ 10,000, en realidad lo entregará a $ 10,660.

02 Las opciones de venta son una expectativa positiva

Pero algunas personas se reirán y dirán que si el precio de BTC se disparara a $ 10,660 y el precio se cumpliera, ¿no perdería dinero? De hecho, no hay pérdida, sino menos ganancia. Ganar menos hace que todo el mundo se sienta tan incómodo como perder dinero, no hablemos de lo inmadura que es esta idea, de hecho, desde la teoría del precio de las opciones, a la larga, debe ser más ventajoso ser vendedor.

En general, si vende opciones, la prima que obtiene está bajo la convergencia de la ley de los grandes números, y se sentirá más cómodo a largo plazo que si no vende opciones. Porque la Volatilidad Realizada (RV) y la Volatilidad Implícita (IV) miran RV En resumen, si no tiene riesgo en las facturas de electricidad y aún puede obtener una cierta cantidad de BTC, no es muy diferente de una opción de compra Puede usar un precio de opción de compra alto para asegurar el valor actual. Esto sigue siendo una idea de arbitraje parcial. Calculamos la máquina de minería (considérela como un activo de cartera como una opción de compra) y la opción de compra (especialmente la volatilidad implícita es más alta que la volatilidad retrospectiva, y la absoluta tal un mercado de opciones con alto valor) comportamiento de arbitraje. ?Esta combinación de tenencia de máquinas de minería y cobertura de futuros de electricidad es similar a una opción de compra ¿No sería imposible disfrutar de los beneficios generados por el aumento histórico de BTC? Por ejemplo, si eres optimista de que BTC subirá a 100.000 dólares estadounidenses, ¿no podrás disfrutarlo? no. Debido a que el precio de Short Call aumenta con el precio subyacente, no puede esperar que suba a $ 100,000 en un día. Este proceso es similar: BTC subió de más de 10 000 dólares estadounidenses a más de 15 000 dólares estadounidenses, luego subió a 22 000 dólares estadounidenses, cayó a 18 000 dólares estadounidenses, luego cayó a 16 000 dólares estadounidenses y luego volvió a subir. Durante este proceso, el valor fluctuante se condensará en el contrato de opción. Puede entender las opciones como la solidificación de los ingresos que pueden venderse caro y comprarse barato provocado por la fluctuación del precio del objeto subyacente, y se solidifica con una prima determinada. Esto es un poco abstracto, puedes entenderlo como una forma de integral de clase. Supongamos que una persona puede hacer cobertura dinámica indefinidamente y la ganancia que genera es equivalente al precio de la opción. Si vende opciones, significa que tiene un espacio de cobertura infinitamente pequeño, y su ingreso acumulado es en realidad equivalente a la opción que vende. Por supuesto, no coincidía tan bien con la teoría, porque la teoría es limitada después de todo, pero de hecho, el efecto real es mejor en términos de efecto. En el proceso de subidas y bajadas continuas, los ingresos que se pueden generar vendiendo caro y comprando barato son equivalentes a los de vender opciones a largo plazo. Por ejemplo, si el precio de la moneda sube por completo, el precio de ejercicio de la opción de venta también aumentará por completo. Esto es diferente del primer método: bloquear directamente la salida dentro del ciclo de vida de la máquina de minería con futuros. El precio de la moneda comenzó a subir de $9 000 a $10 000 y luego a $12 000. Después de cubrir cada vez la factura de la luz de este ciclo, el precio de las monedas generadas aumentó con el aumento del precio de la moneda, y el precio de ejercicio de la opción de compra vendida también siguió aumentando. Al final, el precio de venta promedio que utiliza para entregar opciones definitivamente será más alto que el precio de venta promedio (cubierto con futuros), porque vender opciones es una expectativa positiva. Tengo una cuenta de BTC a largo plazo. Comencé con $10 000. El precio de BTC cayó hasta el final, luego subió, bajó y volvió a subir. De esta manera, mi precio de venta acumulado puede ser de alrededor de $12 500 a $13 000. Sigo llamando en corto y luego calculo su precio de ejercicio esta vez. Si es más bajo que mi precio de ejercicio de Call (Precio de ejercicio), entonces se registrará como Prima de ingresos; si es más alto que el precio de ejercicio, entonces mi precio de ejercicio esta vez, el precio de venta promedio es Strike Price+Premium. Calculé cada acumulación de Prima y todos los Precios de Ejercicio entregados como el precio de venta, y el precio de venta promedio obtenido puede ser de alrededor de US $ 12,500 a US $ 13,000. Si el precio de la divisa sube repentinamente por encima de $13 000, entonces el precio de ejercicio que elija debe estar entre $14 000 y $15 000. Mientras fluctúe y el precio de la opción no expire, el precio de venta promedio que puedo lograr al final debe ser más alto que el precio de venta directo. De esa manera, es equivalente a usar la opción para descontar los ingresos de fluctuación en él, y la salida de la máquina de minería puede asumir el riesgo de Llamada Corta. De esta forma, podemos tener en cuenta el riesgo de cierre provocado por la caída de los precios de las divisas y los beneficios ilimitados del aumento de los precios de las divisas, y también podemos disfrutar de la prima de la alta volatilidad del mercado de opciones de Bitcoin. Hay muchos detalles técnicos involucrados, y el riesgo más preocupante se ha controlado, porque la minería tiene más miedo de cerrar el precio de la moneda, que es muy impotente, no importa cuánta riqueza tenga, puede ir a la precio de la moneda de cierre La eficiencia de la minería se ha vuelto negativa y, de hecho, cuanto más grande sea su propiedad, más perderá.Los grandes mineros también han enfrentado este problema. 03 Control de Riesgos: El número de Llamadas Cortas debe ser estrictamente limitado El mayor riesgo de vender opciones de compra es que el precio de la moneda suba muy rápido. Si el precio de la moneda sube muy rápido, aunque la venta de opciones de compra es una cuestión de rendimientos positivos a largo plazo, es probable que se liquide antes de que converjan sus rendimientos positivos. El mercado puede ser irracional para durar más que su liquidación, debe protegerse contra esto. No se puede decir que sea una expectativa positiva, si sigo haciéndolo, definitivamente podré obtener beneficios. No, todavía tienes que controlar el riesgo, y tienes que vivir hasta el día en que funcione la ley de los grandes números de Bernoulli. No seas demasiado "derrochador" en la minería. Cuando la máquina de minería todavía puede darte una salida de 10 BTC o 20 BTC después de cubrir la tarifa de electricidad, siempre que tu Short Call no exceda esta cantidad, tu riesgo de venta estará controlado. No solo puede disfrutar del rendimiento positivo esperado de la alta volatilidad del mercado de opciones de BTC, sino también evitar que la producción de las máquinas mineras se pierda el aumento de Bitcoin. Si lo hay, no tiene que preocuparse por el riesgo de liquidación de Short Call . Por supuesto, no todos son así, y no todos tienen un margen ilimitado, por lo que todos deberían ser conservadores. Por ejemplo, si la cantidad de llamadas que vendo estrictamente no excede la producción de la máquina de minería, el riesgo es controlable. Ha acortado una llamada con un IV muy alto, pero no tiene que preocuparse por romper la posición, porque la máquina de minería se puede entregar, por lo que está más bien. Tags:

Me quedé en casa durante el retiro del Festival de Primavera, me calmé y terminé de leer el libro "Ideal", que incluía los excelentes trabajos del fundador de Ethereum, Vitalik Buterin, de 2013 a 2018.

El borrador de la estrategia nacional de la India sobre blockchain y la tecnología de registros distribuidos propone la idea de una moneda digital del banco central (CBDC).

El intercambio de criptomonedas Bittrex anunció el miércoles la compra de un seguro para sus activos digitales en almacenamiento en frío.

Los mineros que no creen en el estándar de moneda pura o Bitcoin que desean protegerse contra el riesgo de cerrar y disfrutar de los beneficios que brinda el alza vertiginosa de Bitcoin pueden adoptar el método de "co.

El Servicio de Alguaciles de EE. UU. (USMS), la agencia federal encargada de hacer cumplir la ley bajo el Departamento de Justicia de EE. UU.

Hoy, se rumoreaba que Jae Kwon, el fundador y director ejecutivo de la empresa de cadena de bloques Tendermint (Cosmos), dejaría el proyecto y participaría en un proyecto llamado virgo.

En los últimos años, Fujian ha acelerado el desarrollo de la tecnología blockchain y la innovación industrial.