BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El crecimiento del mercado de derivados de criptomonedas en 2020 es una historia en sí misma, dominada por Bitcoin (BTC) y Ethereum (ETH) negociados en bolsas como Chicago Mercantile Exchange (CME), Deribit, OKEx, Binance y Huobi.

Los volúmenes récord de opciones de Bitcoin indican un creciente interés institucional en las criptomonedas, pero hay mejores indicadores cuantitativos y cualitativos disponibles, como el interés abierto, el precio de Bitcoin, la frecuencia de grandes transacciones, el proceso institucional "Conozca a su cliente" (KYC), etc.

La proporción de inversores institucionales en el conjunto total de activos sigue siendo pequeña en comparación con los derivados tradicionales, pero está claro que el aparente aumento del interés de los inversores ha sido impulsado por instrumentos financieros como opciones y futuros. Las opciones no son una panacea, sino una etapa en el desarrollo de un activo, y es obvio que tanto Bitcoin como Ethereum han llegado a esta etapa en su desarrollo. Luuk Strijers, director comercial del intercambio de derivados de criptomonedas Deribit, expresó pensamientos similares en una entrevista con Cointelegraph y dijo: "Los flujos de capital de los inversores institucionales hacia el espacio criptográfico aún están en pañales".

"Sin embargo, hay varios indicadores de que la criptomoneda o bitcoin está ganando adopción en las carteras institucionales. Las finanzas tradicionales tienden a favorecer los instrumentos tradicionales de opciones y futuros cuyo volumen e interés abierto indican claramente que la demanda institucional subyacente está creciendo".

Considerar solo los volúmenes de Bitcoin y Ethereum puede ser engañoso para los inversores y especuladores, ya que los volúmenes de derivados a menudo se ven interrumpidos por bots, operaciones de lavado e informes falsos. Un mejor indicador del volumen es la cantidad de Bitcoin que entra y sale de los intercambios de derivados como Deribit. Este análisis lo ofrecen varias empresas que extraen información de los datos en cadena.

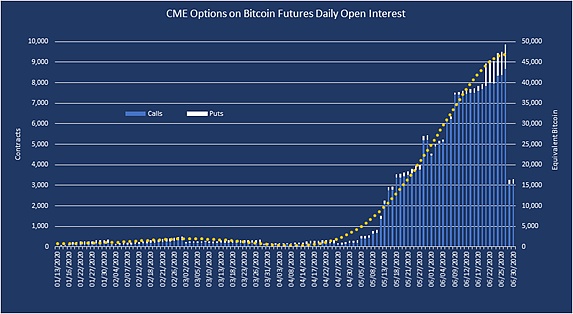

Los volúmenes de derivados cayeron un 35,7 % a USD 393 000 millones en junio, luego de un aumento del 1000 % en el volumen de opciones de Bitcoin de CME en mayo. Sin embargo, el volumen total de opciones de Bitcoin de CME alcanzó otro máximo mensual con 8444 contratos negociados, un salto del 41%. Cointelegraph confirmó el aumento a un portavoz que incluía a CME, quien brindó un análisis en profundidad del interés abierto en las tendencias de las opciones de bitcoin y señaló: "En junio, el OI de las opciones de bitcoin de CME alcanzó un récord de 12 días consecutivos, y alcanzó un récord 9.858 contratos (equivalentes a 49.290 bitcoins) el 26 de junio.”

El Tesoro del USDC emitió casi 62,51 millones de USDC en Ethereum: según los datos de Whale Alert, a las 08:39 del 1 de julio, hora de Beijing, el Tesoro del USDC emitió 62 506 570 USDC adicionales en Ethereum. [2021/7/1 0:19:18]

El interés abierto es un mejor indicador del interés institucional, aunque el aumento en los volúmenes de negociación apunta a un mayor interés en las criptomonedas tanto del público como de las instituciones que buscan protegerse contra la volatilidad de los activos en medio de la pandemia de COVID-19 y la crisis financiera mundial que se avecina, porque indica interés del comprador y no es tan defectuoso como el volumen informado. Un portavoz de CME estuvo de acuerdo:

“En el mercado de futuros de Bitcoin de CME, la cantidad de grandes tenedores de intereses abiertos (LOIH), o comerciantes que tienen 25 o más contratos, creció a un promedio de 65 en el segundo trimestre de 2020. En comparación con el primer trimestre A trimestral "Un aumento del 27% es un nuevo récord. Los grandes tenedores de intereses abiertos son grandes comerciantes según lo define la CFTC, por lo que este puede ser otro indicador de participación institucional".

Las transacciones en bloque son contratos de opciones/futuros negociados de forma privada que cumplen con ciertos umbrales de volumen, generalmente fuera del mercado de subastas públicas. Dado que los inversores institucionales y los comerciantes suelen negociar una participación nominal mayor, el porcentaje de grandes transacciones como porcentaje del volumen total también puede servir como indicador del interés institucional en las criptomonedas. Un portavoz de CME confirmó además esta suposición:

"Desde su lanzamiento en enero de 2020, las operaciones en bloque en las opciones de Bitcoin de CME han crecido constantemente y, en junio, las operaciones en bloque representaron el 79 % del volumen de las opciones de Bitcoin de CME, en comparación con el 22 % en abril. En particular, los futuros y opciones de monedas de las opciones de Bitcoin de CME tener un tamaño mínimo de negociación en bloque de 5 contratos (equivalente a 25 BTC). Por lo tanto, un aumento en las transacciones en bloque puede indicar una mayor participación institucional".

Para obtener más información sobre el fenómeno del comercio masivo entre intercambios de criptomonedas, se debe considerar Deribit, ya que es la plataforma más grande entre estas herramientas. En junio, llegó la fecha de vencimiento trimestral más grande hasta la fecha, con 115,000 contratos venciendo, y Derebit continuó con 74,000 contratos abiertos. Profundizando más en la correlación del interés abierto y las transacciones en bloque, Strijers de Deribit reveló:

El interés abierto total en el mercado de opciones de bitcoin fue de poco menos de $ 2 mil millones, otro récord y que confirma el interés de los clientes en la clase de activos. También vimos que el volumen relativo de las transacciones en bloque de opciones de Bitcoin aumentó de un promedio mensual de 6 a 8 % a casi el 12 % del volumen en junio de 2020. "

Al final del segundo trimestre, la volatilidad de Bitcoin había disminuido significativamente, lo que en sí mismo es una señal favorable para la participación institucional, ya que las instituciones favorecen la estabilidad. Por el contrario, los mercados impulsados por inversores minoristas a menudo experimentan cambios bruscos. Jay Hao, CEO de OKEx, un intercambio de criptomonedas con sede en Malta, dijo que la estabilidad es una señal de que "bitcoin está madurando como clase de activo", dijo a Cointelegraph en una entrevista:

"Cuando los comerciantes institucionales se interesaron en Bitcoin, la volatilidad fue una señal de alerta que desanimó a muchos. Sin embargo, en el entorno actual, estamos viendo una mayor volatilidad en los mercados tradicionales. Esta puede ser otra razón por la que los comerciantes están comenzando a ver un interés renovado que busca diversificar sus carteras y, finalmente, ven a Bitcoin como una opción viable para cubrirse a través de complejos mercados de derivados y negociación de opciones".

En particular, la reducción de la volatilidad del precio de Bitcoin por sí sola no es suficiente para sacar conclusiones sobre el alcance de la participación institucional. John Todaro, jefe de investigación de TradeBlock, una de las mayores plataformas de comercio de divisas digitales, dijo a Cointelegraph: "Los niveles de volatilidad de Bitcoin han disminuido en el pasado antes de reanudar la volatilidad salvaje del mercado, y 2018 es el año para ver eso. Buen año. Así que solo reducir la volatilidad no significa que las instituciones estén involucradas”.

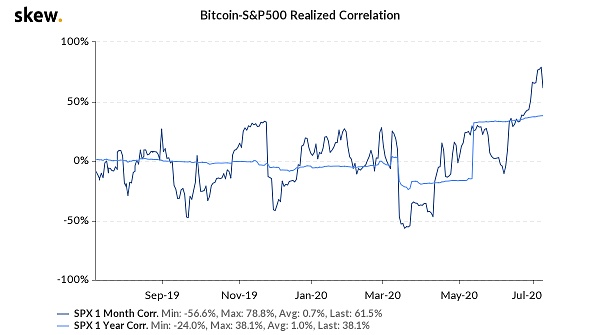

Recientemente, el precio de Bitcoin ha mostrado una correlación con el índice S&P 500, que puede considerarse un indicador representativo del mercado de valores mundial. Todaro explicó además lo que esto significa para el interés institucional:

"La correlación de moderada a alta entre las acciones y Bitcoin en los últimos meses ha sido un buen ejemplo del creciente interés institucional. Las grandes empresas comerciales tienden a impulsar los activos en la dirección de una correlación positiva o negativa, ya que eso es lo que hemos visto recientemente entre Bitcoin y acciones En el pasado, Bitcoin se ha desempeñado tan poco correlacionado que casi sugiere una desconexión total de los mercados financieros tradicionales”.

Un fondo cotizado en bolsa (ETF) de Bitcoin es un producto derivado que se negocia utilizando Bitcoin como su activo subyacente (en su totalidad o en parte). Una vez que la SEC apruebe los ETF de bitcoin, se espera que se vuelvan masivos, un momento decisivo en el ciclo de vida de bitcoin como clase de activo, y que potencialmente impulsen la adopción y la demanda minorista, como lo reveló Todaro: “Desde mi punto de vista, un ETF de Bitcoin en realidad aumentaría el comercio minorista. actividad comercial porque el ETF en sí mismo tiende a estar más orientado al comercio minorista, lo cual es una oportunidad fácil para la exposición”.

Esto no solo atraerá a más inversores minoristas, sino que también incentivará a las instituciones a participar en vehículos de inversión con los que están muy familiarizadas, ya que la aprobación de la SEC disiparía las preocupaciones institucionales sobre la exposición de sus clientes a mercados no regulados. Jay Hao explica esto:

"Todos en el espacio criptográfico están esperando la aprobación de un ETF de bitcoin porque eso definitivamente aumentará la demanda institucional porque pueden obtener exposición a bitcoin para sus clientes sin tener que mantener bitcoin o lidiar con un intercambio. Pueden Gran diversificación de activos sin asumir muchos de los riesgos que conlleva el comercio y la tenencia de Bitcoin".

Grayscale Bitcoin Trust se ha convertido en una fuerza a tener en cuenta, administrando una cantidad récord de fondos y el 88% de sus inversores son institucionales. Además de esto, jugadores tradicionales como las firmas de contabilidad Big Four están ingresando al mercado de criptomonedas, e incluso Western Union está haciendo una apuesta. Este cambio también se puede rastrear en plataformas como TradeBlock, explicó Todaro: "A medida que los comerciantes institucionales/empresas de inversión nuevos y existentes se expanden en el espacio criptográfico, los hemos visto mostrar un interés considerable".

Strijers también confirmó haber visto este interés en Deribit. Si bien la empresa realiza un seguimiento de sus métricas institucionales de KYC, no publica esta información públicamente. Strijers continuó: "La cantidad de entidades corporativas a las que servimos aumenta mes a mes, al igual que la variedad de nuevas solicitudes que recibimos para desarrollar servicios específicamente para fondos o administradores de activos discrecionales".

Las últimas noticias de que PayPal puede admitir pagos de Bitcoin agrega aún más credibilidad al espacio criptográfico. Con un mercado de derivados en auge junto con una incertidumbre sin precedentes en los mercados tradicionales, es probable que este interés solo aumente.

Tags:

La seguridad de los activos ha sido una gran preocupación para la mayoría de los inversores cuando intercambian o almacenan activos digitales.

Recientemente, un analista de nombre anónimo Humboldt Capital dijo que debido a la falta de presión de venta en SNX (Synthetix Network Token).

Según el mercado de Huobi, el mercado de BTC en su conjunto mantuvo hoy una tendencia volátil y la caída comenzó a expandirse a las 2 p. m., con la caída más baja a 9047,81. En el gráfico diario de hoy.

El crecimiento del mercado de derivados de criptomonedas en 2020 es una historia en sí misma, dominada por Bitcoin (BTC) y Ethereum (ETH) negociados en bolsas como Chicago Mercantile Exchange (CME), Deribit, OKEx.

Con la continua penetración de la economía digital, la nueva generación de tecnología de la información representada por la cadena de bloques está acelerando su integración y penetración en la economía real.

El DeFi reciente ya no puede describirse como atractivo, y no es exagerado usar la palabra "loco". Varias monedas relacionadas con DeFi han aumentado tan solo 3 o 5 veces o hasta 7 u 8 veces en los últimos dos meses.

La agencia de calificación Weiss Ratings emitió un documento esta semana en el que afirma que hay tres razones para ser optimista con Bitcoin.