BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%En los más de 10 años desde que salió Bitcoin, con la finalización de la tercera "reducción a la mitad", el término inflación ha aparecido con frecuencia en la comunidad de activos digitales. Más bien, la ausencia de inflación es vista como una garantía de estabilidad. Es un punto interesante, pero también es mayormente cierto. Entonces hablemos de la inflación.

¿Qué es la inflación?

El diccionario dice: "La inflación es la pérdida del poder adquisitivo del dinero que resulta en un aumento general y duradero de los precios". En otras palabras, un paquete de bienes y servicios que vale 100 euros hoy valdrá más después. La inflación no es buena para los consumidores: en igualdad de condiciones, su poder adquisitivo cae mecánicamente.

La inflación es un factor psicológico importante en el consumo. Es precisamente por el temor a que los precios suban mañana que muchos consumidores optan por comprar hoy. Por lo tanto, debe evitarse una caída de los precios ("deflación"), ya que deprimiría el consumo.

La inflación es un impuesto

La inflación es un impuesto anónimo. Es a la vez extremadamente justo, porque todos los agentes económicos se ven afectados por igual, pero también es extremadamente injusto, porque son los trabajadores de bajos ingresos los más afectados, y su poder adquisitivo se reduce sin el correspondiente aumento de ingresos. Pero si la inflación es de hecho un impuesto, ¿es el estado el beneficiario? Sí y no, explique por qué.

La inflación se debe a dos factores

En términos generales, la inflación surge de dos factores principales:

El primero es el crecimiento económico impulsado por la demanda. El principio es bastante simple: la demanda de una mercancía aumenta gradualmente su precio. Durante los períodos de fuerte crecimiento económico, todos los precios suben. Entonces los salarios subirán, ya sea porque la rentabilidad empresarial lo permite, o porque el desempleo cae y el mercado laboral se contrae. Esta es la inflación con la que todos sueñan.

Otra forma de inflación es un aumento en la oferta monetaria. Literalmente, si las reservas de divisas aumentan un 10 % mañana, los precios de los bienes y servicios en la economía también aumentarán mecánicamente un 10 %. Esta inflación es más insidiosa, y sus efectos no siempre son beneficiosos, y puede existir sin crecimiento económico. En este caso, es difícil que los salarios coincidan con los precios, ya que las empresas no ven una demanda constante de sus productos.

Por lo tanto, para comprender la inflación, concéntrese en la oferta monetaria, la cantidad de dinero en circulación. Entonces, ¿cuáles son los pilares de la creación de dinero? es credito Por tanto, hablar de inflación hay que hablar de crédito.

Inflación y Crédito

La política monetaria laxa, es decir, una política que promueve la creación de crédito (como mantener bajas las tasas de interés) es de naturaleza inflacionaria. Es una de las mayores tensiones a las que se enfrentan los consumidores: la abundancia de crédito barato no va de la mano con una baja inflación.

Kyber propone reducir el parámetro de la tarifa de red del 0,2 % al 0,1 %, o aumentar la tarifa de transacción: La comunidad Kyber propone reducir el parámetro de la tarifa de red del 0,2 % al 0,1 %, lo que tiene como objetivo aumentar la liquidez de la red Kyber, pero las tarifas de transacción de la red también pueden aumentar. (Noticias de pitido)[2020/10/5]

El vínculo entre la inflación y el crédito es tan fuerte que los bancos centrales asumen la responsabilidad de mantener la estabilidad de precios.

La Fed y el BCE también comentan a menudo sobre esto: están de acuerdo en que una tasa de inflación saludable debería rondar el 2%. Por lo tanto, el banco central debe dirigir la política monetaria de tal manera que evite efectos negativos: autorizar la creación de dinero (en forma de crédito) para promover el desarrollo económico, evitar la inflación y reducir el poder adquisitivo.

Inflación y transferencia de riqueza

Si la inflación es un impuesto, ¿quién paga el impuesto? El gobierno se beneficia de una inflación modesta (en particular, que diluye la deuda, ver más abajo), pero no es un impuesto en el sentido tradicional (es decir, las autoridades gubernamentales recaudan grandes sumas de dinero). De hecho, la inflación organiza la transferencia de riqueza entre los agentes económicos.

Por un lado están los tenedores de fondos (billetes, monedas, cuentas corrientes, etc.), es decir, cada individuo. Por otro lado están los grandes prestatarios (independientemente de su tipo de deuda, pública o privada). La inflación es una transferencia de los tenedores de fondos a los prestatarios. El primer grupo de riqueza (expresado en unidades monetarias) se deprecia cada año por la inflación. Por la misma razón, el segundo conjunto de deudas también pierde valor cada año debido a la inflación. Pero esta depreciación es algo bueno: si devuelvo 1.000 euros al mes durante 15 años, el poder adquisitivo de esos 1.000 euros disminuirá con el tiempo. A día de hoy, la cuota mensual de 1.000 euros sigue siendo la misma de 1.000 euros, pero tras 15 años de inflación, su poder adquisitivo ya no es el de antes.

En esencia, esta es otra maldición para los consumidores: la alta inflación reduce el poder adquisitivo, pero también aumenta en gran medida la sostenibilidad de su deuda, especialmente en lo que respecta a la deuda que domina en volumen y vencimiento (créditos hipotecarios).

Lo mismo es cierto para los hogares, los países o las empresas: una inflación razonable puede absorber la deuda más rápidamente. Por lo tanto, el banco central está atrapado en un dilema: dejar que la inflación siga su curso y que el gobierno introduzca una política fiscal para diluir la deuda, o luchar activamente contra la inflación para proteger el poder adquisitivo, pero debe controlar estrictamente las tasas de interés.

Inflación y tipos de interés

Entonces, ¿existe una manera fácil de regular la transferencia de riqueza que organiza la inflación en la economía? Tiene que haberlo, y eso es a través de las tasas de interés. Aún con el ejemplo anterior, supongamos que mi préstamo total es de 240 000 euros, el pago mensual es de 1000 euros y la tasa de interés anual es del 5 %. Ahora suponga que mis pagos están ligados a la inflación, lo que significa que los pagos se ajustan cada año según la tasa de inflación. Por ejemplo, si la inflación llega al 2,5 %, pago el 7,5 % anual, que son 1500 euros al mes en lugar de 1000 euros. Esto protege al prestamista, que puede reducir el poder adquisitivo en cualquier momento como compensación.

Una política monetaria sólida también implica controlar el nivel general de las tasas de interés para regular el crédito, la oferta monetaria y, en última instancia, la inflación. Durante períodos de alta inflación, los bancos centrales elevan las tasas de interés, con el efecto inmediato de desacelerar el crédito y aumentar los salarios de los prestamistas. Pero aumentar las tasas de interés y restringir el crédito también puede tener un impacto negativo en la economía, lo que dificulta la financiación de las empresas (y las personas).

Estas observaciones explican por qué muchos préstamos están vinculados a tasas variables. Pero en lugar de tasas de interés variables, los bonos del gobierno usan tasas de interés fijas. En otras palabras, los préstamos del gobierno (tasa fija) son mucho menos resistentes a la inflación que los préstamos a tasa variable, especialmente a largo plazo. Por ejemplo, los préstamos inmobiliarios en Francia son en su mayoría de tasa fija, lo que protege efectivamente al prestatario a expensas de los bancos. En los EE. UU. o el Reino Unido, la hipoteca es una "hipoteca de tasa ajustable (ARM)", lo que significa que el préstamo tiene una tasa de interés ajustable y la institución financiera está protegida de la inflación (al menos hasta cierto punto).

Bretton Woods

Entonces, ¿existe un mundo sin inflación monetaria? De hecho, existió, es decir, durante el período del acuerdo de Bretton Woods (1944-1976). Al final de la Segunda Guerra Mundial, las principales potencias querían un sistema monetario que promoviera la estabilidad y, en particular, evitara la hiperinflación que había ocurrido en la Alemania de entreguerras. El marco de Bretton Woods estipulaba que el tipo de cambio de la moneda estaba vinculado al dólar estadounidense, que estaba vinculado al oro ($ 35 por onza). Este sistema de tipos de cambio fijos vinculados al oro impide la creación descontrolada de dinero por parte del dólar y otras monedas.

En Bretton Woods, los estrictos controles sobre la creación de dinero significaron que la creación de crédito también estaba estrictamente limitada. Las severas restricciones a la creación de crédito provocaron un período de estabilidad sin precedentes.

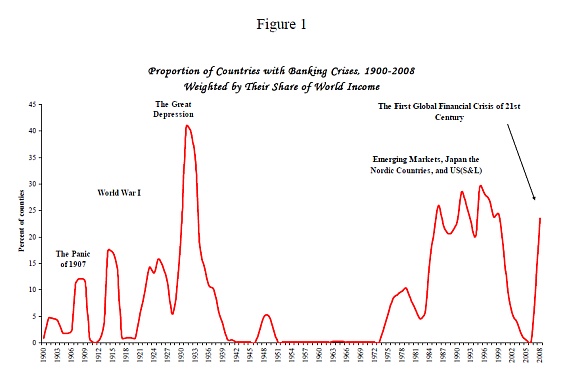

El siguiente gráfico muestra el porcentaje del número de países en estado de crisis financiera entre 1900 y 2008:

Imagen del artículo Crisis bancaria: la amenaza de la igualdad de oportunidades

Claramente, Bretton Woods provocó un período de calma sin precedentes, ni siquiera en un período de paz duradera. De esto se deduce que la creación descontrolada de dinero vinculada al crédito plantea tantos problemas como los que resuelve, están a un solo paso. Después de Bretton Woods, la mayoría de las crisis financieras tienen su origen en una colisión entre una deuda masiva y una actividad económica errática.

Inflación y Activos Digitales

Los protocolos para la mayoría de los activos digitales tienen características de inflación "codificados". Este es el caso de Bitcoin, Ethereum y muchas otras criptomonedas. Este tipo de inflación es una inflación monetaria, es decir, no corresponde a un aumento de precios, sino a la creación de dinero. Dado que ningún banco central regula la cantidad de dinero, no es posible ninguna otra inflación y, por lo tanto, no es posible la creación de crédito con estos acuerdos. Por lo tanto, si desea pedir dinero prestado, debe ver si alguien está dispuesto a prestar sus activos. De manera similar, los bancos comerciales no son aptos para este sistema, porque su función principal en la vida real no es llevar libros, sino crear crédito.

La afirmación de que los activos digitales son a prueba de inflación es absolutamente cierta. Pero esto viene a costa de la falta de crédito. En una economía basada en moneda digital, los consumidores pueden encontrar que la inflación no está ligada a la creación de dinero (aparte de lo que está "codificado" en el protocolo). Es posible que descubran que el banco no cobra comisiones por la cuenta, pero también pueden darse cuenta de que obtener un crédito para comprar una casa es un milagro. En un mundo con una oferta monetaria limitada, obtener crédito equivale a convencer a alguien para que le preste sus ahorros. Todos los prestatarios compiten entre sí por recursos limitados. Además, que no haya inflación monetaria no significa que no haya inflación en absoluto, solo la desaparición del segundo mecanismo inflacionario. Si la moneda digital se puede usar para comprar naranjas, es probable que los fabricantes aumenten el precio de las naranjas ante la fuerte demanda.

Conclusión

Si bien la ausencia de inflación brinda seguridad para que los tenedores tengan su propia moneda, esta afirmación debe complementarse con el hecho de que una economía basada en monedas digitales no se parece en nada a la que tenemos hoy. En ausencia de crédito, la capacidad de endeudamiento de los gobiernos (así como de las empresas y los individuos) se vería severamente erosionada. ¿Qué unidad monetaria es mejor para pedir dinero prestado? ¿auto? ¿fábrica? ¿O un déficit público? ¿Cuál es su precio? ¿Qué tasa de interés se debe pagar para que este partícipe acepte el riesgo crediticio del prestatario?

Estos tipos de economías han existido a lo largo de la historia humana, incluido el período de industrialización. Entonces, teóricamente, no se pueden reproducir. Pero el mundo de hoy está tan sobrecargado de deudas que es difícil imaginar tal retorno.

Tags:

El mercado de criptomonedas y Bitcoin cerraron con fuerza a pesar de los grandes reveses causados por la caída del mercado el Jueves Negro de marzo.BTC, el criptoactivo líder por capitalización de mercado.

Después de experimentar el mercado alcista loco en 2017 y el mercado bajista prolongado en 2018.

El mercado no ha cambiado mucho, Bitcoin continúa fluctuando alrededor de $ 9,150 y la volatilidad es lamentablemente pequeña. Es el tercer día que se rompe la línea MA83 diaria y el MFI continúa cayendo.

En los más de 10 años desde que salió Bitcoin, con la finalización de la tercera "reducción a la mitad", el término inflación ha aparecido con frecuencia en la comunidad de activos digitales. Más bien.

La cadena de bloques se está convirtiendo en un "campo de competencia", y la velocidad y la pasión se están organizando en todo el país.Tras el lanzamiento de políticas relacionadas con blockchain en muchos lugares.

El mercado financiero mundial está experimentando el mayor cambio en casi un siglo. En esta reorganización.

Anoche, el mercado en su conjunto tuvo un pequeño repunte de docenas de puntos, y el rango de choque también ha subido un nivel.