BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%La empresa de inversión encriptada Placeholder publicó un artículo sobre Balancer el 21 de julio, que discutía sus puntos de vista sobre Balancer y ejemplos de la dirección del desarrollo de su fondo de liquidez en el futuro. Nota rítmica: El marcador de posición es un inversor de Balancer y una parte interesada.

La siguiente es la traducción de texto completo de Placeholder. Para facilitar la lectura, BlockBeats ha realizado cambios que no afectan el significado original en la traducción de algunos contenidos.

Durante el año pasado, los protocolos de liquidez agregada (también conocidos como protocolos de creación de mercado automatizados o AMM) han llegado a dominar el mercado de DeFi. Este tipo de acuerdo no proporciona activos de acuerdo con el volumen del pedido, sino que opta por proporcionar activos de acuerdo con la curva del algoritmo. A pesar de su impresionante liquidez y crecimiento comercial, las herramientas de gestión de activos de primera generación siguen siendo relativamente inelásticas. Para dar cabida a más usuarios y estrategias, los AMM tendrán que evolucionar para proporcionar flexibilidad y profundidad, que es lo que busca Balancer en la creación de fondos de liquidez programables y personalizables.

Balancer es un nuevo tipo de primitivo financiero que integra la gestión de activos y las transacciones descentralizadas.

Para los inversores, Balancer actualmente proporciona gestión de índices de criptoactivos (cuando los comerciantes adquieren activos del grupo, si la composición del grupo se desvía de su peso objetivo, se alienta a los arbitrajistas a ajustar el peso nuevamente al objetivo. De esta manera, los inversores pueden asegurarse de que su cartera siempre se mantenga en un porcentaje deseado del valor de la cartera sin ningún reequilibrio). En lugar de pagar una tarifa al administrador de la cartera, los inversores aportan activos al conjunto de Balancer (durante el proceso de reequilibrio, los proveedores de liquidez pierden algo de valor debido al arbitraje y las tarifas de transacción se utilizan para compensar estas pérdidas) para ganar tarifas.

Para los comerciantes, Balancer es un centro de negociación sin licencia y sin custodia con precios competitivos y tarifas de transacción que aumentan los rendimientos para los depositantes de activos. Si usa la analogía del campo financiero tradicional, esto es como juntar la gestión de activos de Fidelity y la bolsa Nasdaq (NASDAQ), y transferir las ganancias comerciales de Nasdaq a los tenedores de activos ricos y actualizados.

Este efecto proporciona un poderoso mecanismo de refuerzo que impulsa el tamaño cada vez mayor de los fondos de liquidez. Con esta configuración, Balancer mantiene su liquidez extremadamente fuerte y el menor impacto que tiene en los usuarios cuando transfieren activos. Con la reducción del deslizamiento de activos clave (Deslizamiento, en la transacción, cuando el precio de la transacción es diferente de la cotización inicial, habrá un deslizamiento, el deslizamiento se puede dividir en deslizamiento positivo y deslizamiento negativo), el Posicionamiento propio de Balancer atrae más comerciantes a medida que se convierte en un lugar más competitivo. Desde una perspectiva simbiótica, la actividad comercial impulsa la creación de valor a largo plazo para los depositantes de activos. Entonces la piscina está motivada para expandirse, crecer, expandirse y volver a crecer.

Aunque solo se estableció hace 4 meses, Balancer ya ofrece precios muy competitivos para muchos criptoactivos populares, como MKR, REP, LEND, mUSD, etc. Por ejemplo, un grupo de Balancer con activos por valor de 13 millones de dólares estadounidenses se compone de 60 % MKR y 40 % ETH. Para los usuarios que desean reducir el deslizamiento de transacciones MKR, ya sea una plataforma descentralizada o una plataforma centralizada, Balancer es uno de los la mayoría de los lugares móviles.

Conviértase en un proveedor y administrador de liquidez en Balancer

Balancer permite a los proveedores (comúnmente denominados "proveedores de liquidez" (abreviatura en inglés: LP)) depositar activos en sus propios términos. Los LP pueden contribuir a los grupos de Balancer existentes o crear sus propios grupos de Balancer.

Durante este proceso, los Proveedores de Liquidez (LP) pueden elegir lo que prefieran:

asignación de activos (cualquier ERC-20);

Peso del grupo (%);

Comisiones por transacción.

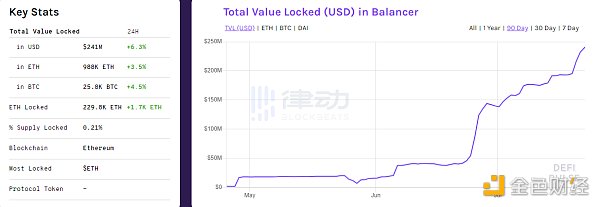

Esta flexibilidad ha hecho que Balancer sea un terreno fértil para la experimentación, mientras que ha acumulado un grupo de liquidez masivo ($ 240 millones y sigue creciendo).

Balancer está destinado a ser propiedad y ser administrado por sus usuarios. Como parte de este compromiso, Balancer distribuye BAL a proveedores de liquidez activos, y los derechos de voto se transfieren a estos proveedores de liquidez (titulares de monedas) a lo largo del tiempo. BAL también se puede comprar en el mercado abierto, y su lugar más líquido debe ser el propio grupo de Balancer, y los poseedores de fichas tienen derecho a decidir el futuro de Balancer y cómo usar BAL con el tiempo.

Actualmente, Balancer emite 145 000 BAL a proveedores de liquidez cada semana, lo que promueve el rápido crecimiento de Balancer. Este método es similar a las recompensas de minería de Bitcoin. Bitcoin mismo se usa para recompensar a los mineros y alentarlos a proteger la seguridad de la red. A largo plazo, anticipamos que BAL necesitará encontrar un modelo de captura de valor cíclico para utilizar la red de manera sostenible a lo largo del tiempo.

Los tenedores también determinarán el suministro final de BAL, aunque el suministro total actual es de 100 millones de BAL, pero este límite puede cambiarse en el futuro si se requiere. El suministro actual es de alrededor de 35 millones, y el suministro semanal emitido a los proveedores de liquidez seguirá aumentando con el tiempo.

Imaginando el futuro de Balancer

El crecimiento de Balancer hasta ahora solo ha arañado la superficie del potencial de los fondos de liquidez dinámicos. Para aquellos que piensan que los grupos de 8 activos no son suficientes, Balancer permite controlar y actualizar los parámetros del grupo a través de contratos inteligentes, individuos u organizaciones como DAO. Esto abarca una gama considerable de programabilidad.

Algunos ejemplos de tipos de grupos que puede contener un grupo de Balancer:

1. Un fondo de liquidez que aumenta simultáneamente la liquidez y la participación hipotecaria;

2. Los pools de flujo de fondos administrados por la comunidad, como los pools de USD++ en PieDAO, ajustarán regularmente las ponderaciones para respaldar los pools de fondos de baja volatilidad;

2. Grupos de reinversión (grupo de liquidez extensible) que pueden convertir activos que vencen, como bonos, en tokens permanentes;

3. Se puede programar para copiar el pool de capital de los derivados financieros. Por ejemplo, los usuarios pueden tener acciones de proveedores de liquidez, cuyos rendimientos son similares a las opciones;

4. Un grupo inicial de liquidez que permite al equipo generar liquidez temprana con muy poco capital inicial, mientras reduce gradualmente la pérdida de activos y la exposición al riesgo. Esto puede usarse para emitir activos primarios y, si ya existe un mercado secundario, mejorar la liquidez del mercado secundario;

5. Durante el período de fuerte demanda de liquidez (como el gran mercado 3.12), el grupo de precios de hora punta que aumenta la tarifa. Esto atrae más liquidez al grupo de precios máximos, ya que es más rentable que el grupo de tarifa plana. A su vez, esto permite un mejor comercio, menor deslizamiento porque ahora hay más liquidez.

En Placeholder, creemos que los protocolos abiertos formarán la base de un sistema financiero superior y, con este fin, invertimos en protocolos de extracción mínima pero altamente defendibles y aplicaciones además de estos protocolos. Este modelo reduce los costos para los proveedores de servicios y admite relaciones selectivas entre usuarios y aplicaciones. Balancer es un gran ejemplo de un protocolo sólido en este paradigma, y esperamos que surjan más aplicaciones creativas además de este protocolo, atrayendo nuevos fondos y liquidez a Balancer.

Si bien la escalabilidad de Balancer nos atrajo de inmediato, fue el talento y la autenticidad de su equipo central lo que nos atrajo. Fernando, un veterano de la comunidad Maker, concibió las matemáticas detrás de Balancer; contrató a Nikolai de MakerDAO para que lo ayudara a construirlo, y luego a Mike McDonald (creador de mkr.tools).

Dirección original: https://www.placeholder.vc/blog/2020/7/20/balancer-thesis

Tags:

No hace mucho se resolvió el hackeo a gran escala de cuentas de Twitter que conmocionó al mundo.El 15 de julio de 2020.

Según el mercado de Huobi, BTC abrió un canal alcista en la madrugada de esta mañana y subió levemente, alcanzó un pico de 9230 en la mañana y luego comenzó a cotizar lateralmente.Razonable.

El 23 de julio, Jing Xiandong, presidente de Ant Group.

La empresa de inversión encriptada Placeholder publicó un artículo sobre Balancer el 21 de julio.

Según China News Network, de acuerdo con el comando unificado y el despliegue del Ministerio de Seguridad Pública.

El indicador Hash Ribbons es para mostrar la tendencia de cambio de la tasa de hash de Bitcoin y la salud del ecosistema minero de Bitcoin mediante la cuantificación de la tasa de crecimiento relativa de la tasa de ha.

La 3ra Cumbre Asia Blockchain se llevará a cabo del 15 al 19 de julio de 2020. Los profesionales de las principales empresas emergentes de la industria, las empresas de inversión.