BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Bancor es el primer proyecto DEX que practica el modelo AMM, pero el primer proyecto que realmente ha tenido éxito en la práctica es Uniswap. En la actualidad, el campo más importante de DeFi es DEX, y el modelo más popular en DEX es el modelo AMM, que es el modelo automático de creación de mercado.

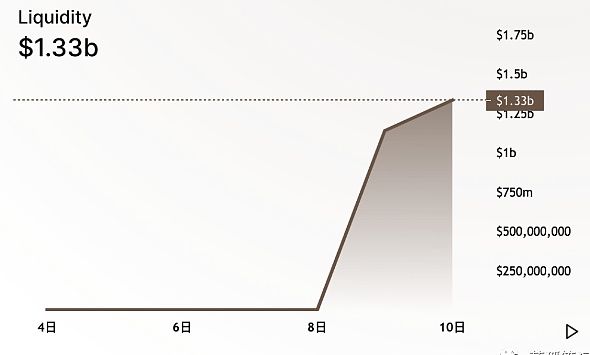

Ayer, la migración de liquidez de Sushiswap se realizó con éxito, apalancó con éxito más del 70% de la liquidez de Uniswap y se convirtió en el DEX más líquido en la actualidad. Su liquidez actual ha alcanzado los 1.330 millones de dólares estadounidenses, y solo ha nacido durante dos semanas, y la liquidez de Uniswap es ahora menos del 35% de la de Sushiswap. Uniswap cayó instantáneamente del DEX más líquido al segundo lugar en solo dos semanas. Este es el "Juego de tronos" del mundo criptográfico.

(La liquidez de Uniswap cayó más del 70% en un día, y la mayor parte migró a Sushiswap)

(La liquidez de Sushiswap supera los US$1.300 millones, 2,8 veces la de Uniswap actual)

Estas prácticas demuestran plenamente que Uniswap no presta suficiente atención al sistema económico simbólico y al desarrollo de la comunidad. Durante las dos semanas en que Sushiswap llevó a cabo el "ataque de migración de liquidez" con bombos y platillos, no tomó ninguna contramedida.

Esto deja una gran oportunidad para otros intercambios. Esto también muestra que el DeFi DEX actual todavía se encuentra en su etapa inicial, y no hay un foso absolutamente irrompible. También hay oportunidades para varios intercambios más adelante. Incluso el foso de Sushiswap, que acaba de ascender a la liquidez número uno de DEX, no es irrompible. Debido a que otros Swap pueden usar estrategias similares para lidiar con SushiSwap, se puede decir que SushiSwap acaba de abrir el preludio de la guerra DEX.

Para construir un foso en DEX, es necesario movilizar el poder de la comunidad en la mayor medida posible, y es necesario diseñar un sistema de incentivos económicos que tenga en cuenta tanto el crecimiento rápido a corto plazo como el desarrollo sostenible a largo plazo. , ambos indispensables. Prestaremos atención a más swaps en el futuro. Hoy estamos hablando de la exploración de DEX por parte de Miniswap.

*Lanzamiento inicial de Miniswap

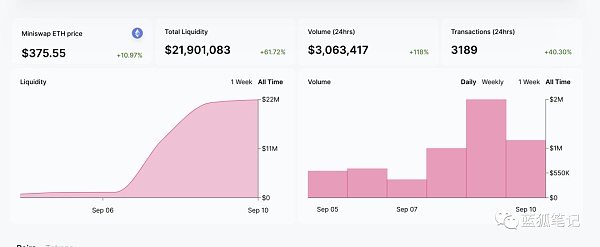

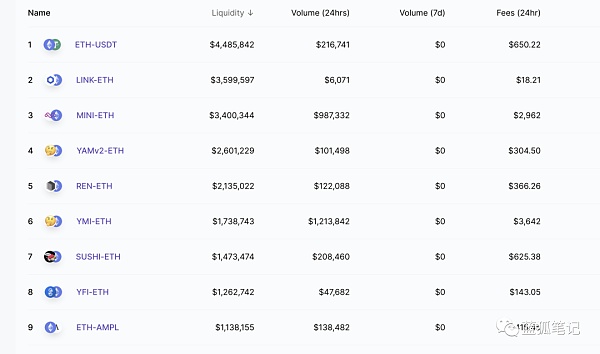

Como modelo AMM, Miniswap es similar al modelo automático de creación de mercado de Uniswap. En la actualidad, Miniswap acaba de ser lanzado durante dos días, con una liquidez de más de 20 millones de dólares estadounidenses y un volumen de transacciones de más de 2 millones de dólares estadounidenses. Entre ellos, hay 9 token pools con una liquidez de más de 1 millón de dólares EE. UU. Los principales token pools son ETH/USDT, MINI/ETH, LINK/ETH, YAMv2/ETH, etc., que tienen un buen comienzo en frío. Esto significa que el deslizamiento comercial para estos pares de fichas no sería demasiado alto si no fuera por intercambios masivos.

(Liquidez en Miniswap supera los $20 millones en dos días)

(Hay 9 token pools con más de USD 1 millón en liquidez en Miniswap)

*¿Cuál es la diferencia entre Miniswap y Uniswap?

La mayor diferencia entre Miniswap y Uniswap es su mecanismo de incentivo simbólico. En el ecosistema Miniswap, hay tres participantes importantes. Uno son los proveedores de liquidez, el otro son los comerciantes y el tercero son los poseedores de fichas. Los tres tienen incentivos de interés en Miniswap.

Primero echemos un vistazo, ¿cómo trata Miniswap a los proveedores de liquidez de manera diferente a Uniswap?

-Incentivos a proveedores de liquidez en Miniswap

Al igual que Uniswap, los proveedores de liquidez deben depositar dos tokens en el conjunto de tokens, como ETH/SUSHI. Cuando el usuario deposita 10ETH, según el precio actual, el usuario debe depositar 1190,66 sushi al mismo tiempo.

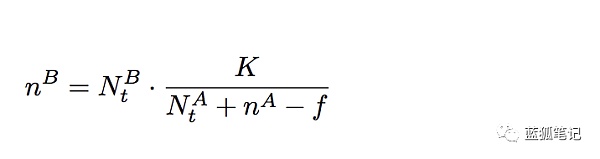

Después de que haya dos tipos de tokens en el grupo de tokens, los comerciantes pueden intercambiarlos. Por ejemplo, un usuario usa el token A para intercambiar el token B, donde f es la tarifa de transacción, N^A es la cantidad de tokens que el comerciante intenta comprar y N^B es la cantidad de tokens que el comerciante ha obtenido.

Luego, el comerciante obtendrá la cantidad de token B calculada de acuerdo con la siguiente fórmula:

(Número de tokens de Miniswap que se pueden intercambiar, Fuente: Libro Blanco de Miniswap)

La mayor diferencia entre MiniSwap y Uniswap es que proporciona incentivos para los proveedores de liquidez con el token MINI. En la actualidad, existe un límite de 500 000 tokens MINI por día para que los proveedores de liquidez extraigan Según el precio de mercado actual de MINI, actualmente hay 90 000 dólares estadounidenses por día que pueden capturar los proveedores de liquidez.

Además, los proveedores de liquidez de Miniswap también pueden capturar tarifas de transacción, y las tarifas de transacción se determinan de acuerdo con la proporción proporcionada por los usuarios para el grupo de liquidez.

-Incentivos para comerciantes

En la ecología DEX, además de los proveedores de liquidez, los comerciantes también son participantes importantes en la ecología. Para formar un ciclo positivo, Miniswap también introdujo un mecanismo de incentivos para los comerciantes. Esto es algo que Uniswap aún no tiene.

Específicamente, después de operar en Miniswap, los comerciantes deben pagar un cierto porcentaje de las tarifas de manejo. Sin embargo, de acuerdo con el monto de la tarifa de manejo del usuario, Miniswap devolverá el token MINI del usuario. En otras palabras, en Miniswap, no solo los proveedores de liquidez tienen beneficios mineros, sino que los comerciantes también tienen beneficios mineros.

Esto conduce a atraer suficiente liquidez en la etapa inicial del proyecto, lo cual es muy importante para formar un ciclo positivo de transacciones. Solo los proveedores de liquidez, sin comerciantes, no se pueden generar las tarifas y beneficios del protocolo. Al proporcionar incentivos simbólicos para los primeros comerciantes, el problema del arranque en frío de los comerciantes se puede resolver hasta cierto punto.

En la actualidad, los ingresos mineros de transacciones diarias de Miniswap son los mismos que el nivel de incentivo de ingresos mineros diarios del proveedor de liquidez, que es el límite superior de 500 000 tokens MINI. Es decir, según el precio actual, hay un tope de recompensa de token de aproximadamente $90,000 por día.

-Incentivos para poseedores de fichas

Además de los proveedores de liquidez y los comerciantes, los poseedores de fichas también pueden alinearse con los intereses a largo plazo del protocolo. Todos los poseedores de fichas MINI pueden recibir dividendos irregulares. Esta es también una de las mayores diferencias con Uniswap. En Uniswap, los proveedores de liquidez son más como mercenarios.Después de que los usuarios proporcionan liquidez y obtienen ingresos por comisiones, una vez que se retiran de la liquidez, no tienen nada que ver con el acuerdo. En otras palabras, los beneficios a largo plazo del protocolo tienen poco que ver con los propios proveedores de liquidez, pero con los incentivos de los tokens del protocolo, los proveedores de liquidez tienen la oportunidad de capturar los beneficios a largo plazo del protocolo. Uno de los rendimientos de estos ingresos es que el valor de los tokens aumenta con el aumento del tamaño de la transacción y que también se pueden obtener dividendos adicionales.

En la actualidad, el método de distribución de dividendos de Miniswap es que el contrato Miniswap escaneará la cantidad de tokens MINI en cada billetera en la cadena Ethereum y, al mismo tiempo, distribuirá dividendos irregularmente de acuerdo con la proporción de la cantidad de tokens MINI en el billetera del usuario a los tokens MINI en circulación.

Entonces, ¿de dónde viene el dinero de los dividendos?

En primer lugar, se puede generar una tarifa de manejo del 0,3% en las transacciones de Miniswap, y la tarifa de manejo se utilizará para comprar tokens MINI. De estos tokens MINI comprados, el 50 % se devolverá a los titulares de tokens MINI, que es la fuente de los dividendos. El 50 % restante de los tokens MINI se destruirá. Dado que la oferta total de MIN es de mil millones, significa que MINI sigue siendo una ficha deflacionaria.

En última instancia, el valor de MINI depende principalmente de las tarifas de transacción de su plataforma. La tarifa de manejo depende principalmente de la escala de volumen de transacciones del acuerdo. Cuanto mayor sea el volumen de transacciones, mayor será la tarifa de manejo. Cuanto mayor sea la tarifa de tramitación, mayor será la compra de MINI, lo que respalda su valor.

Para promover el aumento de su escala de transacciones, en primer lugar, debe haber una mejor experiencia de usuario, especialmente en términos de deslizamiento de transacciones. Para tener un deslizamiento de transacciones bajo, los proveedores de liquidez deben proporcionar más liquidez. Y con un menor deslizamiento de transacciones, los comerciantes están más dispuestos a operar en Miniswap. Además, lo más importante para guiar el aumento en el volumen de transacciones es satisfacer las necesidades de transacciones de tokens del usuario. Si se pueden extraer y lanzar algunos tokens de alta calidad lo antes posible, también tendrán la oportunidad de aumentar la escala de transacciones.

Al final, qué tan alto puede llegar Miniswap depende principalmente de la profundidad de la participación activa de los comerciantes, proveedores de liquidez y tenedores de divisas.

Miniswap actualmente está basado en DEX y, a juzgar por su hoja de ruta, también está tratando de admitir varios productos financieros descentralizados. En el futuro, hay planes para introducir opciones estadounidenses, productos de seguros de opciones estadounidenses y, finalmente, transacciones DEX de cadena cruzada.

En el futuro, cuando un usuario compre una cierta cantidad de derechos de opción en Miniswap, el sistema determinará la ganancia o pérdida del usuario en función de las condiciones del mercado. Los productos de opciones permiten a los usuarios comprar o vender activos a un precio predeterminado a más tardar en un momento acordado. El precio predeterminado es el precio de ejercicio y el tiempo acordado es el ciclo de ejercicio. Las opciones también tienen un precio de opción, que es la diferencia entre el precio de ejercicio y el precio actual. Para una opción de compra, su valor depende principalmente del valor del precio base menos el precio de ejercicio. El valor de una opción de venta se calcula restando el precio subyacente del precio de ejercicio. Además, cuando los usuarios compran opciones, también pueden optar por comprar un seguro de opciones. En algunos casos, cuando los usuarios compran opciones y sufren pérdidas, el seguro de opciones puede otorgar a los usuarios una cierta cantidad de compensación.

Finalmente, Miniswap planea realizar transacciones entre cadenas después de que sus productos maduren e introducir tecnologías como Cosmos y protocolos de intercambio atómico para realizar transacciones punto a punto entre cadenas.

La batalla de dos semanas de "apalancamiento de liquidez" de Sushiswap contra Uniswap inicialmente tuvo éxito. Esta práctica muestra que el patrón de DEX está lejos del final.

A continuación, Uniswap puede contraatacar, como lanzar mejores productos y lanzar un mecanismo de incentivos para tokens. Varios otros swaps atraerán gradualmente la atención de todos. En este proceso, definitivamente habrá una batalla por la minería de liquidez. ¿Quién puede tener un mejor diseño de mecanismo y mejores ingresos sostenibles en el proceso de minería de liquidez? Entonces, al final, quien sea probable para tomar la delantera en la competencia DEX.

En otro nivel, dado que al final existe un cierto equilibrio de poder entre varios DEX, es imposible que solo queden uno o dos DEX. Porque los diferentes swaps tienen sus propios puntos de beneficio, sus propias bases y sus propias ventajas en determinados puntos.

Sin embargo, aunque DEX puede estar disperso, al final, habrá unas pocas empresas que reúnan la mayor liquidez y volumen de negociación, lo que está relacionado con el modelo de captura de valor de DEX en sí. No importa cuántos tokens emita DEX, cómo distribuir tokens, ya sea para distribuirlos a instituciones o a la comunidad, su valor se basa en la escala de transacción, cuanto mayor sea la escala de transacción, más tarifas capturadas. Cuando se capturan más tarifas, eventualmente se transmitirá al valor del token. Quienquiera que tome la iniciativa en la formación de un ciclo positivo sostenible tomará la verdadera iniciativa.

¿Cómo formar un ciclo positivo? Al principio, debe haber suficientes ingresos atractivos para dar a los proveedores de liquidez y a los comerciantes ciertos incentivos de token, y el precio del token en sí también juega un papel importante en el proceso de arranque en frío, lo que estimulará a los proveedores de mayor liquidez. Involucrarse con los comerciantes para promover el desarrollo del impulso a corto plazo.

Lo que debe prestarse especial atención aquí es que en la batalla DEX, es necesario iterar rápidamente y adoptar incentivos a corto y largo plazo, no solo incentivos de desarrollo sostenible a largo plazo, sino también incentivos de promoción rápida a corto plazo. Una vez que la energía potencial de DEX esté alta, habrá un ímpetu natural. Además, debido a que el mercado está cambiando demasiado rápido, es necesario iterar el mecanismo en cualquier momento y trabajar con la comunidad para avanzar rápidamente Estas son las principales inspiraciones para el grupo del proyecto y la comunidad de la batalla actual de DEX.

La batalla de DEX está lejos de terminar. ¡Esperamos que Miniswap y otros intercambios diversos exploren el desarrollo sostenible de DEX!

Tags:

En el discurso de los medios populares, el lavado de dinero ciertamente tiene un lugar en una de las asociaciones más evocadoras que vienen con la mención de las criptomonedas.Pero esto no es cierto. El último informe.

Puntos clave de este problema: *AAX Mission Center se lanzó recientemente.

En la actualidad, las tecnologías emergentes como big data, computación en la nube, Internet de las cosas, inteligencia artificial y blockchain están emergiendo constantemente.

Bancor es el primer proyecto DEX que practica el modelo AMM, pero el primer proyecto que realmente ha tenido éxito en la práctica es Uniswap. En la actualidad, el campo más importante de DeFi es DEX.

Golden Weekly es una columna de resumen semanal de la industria de blockchain lanzada por Golden Finance, que cubre noticias clave, datos de mercado y contratos, información minera, dinámica de proyectos.

En los últimos meses, DeFi (finanzas descentralizadas) se ha disparado. Según las estadísticas del 31 de agosto, los precios de los activos cifrados de DeFi aumentaron en un promedio de 42,9 %, 56 %, 60,5 % y 168.

La inversión es arriesgada y debe tener cuidado al ingresar al mercado. Gold solo proporciona información y no hace ninguna sugerencia Lectores.