BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%En los últimos días, ha habido muchos rumores en Crypto Twitter sobre el estado de la garantía de Maker.

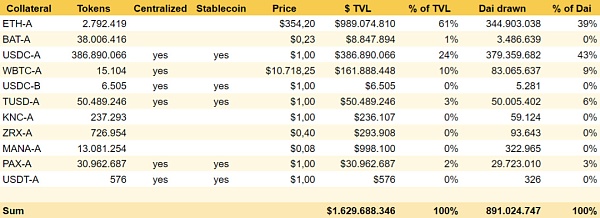

Algunos usuarios señalaron que el 40% de la garantía en Maker ahora son proyectos de pagarés, no productos digitales como ETH. Estos son activos centralizados.

Los activos en cuestión que se han vuelto cada vez más populares son USDC ($387 millones), WBTC ($162 millones), TUSD ($50 millones) y PAX ($31 millones). Estos pagarés emitidos en Ethereum representan dólares del Banco de América o bitcoins de custodia de BitGo.

Instantánea: 25.09, 2020, 21:00 UTC

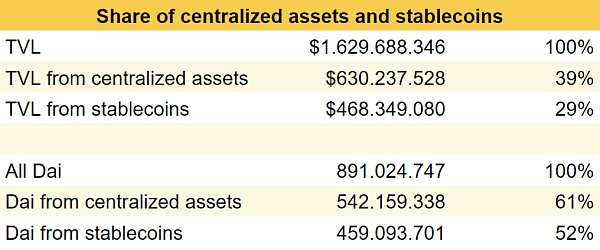

Sin embargo, esta cifra subestima la gravedad de la situación. Si bien la garantía centralizada representa el 40% de la garantía, no todas las garantías están igualmente garantizadas. Esta relación determina cuánto DAI puede obtener por cada $ 1 de garantía. Si bien necesitan $150 en ETH o WBTC para generar 100 DAI, solo necesitan $101 en monedas estables para generar los mismos 100 DAI.

Por lo tanto, el 61 % de todo el DAI está respaldado por estos activos centralizados, y el 52 % de todo el DAI proviene únicamente de monedas estables centralizadas.

Los futuros de S&P subieron al 1 % y los futuros del Nasdaq subieron al 1,8 %: el mercado mostró que los futuros de acciones estadounidenses subieron, los futuros del S&P subieron al 1 % y los futuros del Nasdaq subieron al 1,8 %. [2021/3/9 18:28:41]

El desarrollo de DAI depende en parte del apoyo de administradores de activos centralizados. Por ejemplo, Circle podría congelar todos los USDC en Maker (pero no un solo CDP), en cuyo caso el sistema acuñaría más MKR para cubrir el déficit. En este artículo, explicamos por qué todavía tiene sentido permitir las monedas estables, pero por qué es casi seguro que sea temporal.

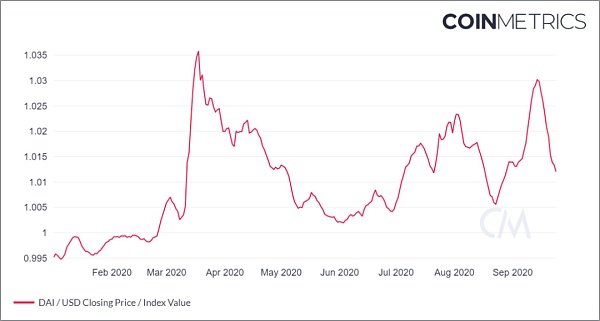

MakerDAO es un mecanismo de crédito sin permiso que permite a los usuarios generar DAI, el token de deuda, contra varias formas de garantía. También fijó el precio del token en $ 1,00, una tarea que les ha resultado difícil en los últimos meses.

Fuente: coinmetrics.io, promedio móvil de 7 días

Al igual que otros activos, el precio de DAI es el resultado de la oferta y la demanda. Cuando se cotiza por encima de $1,00, hay más demanda para mantener el token (DAI largo) que para crearlo y venderlo desde un CDP (DAI corto).

Hay dos razones para la explosión de la demanda: la aplicación de DAI en la minería de liquidez y la demanda general de activos estables en tiempos de incertidumbre global.

Es esta continua desviación de la relación oferta-demanda lo que ha empujado a Maker a un rincón. Desde un alto punto de vista, existen tres mecanismos para estabilizar la moneda.

Política de tipos de interés

Operaciones de Mercado Abierto

Política de garantías

Hemos analizado estos tres esquemas con más detalle en artículos anteriores.

La esencia es que Maker ha llegado a sus propios límites en lo que respecta a la política de tipos de interés (no están dispuestos a bajar los tipos de interés por debajo de cero, lo que equivale a que los largos paguen los cortos). También son reacios a participar en cualquier operación de mercado abierto, presumiblemente debido a preocupaciones regulatorias.

Por lo tanto, la única herramienta que les queda en su caja de herramientas es la política de garantías. Para aumentar la oferta de DAI, Maker debe lograr un equilibrio entre aumentar la garantía para la seguridad del sistema y la garantía que los usuarios quieren pedir prestada. Están agregando activamente más formas de garantía sin confianza, pero antes del reciente auge de DeFi, ha habido pocos activos de garantía de alta calidad (LCR, COMP y LINK próximamente).

Por lo tanto, sin un debido proceso más rápido y tipos de garantías más confiables en Ethereum, la única forma de satisfacer la demanda explosiva de DAI es permitir que los activos centralizados, especialmente las monedas estables, ingresen al sistema.

Su adición crea una fantástica oportunidad de arbitraje para los comerciantes. Por ejemplo, puede obtener 100 000 DAI con 101 000 USDC, porque la tasa de garantía es del 101 %. Si DAI se cotiza a $ 1.02, puede vender esos 100,000 DAI por $ 102,000 en USDC, un ciclo de arbitraje a corto plazo.

No solo ganó $ 1,000 en un instante en la transacción aquí, sino que también retuvo la opción de que si DAI alguna vez cotizaba por debajo de $ 1.01, podría volver a comprar $ 101,000 de USDC en el CDP para obtener una ganancia.

Hay tres revelaciones:

Este arbitraje explica bien el aumento de la proporción de monedas estables en Maker.

Siempre que el índice de garantía de la moneda estable alcance el 101 %, el DAI nunca podrá superar los $1,01. En cualquier momento por encima de este precio, los arbitrajistas convertirán más DAI y lo venderán con una ganancia instantánea, lo que hará que el precio baje.

Cuando DAI regrese a la oferta y la demanda, las monedas estables desaparecerán naturalmente del sistema.

Este último punto puede requerir alguna lectura. Cuando DAI vuelve a $ 1,00, los arbitrajistas tienen dos incentivos para deshacer las posiciones de las monedas estables. Primero, debido a las tarifas que cobra la biblioteca de monedas estables (actualmente 4%). En segundo lugar, volverán a comprar la garantía con DAI ahora más barato.

DAI puede volver a $ 1.00, y si es porque hay menos demanda para mantenerlo, entonces, naturalmente, seguirá la oferta. Recuerde, DAI es deuda tokenizada, creada por CDP. Entonces, cuando los arbitrajistas abandonan el mercado, DAI debe ser destruido en el proceso. Además, la demanda de acuñación de DAI también puede aumentar, en este momento, se necesita crear más oferta para satisfacer la demanda del mercado.

Entre ellos, estoy muy preocupado por el próximo lanzamiento de la bóveda YETH v2 de Yearn, que genera DAI a partir de garantías ETH para la minería líquida de CRV en Curve. Si la bóveda v1 es una indicación, esto podría generar cientos de millones de DAI.

Hasu Autor

Li Hanbo Traducción

Olivia Editora

Tags:

1. Los activos DeFi se desplomaron un 25% en un solo día ¿Es hora de exprimir la burbuja?La burbuja de las finanzas descentralizadas (DeFi) se está reduciendo Según un informe de la empresa de análisis de datos del me.

La red Filecoin es una red descentralizada, es decir, no hay un soberano para supervisar todo el sistema.

Ayer, el fundador de YFI, Andre Cronje, publicó un nuevo artículo "Economía de cifrado, liquidez permanente y compensación de pérdida de impermanencia”.

En los últimos días, ha habido muchos rumores en Crypto Twitter sobre el estado de la garantía de Maker.Algunos usuarios señalaron que el 40% de la garantía en Maker ahora son proyectos de pagarés.

Desde principios de este año, Beijing ha innovado continuamente la gestión administrativa y los métodos de servicio.

En septiembre, DeFi todavía atrajo la mayor parte de la atención de la industria. En contraste, el progreso general de las monedas anónimas parece ser estable.

El artículo es aportado por Chen Datou, un verdadero perro de apuestas de VBbit, y sus comentarios solo representan sus puntos de vista personales.