BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Los creadores de mercado automatizados (AMM) son un concepto relativamente nuevo, impulsado en gran medida por Uniswap. La mayoría de las discusiones sobre las compensaciones de AMM generalmente vienen en dos sabores, el primero de comerciantes experimentados que no pueden superar las ineficiencias creadas por el intercambio de fondos de AMM, y el segundo de la multitud de nativos criptográficos que intentan persuadir a otros para que adopten aplicaciones financieras descentralizadas y prediquen. esa liquidez perezosa se comerá el mundo. Como ex comerciante algorítmico, ciertamente suscribo el primer argumento y he estado dando vueltas sobre el tema. La respuesta, sin embargo, está naturalmente en algún punto intermedio, y es una discusión sobre las compensaciones de escalabilidad de la estrategia central.

Libro de pedidos de AMM VS

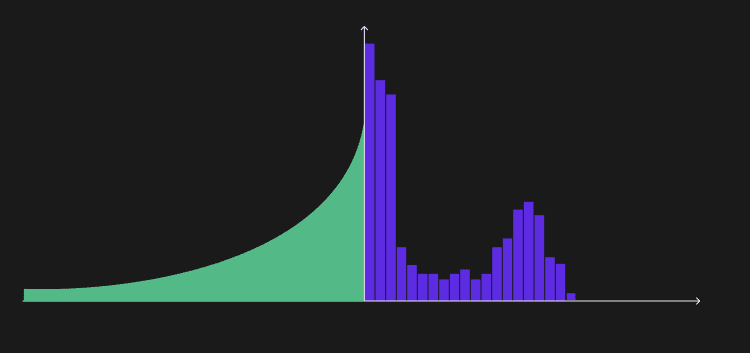

Imagine que tiene cierta experiencia en el comercio y decide iniciar un robot de creación de mercado. El objetivo de un creador de mercado es simple: comprar barato y vender caro, y luego ganar la diferencia. Suena muy simple, publique una mejor orden de compra y luego publique una mejor orden de venta, su orden de compra se completa, el precio fluctúa y luego alguien llena su orden de venta, obtiene la diferencia de precio. Y la realidad es más sombría, en primer lugar, debe considerar las tarifas de creación de mercado, definitivamente pagará la tarifa con un volumen de transacciones más pequeño y, además, de alguna manera dejará un gran inventario de activos que deben comprarse y venderse. , ahora El valor del inventario se ha reducido en un 10 %, lo que hace que pierda cualquier ganancia que haya obtenido en el margen. El inventario es la clave aquí, en el centro de cualquier actividad de creación de mercado está la gestión de inventario, ¿cuánto tiempo mantiene su inventario? Para hacer esto se requiere una combinación de modelado potente y técnicas avanzadas de gestión. Los llamados robots creadores de mercado no son del tipo de "simplemente abre y suelta sin monitorear". Hacerlo pondrá en riesgo tus fondos, ocurrirán eventos de seguimiento y el costo será alto. Los estrictos requisitos de creación de mercado se reflejan en el volumen de negociación de los creadores de mercado, y el volumen se distribuye en una ley de potencia pronunciada. Hay relativamente pocos creadores de mercado más grandes en los intercambios de criptomonedas centralizados y las finanzas tradicionales, y dominan el mercado.

El desarrollador de soluciones de pago de cadena de bloques GreenBox POS se presenta para cotizar en Nasdaq: El desarrollador de soluciones de pago de cadena de bloques GreenBox POS se presentó ante la SEC el viernes para una oferta pública inicial (IPO), con la esperanza de cotizar en el mercado de capitales de NASDAQ, cotizando bajo el símbolo GBOX, la recaudación de fondos el objetivo es de hasta 46 millones de dólares estadounidenses. Kingswood Capital Markets actuará como único corredor de libros. Las acciones de la empresa se cotizan actualmente en los mercados OTC con el símbolo GRBX. [2021/1/30 14:24:41]

Los creadores de mercado exitosos tienen dos características únicas: Primero, tienen índices de Sharpe altos. Las métricas como las proporciones de Sharpe o Sortino generalmente no se enfatizan en las criptomonedas, principalmente porque mantener criptografía elimina cualquier proporción de Sharpe, sin importar cuántos 10 se capturen. Pero a pesar de las suposiciones subyacentes del modelo, las estrategias con índices de Sharpe altos son buenas porque pueden explotar umbrales de riesgo casi arbitrarios. En las finanzas tradicionales, una infraestructura de riesgo del tipo descrito en nuestro artículo anterior brinda a los buenos creadores de mercado increíbles líneas de crédito y acceso al apalancamiento precisamente por las características de rendimiento de las estrategias que ejecutan. Una segunda característica clave de estas estrategias es que tienen una escala limitada. La mayoría de estas empresas solo administran su propio dinero, porque en realidad no obtienen nada de la obtención de capital, sino que diluyen su propio ROI. Mucha gente cree que una ley básica de las finanzas cuantitativas es que el Sharpe de una estrategia se correlaciona estrecha y negativamente con su tamaño. Vale la pena señalar que Numerai es un intento radical de romper esta ley, pero hasta ahora, esta ley ha sido básicamente cierta en el mercado de capitales. En resumen, la relación Sharpe de Citadel es una oportunidad para Uniswap.

Dicho esto, la compensación de AMM es una cuestión de escalabilidad de políticas. Los AMM nunca competirán con el dinamismo y el dominio de datos de los bots creadores de mercado, pero los beneficios de la escalabilidad son innegables. Al encerrar a los proveedores de liquidez en exactamente la misma estrategia, los AMM brindan un campo de juego más nivelado para los proveedores de liquidez. El mayor riesgo que enfrenta un creador de mercado es la llamada selección adversa, que es cuando el tomador sabe algo que usted no sabe, ya sea una oferta alta para una base de monedas o un ataque de piratería de protocolo, etc. Un buen AMM diluye efectivamente la selección adversa de todos los LP proporcionalmente. Uniswap hace un buen trabajo con esto, pero los LP tienen varias formas de evitar la toxicidad. Considere un LP sofisticado de uniswap que está modelando la acción del precio y al mismo tiempo es un arbitrajista. Con la infraestructura instalada, pueden predecir y detectar flujos que podrían causar cambios sustanciales en los precios (lo que significa que los precios no se "recuperan" en el corto plazo) y generar algunas pérdidas para los LP. En este caso, un LP sofisticado puede simplemente eliminar su liquidez, ejecutar una arbitrariedad y volver a agregarla. Algunos investigadores discutieron brevemente esta posibilidad en la auditoría, pero esto no significa que Uniswap sea particularmente débil en esta dimensión (de hecho, todo lo contrario). El punto es que los LP deben estar restringidos porque si algunos LP tienen una ventaja material sobre otros, los retornos para la mayoría de los LP se verán inhibidos y la estrategia está limitada en su escalabilidad.

En lugar de brindar opciones a los fabricantes para que los AMM se parezcan cada vez más a libros de pedidos, es mejor confiar en sus propias ventajas y limitar estrictamente a los fabricantes. Una forma de restringir al fabricante es imponer una penalización de tiempo en los retiros de LP como lo sugieren Tarun y Monet Supply, lo que filtraría los LP en plazos más altos, y al establecer la tarifa de retiro en 100% para los depósitos del bloque 0, eliminaría el ataque sándwich de LP. Una consecuencia de restringir al fabricante es que esta estrategia es literalmente fungible. Considere un nuevo tipo de AMM que permita mapear curvas arbitrarias entre sí, tal vez incluso un híbrido de órdenes límite discretas. En este entorno, todos los fabricantes operan en diferentes condiciones, por lo que sus estrategias únicas no se pueden tokenizar, las restricciones de tokenización y de fabricante casi se duplican, y un AMM con LP fuera del juego no podrá proporcionar tokenización segura Expresada. Las primeras investigaciones sobre tokens LP son prometedoras y podrían convertirse en una primitiva DeFi verdaderamente única al democratizar la mesa de productos estructurados de Goldman. Pero en la práctica, los rendimientos son un poco difíciles de determinar y han sido criticados por comparar siempre los rendimientos con un punto de referencia (pérdida temporal) en lugar de efectivo. Una curva de rendimiento ideal de LP tiene una alta relación cantidad/corriente y una alta relación de Sharpe. En este caso, el AMM no puede limitar AUM, tendrá que aceptar nuevos LP para aplanar los rendimientos hasta el punto en que las entradas coincidan con las salidas, lo que resultará en una hiperliquidez.

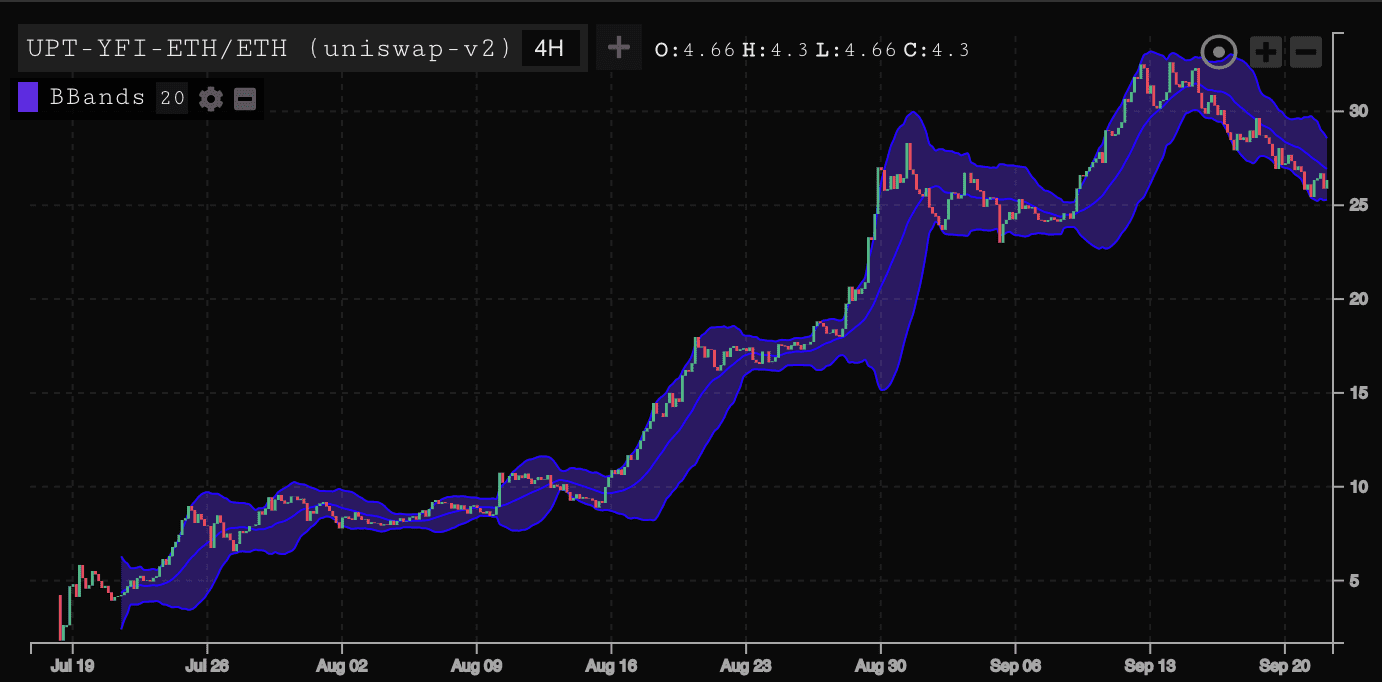

Rendimientos de YFI/ETH LP denominados en ETH

Esta compensación a menudo se analiza de forma determinista, pero en la práctica el resultado será probabilístico y dependiente de la trayectoria. No hay duda de que el costo del gas de Ethereum y la semántica de latencia le dan a Uniswap una ventaja saludable sobre los intercambios de libros de pedidos, que pueden ser el mecanismo de arranque para hacer que los AMM sean concretos. Y las soluciones de libro de pedidos más nuevas y altamente escalables como Serum, con estructuras de mercado tradicionales, pueden descargar el flujo comercial de Uniswap. No hace falta decir que los AMM ofrecen acceso universal a los ingresos por comisiones de transacciones (con riesgo), que es único y solo es posible bajo estrictas restricciones políticas, después de que se liberan todas las restricciones.

Tags:

Recordatorio de riesgos: este contenido es solo para el aprendizaje de la ciencia popular y la comunicación entre los entusiastas del cifrado.

La minería de criptomonedas es una industria emergente.

Golden Finance Blockchain News, 9 de octubre Con países de todo el mundo prestando atención a las monedas digitales de los bancos centrales, el Banco de Pagos Internacionales.

Los creadores de mercado automatizados (AMM) son un concepto relativamente nuevo, impulsado en gran medida por Uniswap. La mayoría de las discusiones sobre las compensaciones de AMM generalmente vienen en dos sabores.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

La empresa de desarrollo del proyecto de cadena cruzada Cosmos, Tendermint.

Según el equipo de Bybt.com, Grayscale Investments ha acumulado otros 17 100 BTC en los últimos 7 días, por un valor aproximado de 182 millones de dólares.Según noticias anteriores, a partir del 25 de septiembre.