BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Los fondos de seguros son una parte importante del comercio apalancado y juegan un papel muy importante en los intercambios de derivados de criptomonedas (ya sean centralizados o descentralizados). Tener un gran fondo de seguro en un intercambio significa que los comerciantes pueden disfrutar de una experiencia comercial fluida incluso cuando el mercado no tiene liquidez o es extremadamente volátil.

DerivaDEX tiene un nuevo avance en cómo definir los fondos de seguros. Después de leer este artículo, sabrás:

¿Por qué los intercambios necesitan fondos de seguro?

¿Cómo se financia el seguro?

El fondo de seguro es aportado principalmente por los usuarios durante mucho tiempo. ¡Esto no es algo que todo el mundo sepa!

Definición de fondo de seguro: El fondo de seguro es una canasta de fondos utilizada por los intercambios para limitar las pérdidas a la baja, asegurando que los comerciantes rentables puedan obtener ganancias cuando liquiden.

Para comprender la necesidad de un fondo de seguro, debemos comprender el comercio apalancado. El apalancamiento le permite operar con más dinero del que realmente posee: su capital inicial se denomina "garantía". Cuando los comerciantes negocian con apalancamiento, pueden negociar montos nocionales que son significativamente más altos que el valor de la garantía que han depositado.

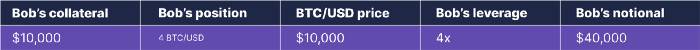

Por ejemplo, imagine que Bob deposita $10,000 en USDT como garantía. Si elige usar un apalancamiento de 4x, Bob puede obtener una posición larga (o corta) por valor de $40 000, aunque solo haya depositado $10 000.

La otra cara de la moneda de este "mayor poder comercial" o "apalancamiento" es que si Bob va largo y el precio cae, puede perder su garantía antes de lo que lo haría de otra manera, lo que se conoce como "liquidación". El comercio apalancado aumenta tanto las ganancias como las pérdidas. Algunos intercambios ofrecen un apalancamiento de hasta 100x.

En un intercambio basado en un libro de pedidos (a diferencia de un intercambio de creador de mercado automatizado), la operación de Bob siempre tiene una contraparte. Por el bien de este ejemplo, supongamos que Alice es corta y el precio baja. En este caso, Alice ganó dinero y Bob perdió dinero.

Para comprender por qué el comercio apalancado requiere fondos de seguro, debemos tener en cuenta tres conceptos numéricos importantes:

Precio de liquidación: este es el precio al que la posición de Bob desencadena la liquidación.

Precio de quiebra: este es el precio al que la pérdida en la posición de Bob es exactamente igual a su garantía.

La red BSV emitió el primer token OVT y BSV se disparó un 14,7 % en 1 hora: el 4 de diciembre, la red BSV emitió el primer token OVT. OVT es el token del juego de "Sniper Wars", con una circulación total de mil millones. Quizás afectado por esta noticia, el BSV aumentó un 14,7 % en la última hora. [2020/12/4 14:00:51]

Precio de cierre: este es el precio al que la posición de Bob genera una pérdida exactamente igual a su garantía. Este es el precio al que se puede cerrar la posición de Bob. En un mercado líquido, este precio debería estar cerca del precio de liquidación. En mercados sin liquidez, este precio puede incluso ser inferior al precio de quiebra.

Para comprender completamente la relación entre estos conceptos, continúe ilustrando con ejemplos:

Bob ve que el precio de Bitcoin es de $ 10,000 y decide abrir una posición larga en BTC, quiere usar intercambios perpetuos para obtener apalancamiento. Bob deposita $10 000 de garantía en el intercambio y compra 4 contratos perpetuos de intercambio BTC/USD, que es una cantidad teórica de $40 000 (apalancamiento 4x).

¡Bob va a hacer más!

Si el precio de BTC/USD sube a $15 000, Bob obtendrá una ganancia de $20 000 (esto será 4 veces lo que compró Bitcoin en Coinbase). Pero, ¿qué sucede con la garantía de Bob si el precio baja?

En el comercio al contado normal, BTC/USD tendría que caer a $0 para que Bob perdiera toda su garantía de $10,000. Sin embargo, en este caso, debido a su posición apalancada, BTC/USD solo necesita caer a $ 7500 para que su posición pierda su valor (que es su precio de bancarrota).

Antes de que la posición de Bob pierda su valor, su posición alcanzará su "precio de liquidación". En realidad, este número puede variar y es una función de lo que se llama el "requisito de margen de mantenimiento", pero para simplificar supongamos que es de $7510. En un mercado ultralíquido perfectamente eficiente, el intercambio encontraría otro operador para tomar la posición de Bob a este precio. Sin embargo, un escenario más realista es que habrá alguna desviación, tal vez la posición de Bob realmente se cierre en $7505 o $7501, o posiblemente incluso más bajo (que es su precio de cierre).

Entonces, para resumir. La posición de Bob no vale nada a su precio de bancarrota. Cuando el precio de BTC/USD alcanza el precio de liquidación de Bob, el intercambio puede liquidar su posición. El precio al que el intercambio realmente puede vender la posición es su precio de cierre.

Los mercados de criptomonedas son volátiles, a menudo sin liquidez y pueden tener precios lentos o retrasados. Todos estos factores pueden hacer que el precio de liquidación sea más bajo que el precio de quiebra. Si eso sucede, los comerciantes como Bob podrían terminar debiendo más de lo que depositaron como garantía.

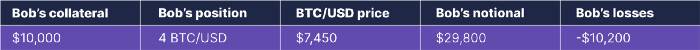

Por ejemplo, ¿qué pasa si la posición anterior de Bob no se puede cerrar antes de BTC/USD $7450?

¡Bob debe $200 más de lo que tenía originalmente!

Bob ahora debe $10,200, pero solo ahorró $10,000.

Bob ahora debe $10,200, pero solo depositó $10,000. A diferencia de algunos mercados tradicionales, la mayoría de los intercambios de criptomonedas ofrecen pisos limitados. Eso significa que nadie va a venir a Bob por los $200. La garantía que Bob ha depositado es lo máximo que puede perder.

Sin embargo, este resultado no es justo para Alice, que está en el lado largo de Bob, y debería ganar $200. En este caso, el fondo de seguros le pagó a Alice los $200 que debía y la posición estaba bastante cerrada.

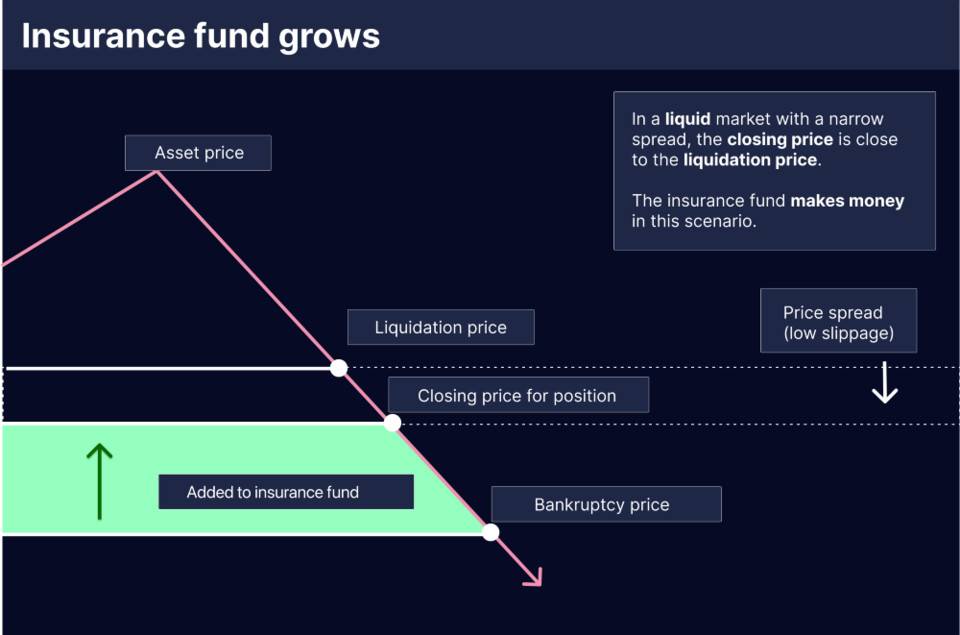

Entonces, ¿cómo se capitalizan los fondos de seguros? En un mercado saludable con muchos compradores y vendedores y deslizamiento bajo, la posición de Bob se liquidaría antes de alcanzar su precio de "bancarrota", y su posición estaría por debajo de su precio de liquidación pero por encima de su precio de quiebra. Lo que recibe el fondo de seguros es la diferencia entre el precio de liquidación (el precio al que se vendió realmente la posición de Bob) y su precio de quiebra.

Cuando la posición de Bob se cierra a un precio más alto que su precio de bancarrota, el fondo de seguro crece por cierre_precio — precio_bancarrota

Cuando el precio de cierre > el precio de quiebra, el fondo de seguros obtiene capital de los largos liquidados. Lo contrario es cierto para los cortos liquidados.

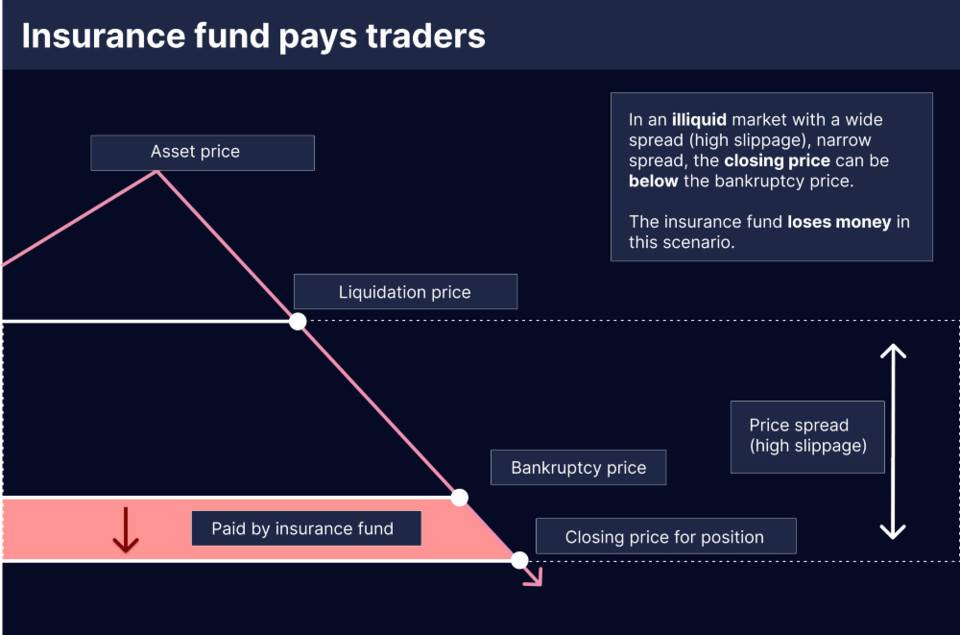

En un mercado sin liquidez o volátil, la posición de Bob puede venderse por debajo de su precio de quiebra, como en nuestro ejemplo anterior de Bob y Alice. En este caso, el fondo de seguros pierde dinero para pagarle a Alice. Puede ver cómo se ve esta situación en la imagen a continuación. El "spread" es la diferencia entre la orden de venta más baja y la orden de compra más alta.

Los fondos de seguros pierden comerciantes de capital (para posiciones largas liquidadas) cuando el precio de cierre < precio de quiebra. Lo contrario es cierto para los cortos liquidados.

En cierto sentido, la capitalización del fondo de seguro es un costo común para todos los comerciantes en liquidación. A cambio, los comerciantes pueden estar tranquilos sabiendo que siempre podrán obtener su parte justa de las ganancias, ¡incluso en el salvaje mundo del comercio de criptomonedas apalancado!

Los principales conceptos a recordar de esto son:

Los fondos de seguros suelen ser capitalizados por comerciantes liquidados utilizando la diferencia entre su precio de cierre y el precio de quiebra.

Cuando la liquidez del mercado es insuficiente, la posición puede cerrarse por debajo del precio de quiebra. En este momento, el fondo de seguro pagará al comerciante ganador.

Un mercado líquido y precios precisos son clave para limitar los pagos de los fondos de seguros.

DerivaDEX está construyendo un nuevo tipo de fondo de seguros, y nuestro enfoque tiene algunas innovaciones clave que cambiarán la forma de pensar de los fondos de seguros. ¡Muchas gracias a Cody White por corregir este artículo! (Nota: Cody White es comerciante en CMS Holding)

Escrito por: Ainsley Sutherland Traducido por: Screen

Tags:

Estructura de este artículo: Ejemplos de palabras mnemotécnicas: cerebro vino viejo, Feng Rude, ángulo nuclear, retorno.

La minería de Bitcoin se basa en un método de competencia ecológica deformada que consume una gran cantidad de recursos de energía para competir por el poder de cómputo.

Jinse Finance informó en el lugar que el 27 de octubre se llevó a cabo en Shanghái la 6.ª Cumbre Mundial de Blockchain de Wanxiang.

Los fondos de seguros son una parte importante del comercio apalancado y juegan un papel muy importante en los intercambios de derivados de criptomonedas (ya sean centralizados o descentralizados).

La cadena pública ya es un tema común.Durante mucho tiempo, la cadena pública tiene su propia ruta técnica, escenarios de aplicación y sistema ecológico. Sin embargo, debido a las leyes.

El 24 de octubre de 2019, Xi Jinping, secretario general del Comité Central del Partido Comunista de China.

El sexto canal de comercialización de MXC Matcha SpaceM.