BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%En la actualidad, el modelo de inversión tradicional del mercado financiero ha cambiado de activo a pasivo, a principios de 2020, los activos bajo administración de fondos indexados superaban los 10 billones de dólares estadounidenses. Es muy probable que este cambio también ocurra en el mercado de divisas digitales, que actualmente está dominado por la inversión activa. En otras palabras, los fondos indexados como los ETF son dignos de atención. Además de DeFi Pulse Index, Index Cooperative, Synthetix y PieDAO también han publicado sus propios índices DeFi. En la actualidad, se han invertido más de 24 millones de dólares estadounidenses en activos DeFi. a través de DeFi Pulse Index. Es posible que haya más índices de ETF en el futuro, y se necesita un mecanismo de calificación similar a la "calificación Morning Star" de las calificaciones de fondos financieros tradicionales.

Entonces, ¿cómo evaluar más científicamente los beneficios y riesgos de una cartera de activos digitales? Este artículo proporciona dos dimensiones, y la combinación de las dos dimensiones puede incluso diseñar una "calificación Morning Star" automatizada adecuada para los activos de blockchain: activos no correlacionados: cuanto menor sea la correlación entre los activos que componen la cartera, mejor será la cartera en su conjunto. Cuanto mayor sea el valor de la expectativa de rendimiento, la misma toma de riesgos: la proporción del riesgo presentado por los activos componentes en el riesgo general de la cartera, en comparación con la proporción de los activos componentes en la cartera, si hay una gran desviación, la cuanto mayor sea la desviación, mayor será el riesgo general.

Durante la última década, el modelo de inversión en los mercados financieros tradicionales se ha desplazado drásticamente hacia la inversión pasiva. A principios de 2020, los fondos indexados administraban más de $10 billones en activos, impulsados por características como tarifas bajas, amplia exposición al mercado y diversificación. Sin embargo, dependiendo de cómo se construya el índice, puede surgir un riesgo de concentración y reducir la diversificación, aumentando así el riesgo general del instrumento.

Un fondo indexado es un fondo mutuo o producto cotizado en bolsa (ETP) diseñado para proporcionar una exposición directa a los rendimientos de un índice del mercado financiero. Muchos inversionistas recurren a los fondos indexados porque eliminan la complejidad de la gestión activa (el proceso de seleccionar acciones individuales para invertir) y simplifican el acceso a un mercado dado al brindar una amplia exposición al mercado, lo que resulta en Diversificar su cartera de inversiones. Además, los fondos indexados tienden a seguir una estrategia de inversión pasiva, que incurre en tarifas más bajas que los fondos administrados activamente.

Por estas razones, las preferencias de los inversores han pasado de la gestión activa a la gestión pasiva. En septiembre de 2019, a medida que más y más inversores se dieron cuenta de la dificultad de "superar el rendimiento del mercado", los fondos de acciones estadounidenses pasivos administraron más activos que los fondos de acciones estadounidenses activos.

Dada la utilidad y la popularidad de los fondos indexados en las finanzas tradicionales, no sorprende ver aparecer esta primitiva financiera en el ecosistema criptográfico. Protocolos como Index Cooperative, Synthetix y PieDAO han establecido sus propios índices DeFi, lo que permite a los inversores en criptomonedas obtener fácilmente exposición a DeFi sin necesidad de ser expertos en el campo. A medida que el ecosistema criptográfico migra todos los productos financieros posibles de las finanzas tradicionales a la red criptográfica, los exponenciales están preparados para un rápido crecimiento, especialmente en los activos DeFi.

SkyBridge volverá a presentar la solicitud de ETF de bitcoin al contado esta semana: según las noticias del 22 de junio, según personas familiarizadas con el asunto, la compañía de inversión de Anthony Scaramucci, SkyBridge Capital, puede presentar la solicitud de ETF de bitcoin al contado nuevamente tan pronto como esta semana. , la solicitud de ETF al contado de bitcoin de Skybridge fue rechazada una vez por la SEC de EE. UU. [2022/6/22 1:24:56]

A pesar de estos beneficios, los fondos indexados pueden introducir inadvertidamente un riesgo de concentración. Esto se aplica especialmente a los índices ponderados por capitalización de mercado, ya que la concentración del índice de cada empresa está determinada por el número de acciones en circulación multiplicado por el precio. Por ejemplo, en los últimos meses, el S&P 500 se ha concentrado más en las cinco principales acciones tecnológicas (Apple, Microsoft, Amazon, Facebook y Google) que durante la burbuja de las puntocom.

La concentración en el S&P 500 ha aumentado un poco desde abril, con las cinco principales empresas alcanzando una concentración del 21,95%. Si bien este comportamiento es de esperar en un índice que sigue un marco de estructura de capitalización de mercado, comprender cómo la concentración de posiciones afecta el riesgo y la diversificación de un producto ayuda a los inversores a comprender qué esperar en diferentes entornos de mercado.

El premio Nobel Harry Markowitz dijo una vez: “La diversidad es el único almuerzo gratis”. La idea central es que al diversificar, los inversores pueden reducir el riesgo de una cartera sacrificando una pequeña porción de los rendimientos esperados a largo plazo. La diversificación siempre ha sido un punto de venta clave de los productos indexados, por lo que debe considerarse desde diferentes ángulos. Si bien hay varias formas de evaluar la diversificación de la cartera, las más importantes en este sentido son:

Diversificación en forma de activos no correlacionados Diversificación en forma de igual exposición al riesgo

"Activos no correlacionados" se refiere a la correlación entre los activos subyacentes en una cartera, mientras que "exposición igual" se refiere al grado en que los activos individuales contribuyen al riesgo total de la cartera.

La herramienta más común para evaluar las correlaciones de activos es la matriz de correlación. La correlación es una estadística que mide la relación entre una variable y otra, mientras que una matriz de correlación es una tabla de correlaciones por pares para un conjunto de variables.

La Modern Portfolio Theory (MPT), propuesta por Harry Markowitz en la década de 1950, considera la diversificación como una estrategia de asignación de cartera que minimiza el riesgo idiosincrático al mantener activos que no están perfectamente correlacionados positivamente. En otras palabras, cuantos más activos no correlacionados tenga una cartera, mayores serán los beneficios de la diversificación.

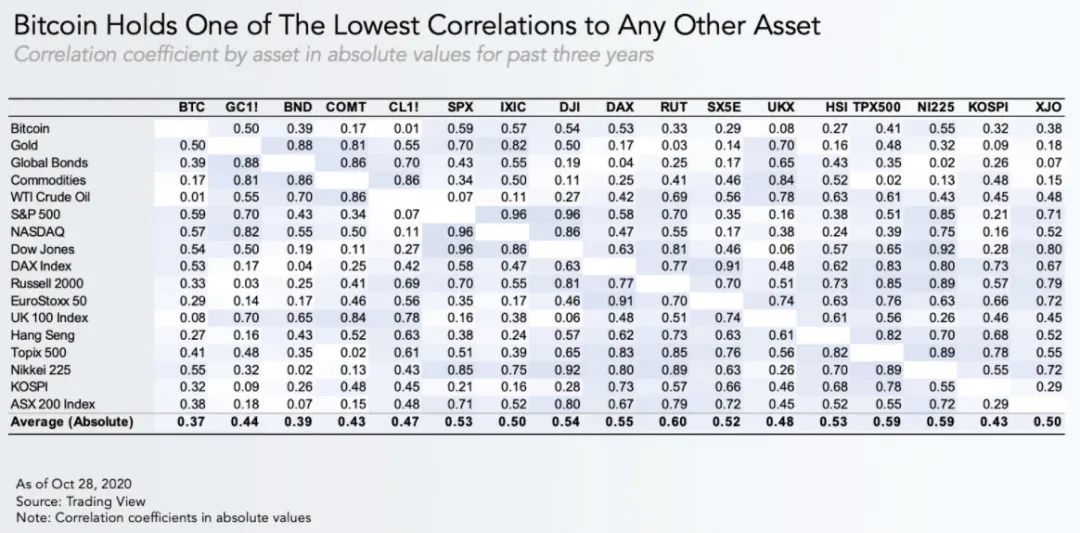

En comparación con otras clases de activos como el oro, el petróleo crudo, las acciones y los bonos, los criptoactivos como Bitcoin y Ethereum tienen la correlación más baja, como se muestra en el gráfico a continuación, datos de los 3 años hasta el 28 de octubre de 2020.

Los inversores que buscan aumentar los rendimientos ajustando el riesgo de la clase de activos necesariamente deberán incluir criptoactivos como BTC y ETH en sus carteras.

Obviamente, existen límites para la diversificación cuando se crea un índice o una cartera de una clase de activos. Aún así, los inversores pueden obtener beneficios marginales en la diversificación de la cartera.

La evaluación de la contribución marginal al riesgo (MCTR) de cada activo en la cartera mide la contribución de los activos individuales al riesgo general de la cartera. Idealmente, la contribución al riesgo de cada activo debe distribuirse uniformemente en una cartera. Si un activo tiene una gran proporción de riesgo en comparación con otros activos de la cartera, reducir la asignación a este activo puede aumentar la diversificación de la cartera.

Tomemos, por ejemplo, la famosa cartera 60/40, una cartera compuesta por un 60 por ciento de acciones y un 40 por ciento de bonos. Una de las mayores desventajas de este tipo de asignación de cartera es que, en la mayoría de los mercados, más del 90 % de su riesgo proviene de las acciones. Así que el 60% de la cartera lleva el 90% del riesgo. En otras palabras, la contribución al riesgo de cada activo no está alineada con la asignación de activos de la cartera.

¿Porque es esto importante? En términos simples, los rendimientos de las acciones determinan los rendimientos de una cartera 60/40. Cuando las acciones suben, lo más probable es que la cartera 60/40 suba también (pero en menor medida). Del mismo modo, 60/40 puede disminuir cuando baja el precio de las acciones. En resumen, las acciones determinan el futuro de una cartera 60/40.

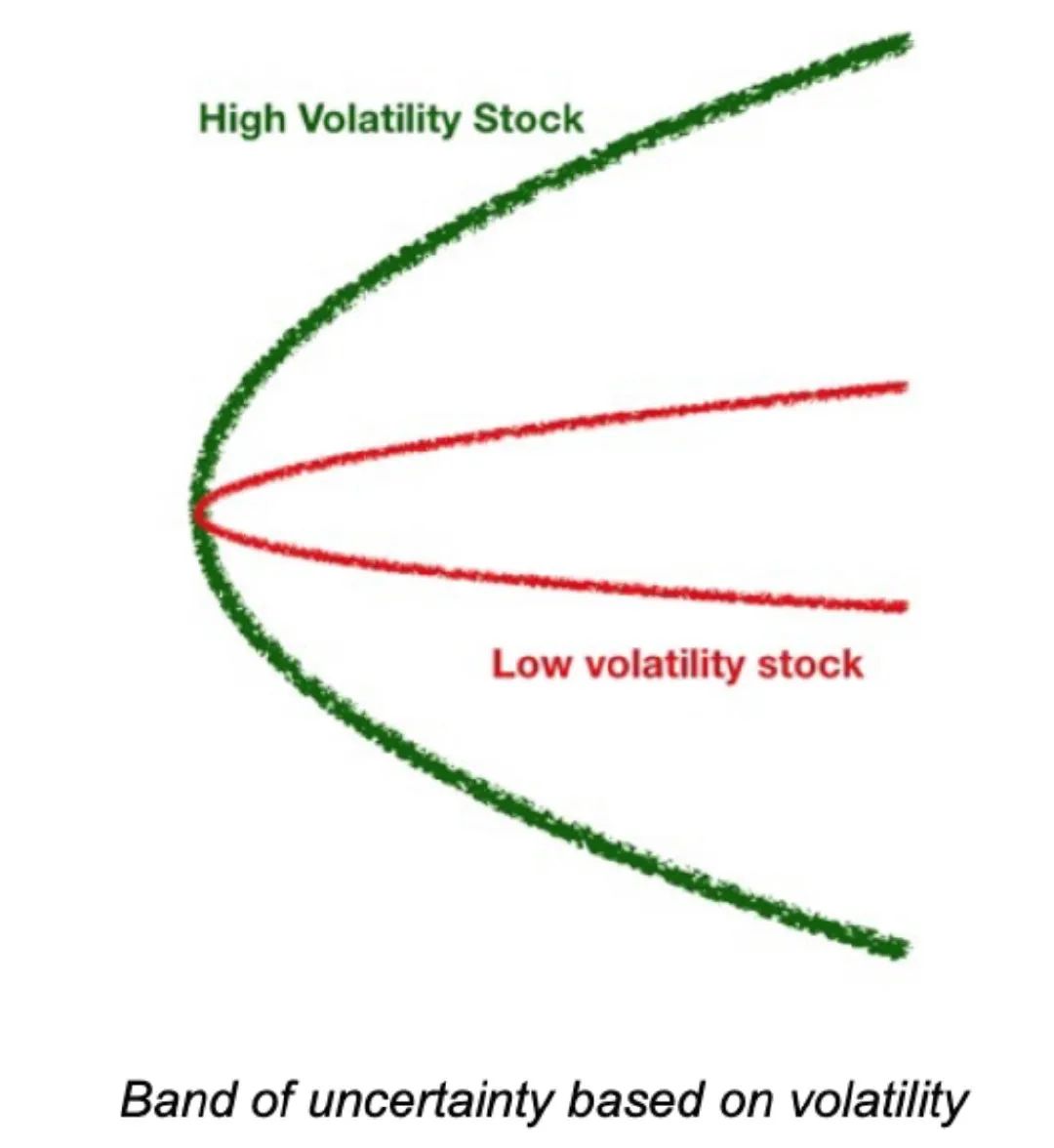

Para mayor claridad, este artículo se refiere al riesgo como la "desviación estándar de los rendimientos de los activos". La desviación estándar se puede considerar como el rango de incertidumbre. Cuanto mayor sea la desviación estándar (riesgo), más amplio será el rango y, por lo tanto, mayor será la incertidumbre de los rendimientos a corto plazo del activo.

Si bien los principios de diversificación se aplican bien en las finanzas tradicionales, en el criptoespacio los inversores ignoran estos principios al construir sus carteras.

Destacados criptoinversores como Chris Burniske de Placeholder Ventures han comenzado a abogar por que los principiantes adquieran fácilmente múltiples activos DeFi invirtiendo en el DeFi Pulse Index (DPI). Si bien invertir en índices DeFi parece una buena idea para los principiantes, es posible que DPI no pueda lograr la diversificación que afirma para satisfacer las necesidades de los inversores más sofisticados.

El DeFi Pulse Index (DPI) es un índice ponderado de capitalización de mercado que rastrea el rendimiento de los precios de los activos DeFi en Ethereum. El DPI se actualiza mensualmente y no incluye derivados tokenizados, activos sintéticos o tokens vinculados a activos reales.

Ahora, examinemos el DPI desde una perspectiva de "activos no correlacionados" y una perspectiva de "igualdad de riesgos" dentro de un marco de diversificación.

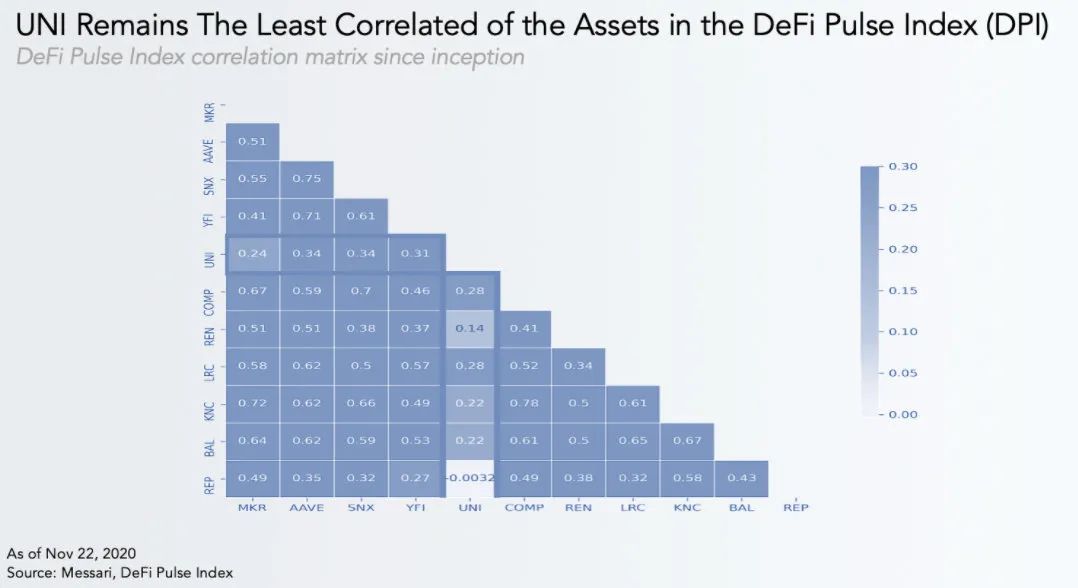

La matriz de correlación del índice DeFi Pulse muestra que, con la excepción de UNI, la mayoría de los activos están altamente correlacionados. Si bien UNI tiene una correlación cercana a cero con otros activos de DPI como REN o REP, UNI permanece correlacionada positivamente con los activos de DPI.

La componibilidad de los activos del protocolo DeFi, la aplicación de Dai en muchos mercados subyacentes y la posible correlación con Ethereum son posibles puntos de concentración de riesgo.

DPI sobre "igualdad de riesgos"

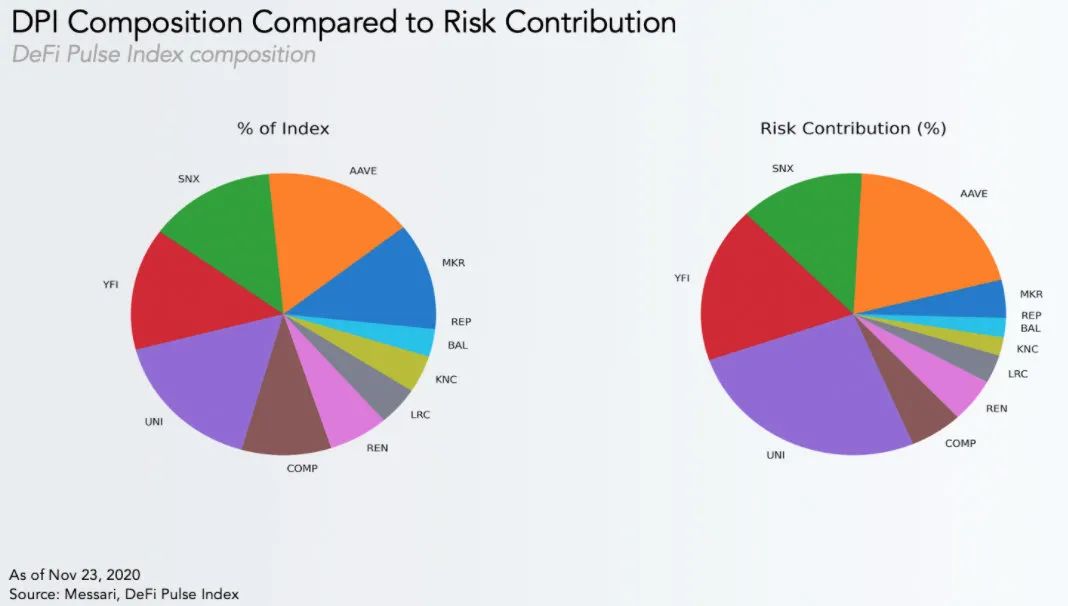

Combinando la matriz de correlación anterior, podemos usar la covarianza de activos y la varianza total de la cartera para estimar la MCTR (contribución marginal del riesgo) de cada activo para evaluar el riesgo general del índice en detalle.

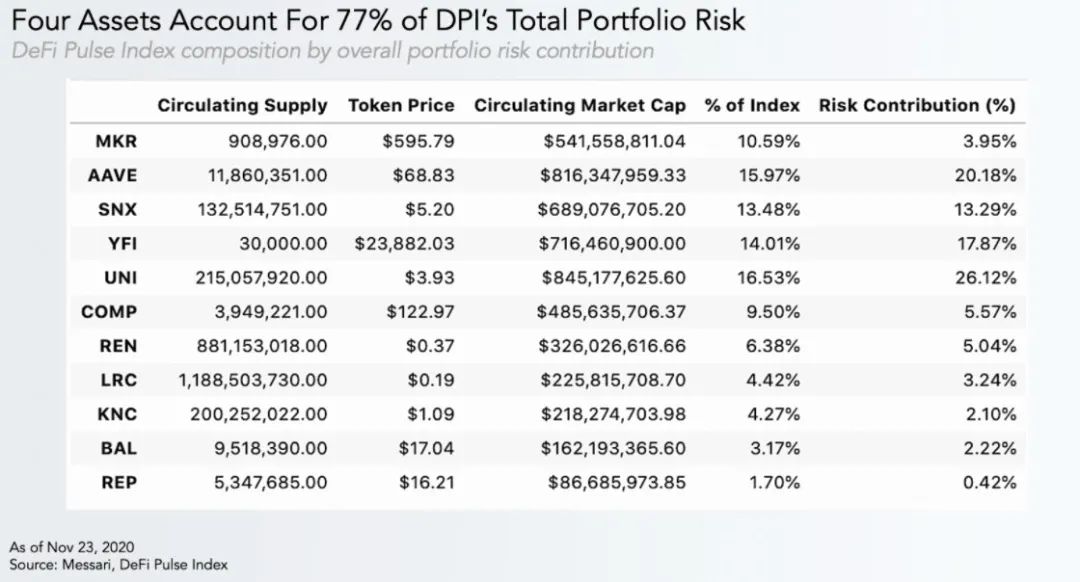

Según la asignación actual de DPI, el riesgo total de la cartera es del 122,48 %. El cálculo de MCTR por activo muestra que UNI (16,53% del índice) representa aproximadamente el 26% del riesgo total de la cartera.

Además, el 77 % del riesgo total de DPI está impulsado principalmente por 4 tokens (UNI, YFI, SNX y AAVE), y el rendimiento del índice DPI se volverá extremadamente sensible debido a las fluctuaciones de precios de estos 4 tokens. Al igual que nuestra cartera 60/40, la pequeña cantidad de activos en la cartera del índice DeFi Pulse conlleva una gran cantidad de riesgo.

Simplemente agregar más activos DeFi a una cartera de DPI es contraproducente ya que todos los activos DeFi se mueven de la misma manera, especialmente durante un mercado alcista o bajista fuerte.

Una forma potencial de generar mejores rendimientos ajustados al riesgo es crear una asignación que distribuya el riesgo de manera más uniforme. Por ejemplo, pasar a una cartera igualmente ponderada y reequilibrar semanal o mensualmente puede generar mayores rendimientos y al mismo tiempo reducir el riesgo general de la cartera. Pero vale la pena señalar que un período de tiempo de reequilibrio más corto puede generar costos de transacción de gas adicionales.

A menudo se dice que el mercado es la encarnación de la aleatoriedad y el caos. Las carteras de índices como DPI están diseñadas para controlar la aleatoriedad y el caos del mercado de divisas digitales sin parar. Los "activos no correlacionados" y la "toma de riesgos iguales" son dos formas valiosas de controlar una cartera frente a la volatilidad del mercado. Construir una cartera de activos encriptados basada en estos dos principios puede reducir el riesgo general y aumentar la tasa de rendimiento. En los próximos 10 años, a medida que DeFi devora gradualmente el mercado financiero tradicional, también debe absorber las estrategias probadas del mundo financiero tradicional.

Tags:

Ayer, el mercado todavía estaba probando el mercado a la baja. El fondo más bajo de la noche fue de 18 900 dólares estadounidenses.

A medida que el mercado ingresa a un nuevo ciclo de mercado alcista, muchas personas comienzan a preocuparse de que Bitcoin repita el camino que tomó a fines de 2017.El 24 de noviembre.

Noticias de "Red de pago móvil": El 5 de diciembre.

En la actualidad, el modelo de inversión tradicional del mercado financiero ha cambiado de activo a pasivo, a principios de 2020.

Financial Associated Press, 1 de diciembre, después de la corrección de la semana pasada, Bitcoin alcanzó un récord después de 3 años, acercándose nuevamente a la marca de $ 20.

El nombre Grayscale Investment debe ser conocido por todos en el círculo de divisas ahora. El creciente número de activos encriptados bajo administración respalda la confianza de los inversores.

Esta es una revisión histórica de NFT escrita por Andrew Steinwold en octubre de 2019. Aunque en 2020, el campo de NFT ha dado paso a un gran progreso, y casi todos en el mundo del cifrado lo entienden y participan.