BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El fin de semana pasado, la popularidad de Bitcoin volvió a aumentar repentinamente, e incluso CCTV Finance and Economics publicó un artículo que afirma sin rodeos que Bitcoin está erosionando el mercado de inversión en oro. En poco más de diez años desde el nacimiento de Bitcoin, ha comenzado a desafiar el antiguo consenso de los seres humanos sobre los metales preciosos, es increíble pensar en ello.

El último informe de estrategia de mercado global de JPMorgan señala que el dinero ha fluido desde el oro hacia Bitcoin desde octubre, prediciendo que esta tendencia continuará a mediano y largo plazo. El informe concluyó que los inversores finalmente comprenden que Bitcoin es una mejor reserva de valor futuro que el oro y, por lo tanto, abandonan el oro y se cambian a Bitcoin.

De hecho, como activo emergente, las entradas de Bitcoin seguirán aumentando, pero no solo porque los inversores hayan cambiado de opinión, hay otros factores a considerar.

Los datos muestran que solo en el último mes, las salidas de SPDR Gold Shares (GLD) e iShares Gold Trust (IAU) superaron los $ 4.4 mil millones. Por otro lado, la entrada de Grayscale Bitcoin Trust (GBTC) superó los mil millones de dólares estadounidenses durante el mismo período.

Pero las dos tendencias no están necesariamente correlacionadas. Como muestra el gráfico a continuación, las salidas de fondos de oro históricamente no han sido infrecuentes.

Las salidas recientes de oro siguen a un aumento en los precios del oro en meses anteriores: GLD e IAU han visto entradas de más de $ 25 mil millones desde el comienzo de 2020, el año más fuerte para las entradas en la última década. Incluso con salidas de capital, los fondos de oro se han comportado muy bien este año.

De hecho, el oro ya logró una ganancia del 35% entre el 1 de enero y su pico de agosto. Algunos inversores optan por asegurar las ganancias y transferirlas a otras áreas para reinvertirlas, de modo que los fondos fluyan del oro y se produzca un simple reequilibrio.

También ha habido un cambio en la aversión al riesgo, ya que la demanda de los inversores por refugios seguros ha disminuido debido a las noticias positivas sobre las vacunas y el potencial de un fuerte crecimiento económico el próximo año. Junto con el hecho de que la Fed mantendrá al mercado satisfecho, la salida de oro es lógica.

De hecho, las instituciones están cada vez más interesadas en Bitcoin, sin embargo, no son los únicos impulsores de las entradas de Bitcoin.

Banco Central de Rusia: 12 bancos están dispuestos a probar el rublo digital: Según las noticias del 15 de febrero, el Banco Central de Rusia declaró que 12 bancos están dispuestos a probar el rublo digital. [2022/2/15 9:53:36]

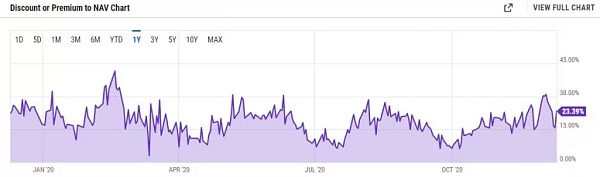

(Figura) Tarifa premium de GBTC

Los fideicomisos GBTC solo están abiertos a inversores calificados y se pueden vender en el mercado OTC después de un período de bloqueo de 6 meses. Aunque el precio de mercado tiene una prima sobre el precio base, el precio base representa la intensidad de la demanda minorista de exposición a Bitcoin. Los inversores calificados que ingresan al mercado capturarán la apreciación y la prima de Bitcoin al mismo tiempo después del desbloqueo y, a menudo, reinvertirán la totalidad o parte de los ingresos en nuevos GBTC. En otras palabras, la prima de GBTC se basa en una fuerte demanda minorista, no en una máquina de arbitraje inactiva.

Es posible que parte del flujo de salida de los ETF de oro se haya desviado a bitcoin, pero hay una historia más grande que se desarrolla detrás de esto: un cambio en una nueva generación de inversores.

La semana pasada, la firma de asesoría financiera deVere publicó los resultados de una encuesta de más de 700 clientes millennials, dos tercios de los cuales prefirieron bitcoin sobre el oro como inversión. Esto significa que es más probable que los nuevos fondos de ahorro que ingresen al mercado fluyan hacia bitcoin que hacia oro.

Los millennials aceptan más la tecnología y confían más en el código que las generaciones anteriores. Un informe de Pew del año pasado mostró que las generaciones más jóvenes en los EE. UU. confían menos en las instituciones que las generaciones mayores. Después de la epidemia, la Reserva Federal imprimió dinero frenéticamente, lo que debilitó aún más la confianza de los millennials y la Generación Z en las instituciones financieras.

Este año, el “New York Times” resumió las características de la generación millennial: Los millennials se enfocan en la jubilación anticipada, por lo que se enfocarán en inversiones de valor a largo plazo que no se diluyan con la inflación. Es más probable que las generaciones más jóvenes inviertan en activos a prueba de inflación con un suministro total limitado como Bitcoin, y es menos probable que inviertan en oro.

Los inversores minoristas pueden comprar acciones en ETF de oro, pero en realidad es difícil tener oro. Poseer un ETF de oro significa exponerse a un control más centralizado y a una vulnerabilidad institucional que poseer Bitcoin. En un entorno de disminución de la confianza en el sistema actual, la autocustodia de Bitcoin es más fácil de lograr que la autocustodia de oro.

Bitcoin podría generar una nueva demanda significativa a medida que los jóvenes inversores minoristas ingresen al espacio de inversión. Al mismo tiempo, los inversores profesionales empiezan a darse cuenta. No solo están en juego los fundamentos de Bitcoin, un consenso más fuerte lleva a muchos inversores profesionales a Bitcoin.

La demanda de oro promoverá el crecimiento de la capacidad de producción de oro, mientras que el aumento de la demanda de bitcoin no afectará la oferta de bitcoin, lo que proporciona un mayor impulso al ciclo de mejora del consenso.

A medida que se acuñan nuevos Bitcoins, la oferta y la demanda están tentando a los inversores tradicionales a interesarse por ellos. La semana pasada vimos a MassMutual invertir $100 millones en Bitcoin.

Por supuesto, eso no significa que el oro pierda su valor. El consenso sobre el oro como reserva de valor está profundamente arraigado, y Bitcoin es más un complemento del oro que un reemplazo.

Actualmente, el impacto de Bitcoin en la liquidez del oro es casi insignificante, y aún veremos una gran cantidad de dinero invirtiendo en ETF de oro cuando el mercado esté turbulento y los precios de las materias primas comiencen a subir nuevamente. Sin embargo, la nueva generación de consenso tiene un gran potencial y el poder explosivo de Bitcoin emergerá gradualmente con el tiempo.

MicroStrategy se ha convertido en una empresa que respalda a Bitcoin. Como la primera empresa en anunciar públicamente que su inventario de activos está apostando por Bitcoin, su director ejecutivo, Michael Saylor, se ha convertido en una celebridad en el círculo de las divisas con su firme creencia y perspicacia, e incluso se clasificó entre las personas más influyentes de CoinDesk este año.

No contento con los 475 millones de dólares ya invertidos en Bitcoin, MicroStrategy ha emitido un bono convertible de 650 millones de dólares, cuyas ganancias se utilizarán para comprar más Bitcoin, según las últimas noticias.

El entusiasmo de MicroStrategy por Bitcoin parece ser un poco alto, por lo que Citigroup rebajó su calificación sobre las acciones de MicroStrategy a "vender" la semana pasada. Aún así, Bitcoin tiene el potencial de servir como un excelente activo financiero corporativo. Tanto Fidelity Digital Assets como Arca Funds han escrito artículos que detallan esto.

Fidelity enumera varias formas en que Bitcoin puede mitigar el riesgo para los fondos corporativos típicos. Por ejemplo, los balances a menudo están expuestos al riesgo de liquidez (es decir, no tener suficientes activos líquidos para pagar la deuda), lo que resulta en la venta de activos menos líquidos a precios desfavorables. Dado que Bitcoin se puede usar como garantía en muchas plataformas de préstamos, mantener Bitcoin puede liberar efectivo convenientemente para pagar deudas.

El riesgo de tipo de cambio hace que las empresas sean vulnerables a las fluctuaciones del tipo de cambio y las tarifas, y Bitcoin se puede usar como un "activo puente" en el balance para ingresar y salir de varias monedas fiduciarias a un costo menor.

Mantener efectivo en los balances de las grandes empresas es engorroso, ya que a menudo requiere el uso de múltiples cuentas, horarios bancarios limitados, tarifas de transferencias electrónicas y la necesidad de obtener beneficios de tenencia de efectivo, dijo Arca. Una predicción más interesante es que los inversores activistas pronto pueden comenzar a presionar a las empresas para que utilicen Bitcoin para diversificar sus activos de inventario.

Por lo tanto, Bitcoin puede ir más allá en el camino de ser "utilizado como garantía para la gestión del capital de trabajo", lo que eventualmente conducirá a un nuevo tipo de mercado de repos.

Aunque el precio de Bitcoin frente a las monedas fiduciarias es volátil y el financiamiento corporativo requiere transacciones en moneda fiduciaria, la naturaleza colateralizable de Bitcoin, la facilidad de transferencia y el creciente apoyo de las instituciones financieras para la custodia de Bitcoin son un buen augurio para este caso de uso en los próximos años. perspectiva

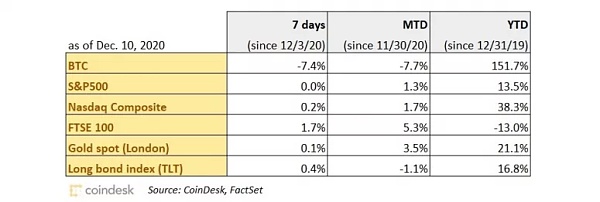

La debilidad de la semana pasada en el mercado de criptomonedas no parece empañar la confianza del mercado.Después de todo, el rendimiento de los precios de Bitcoin este año sigue siendo más alto que el de los principales mercados tradicionales. Aunque el precio es relativamente alto, todavía muestra una fuerte compra. El interés institucional continúa y el desarrollo de la infraestructura continúa.

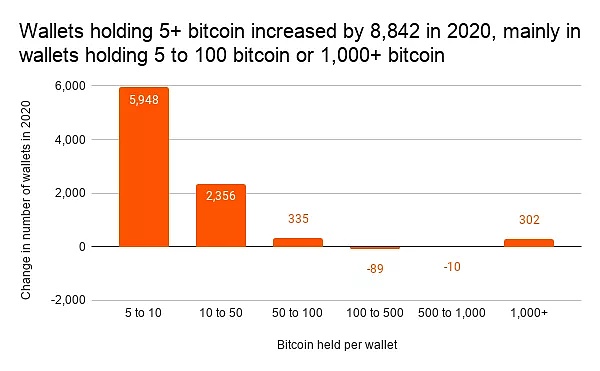

Según el análisis de datos de Chainalysis, desde 2020, el número de ballenas gigantes con más de 1000 BTC ha aumentado en 302 (+17 %), el número de monederos con 100-500 BTC ha disminuido en 89, el número de monederos con 500-1,000 BTC ha disminuido en 10, mientras que la cantidad de billeteras con 5-10 BTC y 10-50 BTC ha mostrado un aumento significativo.

Se puede ver a partir de los datos anteriores que un número considerable de grandes hogares (o mineros) que tienen entre 100 y 1000 BTC han optado por reducir sus posiciones y retirar dinero, mientras que los jugadores de alto nivel y las instituciones que tienen más de 1000 BTC han mostrado un fuerte comportamiento de acaparamiento. . Aunque la aparición de más ballenas gigantes puede hacer que los chips estén relativamente concentrados, lo que resulta en un cierto grado de desventajas de centralización y futuros riesgos de liquidación, el aumento sustancial en la cantidad de direcciones de billetera de 5-50 BTC también muestra que el mercado general de Bitcoin todavía está en un valor temprano en el ciclo de descubrimiento.

Tags:

El artículo es una contribución del análisis de blockchain de Niu Qi.

"Find New" es un proyecto de observación de proyectos de blockchain lanzado por Jinse Finance. Cubre el desarrollo de proyectos en varios campos de la industria.

Desde la segunda mitad de 2020, el precio de Bitcoin ha estado aumentando hasta el final, y en la última hora de noviembre, estableció un nuevo récord.

El fin de semana pasado, la popularidad de Bitcoin volvió a aumentar repentinamente.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

La lucha contra el lavado de dinero es un proyecto sistemático en el que el gobierno utiliza el poder legislativo y judicial para movilizar a las organizaciones e instituciones comerciales pertinentes para identificar.

Un archivo de base de datos que contiene más de 270 000 datos de cuentas se ha convertido en una pesadilla persistente para el fabricante de billeteras de hardware de Bitcoin, Ledger.