BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Aave: mercado monetario descentralizado

El rendimiento ha sido uno de los principales impulsores del crecimiento de DeFi. En los últimos dos años, se han invertido miles de millones de dólares de capital en el espacio a medida que las tasas de interés en las finanzas tradicionales han caído gradualmente al 0% y, en algunos casos, incluso a negativas.

Como resultado, DeFi se ha convertido en un nuevo refugio para inversores inteligentes que pueden obtener altos rendimientos en una variedad de formas diferentes, una de las cuales es a través de protocolos de tasas de interés emergentes.

Aave, uno de los principales protocolos de tasa de interés descentralizados en DeFi, actualmente tiene casi $ 5 mil millones en su balance. El protocolo permite a cualquier persona depositar capital a cambio de intereses, y pedir prestado con garantía excesiva o insuficiente (a través de préstamos rápidos o líneas de crédito).

Después de cambiar el nombre a EthLend en enero de 2020, el protocolo se ha convertido, con diferencia, en el decimocuarto activo criptográfico más valioso, con una valoración totalmente diluida de 6800 millones de dólares. Esta publicación profundizará en el token de gobernanza nativo de Aave, una actualización de las estadísticas clave y las últimas tendencias.

Empecemos.

El valor central de AAVE es usarlo como la última garantía del protocolo AAVE.

Si Aave experimenta un evento de pérdida (un período durante el cual el protocolo genera una pérdida), se utiliza Aave para volver a hipotecar el sistema. A diferencia de otros activos de "garantía de último recurso" como MKR en Maker, Aave permite a los tenedores elegir eventos de pérdida apostando un Módulo de seguridad (SM), en lugar de obligar a los tenedores a lidiar con la dilución en un evento de escasez.

A cambio de usar AAVE como seguro de protocolo, los participantes recibirán una parte de las recompensas del ecosistema, incluidas las recompensas de la reserva del ecosistema y las tarifas del protocolo. A las tasas actuales, esto daría como resultado un rendimiento anual de aproximadamente 6% para los accionistas de AAVE.

Es importante darse cuenta de que los eventos de pérdida se ven afectados por la gobernanza del protocolo, pero podemos imaginar que los eventos elegibles incluirían hacks a nivel de protocolo y fallas de Oracle. Nada de esto ha sucedido con AAVE todavía, pero vale la pena enfatizar que es un riesgo inherente al tener e invertir en AAVE.

Junto con el anuncio de Aavenomics el verano pasado, Aave también detalló el lanzamiento de Aave V2, un protocolo de mercado monetario nuevo y mejorado. Algunas características notables incluyen la optimización del gas, la delegación de crédito, los depósitos a tasa fija y la implementación de mercados privados para inversores institucionales.

Aave: Fundamentos

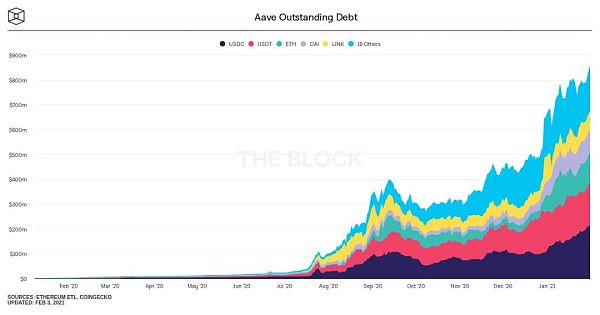

No hay duda de que Aave ha visto un aumento en la demanda de DeFi. Durante el año pasado, la deuda pendiente del acuerdo aumentó a más de $ 800 millones, según The Block.

BiKi lanzó la lista de tokens de búsqueda activa en tiempo real el 23 de octubre: según los datos de la lista de búsqueda activa de BiKi hoy, en las últimas 2 horas, el volumen de búsqueda de YDAO encabezó la lista, y las cinco monedas más buscadas fueron: YDAO, ODIN, PUNTO, LGC, ETH. [2020/10/23]

Al igual que el volumen de transacciones de DEX, la deuda pendiente es uno de los indicadores fundamentales clave de los acuerdos de tasas de interés, porque muestra la demanda de préstamos, el requisito de proporcionar a los depositantes tasas de interés competitivas. Cuanta más gente tome prestado del protocolo, mayor será la demanda de capital, lo que a su vez conduce a tasas de interés más altas para los proveedores, lo que significa más liquidez. En pocas palabras, la necesidad de pedir prestados fondos del protocolo es lo que impulsa su crecimiento.

Dicho esto, las monedas estables son, naturalmente, uno de los activos con mayor demanda dada la naturaleza de los préstamos con garantía excesiva. Los principales criptodólares como DAI, USDT, USDC, etc. actualmente representan casi el 70% de toda la demanda de préstamos en el protocolo.

Porque los inversionistas usan Aave (y cualquier protocolo de préstamos sobrecolateralizados) como un grupo de liquidez apalancado.

El principal ejemplo de cómo las personas usan los protocolos de tasas para sobregarantizar préstamos es: depositar ETH para obtener poder de préstamo, usar el poder de préstamo para pedir prestado USD, vender USD a ETH y luego retener ETH. Entonces tienes una posición apalancada en ETH. Entonces, si el valor de ETH se dispara, el prestatario puede pagar la deuda denominada en dólares más los intereses e, idealmente, quedarse con el capital restante.

Obviamente, hay otras razones por las que las personas toman prestado de Aave, como pedir prestado en ETH para el pago inicial de una casa, pero en general, el apalancamiento es uno de los factores clave.

Fuente: El Bloque

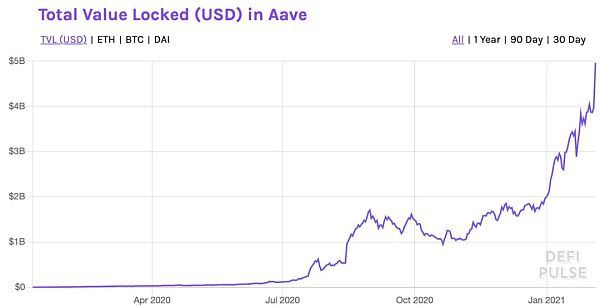

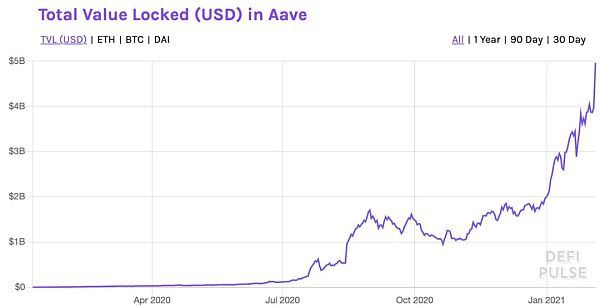

El valor total bloqueado ha sido una de las estadísticas más convincentes para Aave desde su lanzamiento hace un año. El protocolo se ha convertido en un gigante de la liquidez, solo detrás de MakerDAO, el banco descentralizado detrás de la moneda estable criptográfica DAI, en las clasificaciones de valor bloqueado de DeFi.

En el programa no bancarizado, nos gusta pensar en el valor total bloqueado como el balance del protocolo. Esta es la cantidad de activos que posee el software. Según DeFi Pulse, el balance de Aave se acerca rápidamente a los $5 mil millones, lo que incluye el 0,35 % de ETH en circulación.

Si bien el hito de $ 5 mil millones es notable, el logro real es el nivel de crecimiento. Fundada hace aproximadamente un año con un capital de apenas unos pocos millones de dólares. Un avance rápido hasta el verano pasado, y el valor de las participaciones de Aave aumentó a $ 1.1 mil millones. Ahora es más de $ 5 mil millones. Esto significa que el protocolo pudo crecer efectivamente de $0 a $1 mil millones en menos de un año y quintuplicó su balance a los pocos meses de alcanzar el estatus de unicornio, aumentando miles de millones de dólares. loco. Mientras vivimos en este entorno de "máquina de imprimir a brrr" en este momento, la Reserva Federal no puede seguir este ritmo.

La SEC de EE. UU. acusa a John McAfee de promover ICO con fines de lucro: Jinse Finance informó que la Comisión de Bolsa y Valores de EE. UU. (SEC) demandó a John McAfee por promover ICO sin revelar su remuneración. McAfee ha estado implicado en fraude fiscal por promover siete ICO en 2017 y 2018 que recibieron más de $11,6 millones en BTC y ETH. Supuestamente también recibió tokens promocionales por valor de $ 11,5 millones. La SEC describió sus violaciones de valores en una demanda de 55 páginas presentada el lunes ante el Tribunal de Distrito de EE. UU. para el Distrito Sur de Nueva York. [2020/10/6]

Tasas de crecimiento igualmente impresionantes, todo este valor es completamente orgánico. A diferencia de su principal competidor, Compound, no existen incentivos para depositar capital en el protocolo. Sin embargo, la actualización de Aavenomics describe la distribución de futuros incentivos de liquidez. Lo discutiremos en detalle a continuación.

Fuente: DeFipulse

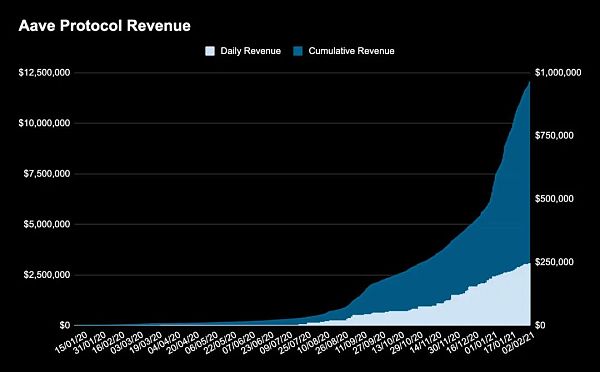

En DeFi, los ingresos se refieren a las tarifas totales pagadas por los usuarios finales. En los contratos de tasa de interés y del mercado monetario, los ingresos provienen de los intereses pagados por los prestatarios sobre su deuda pendiente. En otras palabras, es la cantidad que la gente está dispuesta a pagar para pedir prestado fondos a Aave.

Según Token Terminal, la cantidad de interés generada por V1 por día se ha disparado a casi $12,5 millones, y la tasa de interés ha aumentado a alrededor de $250 000 por día.

Sobre una base anualizada, se espera que Aave V1 genere $91 millones en ingresos para los proveedores de protocolos. Es importante tener en cuenta que Aave también tiene préstamos flash y el protocolo genera algunas tarifas por el uso, sin embargo, estos datos no se incluyen en el gráfico a continuación. Por lo tanto, el gráfico a continuación subestima el interés que Aave genera a diario.

Datos: Terminal de fichas

Relación precio/venta

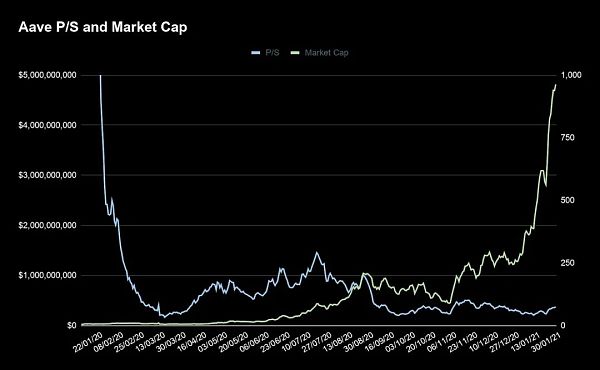

La métrica clave final que veremos es la relación precio-ventas (P/S) de Aave. Si es un lector habitual, probablemente ya esté familiarizado con esta métrica. Si todavía está aprendiendo, P/S es el valor de mercado del acuerdo dividido por los ingresos que genera. En las finanzas tradicionales, la relación P/S es una medida fundamental de cómo el mercado valora un activo en función de los ingresos que genera y las expectativas de crecimiento futuro.

Aave y Compound tienen un acuerdo de tasa de interés en el que la relación precio-ventas se traduce literalmente en que el mercado está dispuesto a pagar X dólares por $1 de interés generado hoy.

Pero cuando Aave se lanzó por primera vez, la relación P/S del protocolo era astronómica debido al poco uso y las valoraciones modestas. Sin embargo, con el desarrollo de DeFi este año, Aave ha vuelto a un nivel de valoración más razonable. Además, a pesar de que el protocolo ha sido uno de los activos con mejor desempeño en DeFi durante el último año, con un aumento del 14 000 % en un año, la relación P/S nunca ha sido tan baja mientras escribo esto.

El mes pasado, Aave promedió una relación P/E de aproximadamente 54, en comparación con una relación P/E promedio de 30 días de 155 cuando alcanzó por primera vez el estatus de unicornio en agosto. Eso significa que, en agosto, los compradores de Aave pagaron $155 por cada dólar de interés en que incurrieron, mientras que los compradores de hoy pagan $54 por el mismo dólar de interés.

La clave aquí es que la gente usa Aave más que nunca. A pesar del increíble crecimiento de la capitalización de mercado, el protocolo se mantiene en un nivel fundamental.

De hecho, estrictamente según esta medida, el precio de las acciones de Aave de $ 6 mil millones es más barato ahora que en el pasado a $ 1 mil millones. Loco si me preguntas.

Rendimiento del precio

Finalmente, echemos un vistazo a cómo se ha comportado AAVE frente a ETH y DPI, uno de los principales índices de DeFi en el criptoespacio. Un principio clave de la criptoinversión es medir el rendimiento de la cartera frente a los principales criptoactivos. Esto se debe a que, por lo general, los criptoinversionistas buscan aumentar el valor de sus carteras en términos de ETH o BTC mientras se aseguran de superar a otros inversionistas en el mercado DeFi.

Afortunadamente, AAVE es uno de los caballos más rápidos en DeFi. No solo superó a DPI, sino que también superó a ETH. Aquí están las últimas cifras de octubre de 2020:

AAV: +581 %

ETH: +380 %

PPP: +294 %

Datos: CoinGecko

¿Qué es lo mejor de Aave?

No se puede negar el hecho de que Aave ha tenido un año sobresaliente. El lanzamiento de Aavenomics y Aave V2 es el catalizador de un nuevo crecimiento tanto a nivel de protocolo como a nivel de token. Pero, ¿qué sigue?

Aquí hay algunos eventos notables y dignos de mención:

Incentivos del ecosistema. Aavenomics introduce el concepto de incentivos de ecosistema, especialmente incentivos de liquidez para proveedores de protocolos. Pero eso no ha sucedido todavía. Podemos imaginar que una vez que Aave comience a subsidiar los depósitos con el token AAVE, el incentivo para obtener uno de los tokens de mayor rendimiento de DeFi podría generar mucha liquidez en el protocolo. Dicho esto, esta parece ser una discusión lenta, así que nada demasiado concreto todavía.

autorización de crédito. La delegación de crédito es una nueva característica de Aave V2, donde los depositantes pueden delegar su autoridad de préstamo a otros usuarios, posiblemente obteniendo una tasa de interés más alta. Desde mi perspectiva, la autorización de crédito es probablemente uno de los desarrollos más interesantes, porque es una función que permite construir un negocio completo sobre ella. Alguien podría usar la delegación de crédito para construir efectivamente un nuevo blockfi: un negocio de criptomonedas de $500 millones construido en el mercado de dinero de Aave. La autorización de crédito también podría abrir la puerta a la tarjeta de crédito Aave. Todavía es pronto para Aave CD, pero definitivamente es una característica que estaremos atentos en los próximos meses.

Arquitectura de fichas V2. Delphi Digital propuso recientemente una nueva arquitectura de token para acompañar a V2, basándose en la actualización de Aavenomics. Permite a los prestatarios y proveedores pagar un seguro de "un clic" que se cobrará de los intereses generados por el módulo de seguridad de Aave. El esquema también tiene un diseño a largo plazo más complejo. Puedes aprender más aqui. Todavía no hay nada finalizado, pero todavía hay discusiones interesantes.

Listado en Bitwise 10. Aave reemplazó recientemente a Cosmos en Bitwise 10. Este es un hito importante para Aave, ya que se une al protocolo DeFi Uniswap y otros grandes criptoactivos importantes como BTC, ETH y se conecta al índice. Es una señal de que la criptoindustria está madurando a medida que los tokens DeFi con utilidad en el mundo real comienzan a colarse en los criptoactivos más valiosos por capitalización de mercado. Dicho esto, Tezos, EOS, Bitcoin Cash y otros aún ocupan un lugar en el índice Bitwise, lo que deja un objetivo abierto para otros protocolos DeFi importantes.

Fideicomiso AAVE en escala de grises. Grace Carr se ha postulado recientemente para varios fideicomisos nuevos, incluido AAVE. Si se lanza, esto proporcionará un importante catalizador ya que AAVE estará disponible directamente en los mercados tradicionales. Además, el lanzamiento exitoso de Grayscale Trust ejercerá una presión de compra considerable sobre AAVE, ya que AAVE actualmente posee otros activos importantes como BTC (> 4% del suministro) y ETH (posee > 4% del suministro 2%).

Tags:

El artículo es una contribución del análisis de blockchain de Niu Qi.

"El autor de este artículo, Carlos Sessa, es un desarrollador de software DeFi. Anteriormente.

En la última semana de negociación de enero de 2021.

Aave: mercado monetario descentralizadoEl rendimiento ha sido uno de los principales impulsores del crecimiento de DeFi. En los últimos dos años.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

1. socio de a16z: hable sobre la gobernanza del protocolo de criptomonedasUn protocolo de criptomonedas debe estar regido por una comunidad descentralizada de poseedores de monedas.

Título original: El volumen de comercio de DEX supera los 63 mil millones de dólares estadounidenses, y se avecina otra ola de DeFi. ¿Puede continuar esta tendencia?Resumen: Los proyectos DeFi como Uniswap, Aave.