BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Hay una especie de token en el mundo DeFi, se ven familiares, pero parece haber algo diferente, como cDAI, aUSDC, yCURVE, yUSD, xSUSHI, stETH, UNI-LP, todos estos se agregan antes del símbolo del token original. Una carta suele representar algún tipo de interés.

cDAI representa el certificado de depósito + ingreso de DAI depositado en compuesto

aUSDC representa USDC depositado en depósito AAVE + certificado de ingreso

yCURVE representa el certificado hipotecario del pool Y de Curve

yUSD representa el certificado de ingresos de yCURVE depositado en el fondo común de Yearn

xSUSHI representa el certificado de acciones de sushi depositado en el grupo de gobierno

stETH representa el certificado hipotecario de ETH en el grupo de hipotecas ETH2.0 de lido

UNI-LP representa el certificado de liquidez de dos tokens depositados en el Pool de Uniswap

Los tokens de capital acumularán capital con el aumento de cada bloque de la cadena de bloques, como el certificado de ingresos de yUSD, suponiendo que invertimos 1DAI desde el establecimiento del pool de ingresos, en este momento 1DAI=1yUSD, suponiendo una tasa anualizada del 15 % , Luego de un año de acumulación de ingresos, cuando canjeemos yUSD, el tipo de cambio pasará a ser 1yUSD=1.15DAI.

Los tokens de equidad tienen muchos usos, y podemos analizar brevemente algunos escenarios de aplicación a continuación.

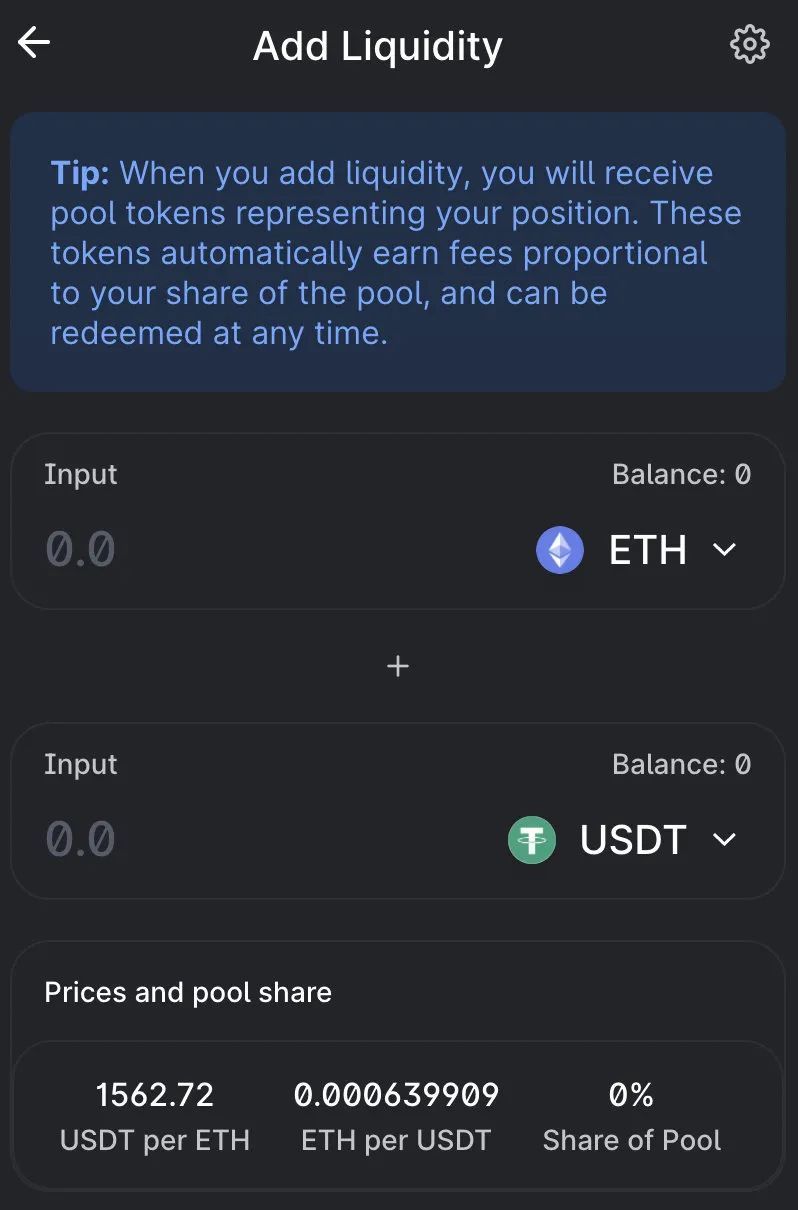

Agregamos el valor equivalente de ETH y USDT al grupo de liquidez de Uniswap y obtendremos un token LP, que representa nuestros derechos de ingresos por tarifas de transacción en el grupo.

Si simplemente agrega activos al grupo de fondos, el rendimiento promedio anualizado de las tarifas de transacción será de alrededor del 30%. A partir de esto, muchos usuarios concluyeron que agregar liquidez al grupo daría como resultado una gran pérdida gratuita (principalmente en relación con la expectativa de que el precio de ETH seguirá aumentando).

De hecho, este token LP tiene muchos usos, el más común para la minería, que también es una manifestación clave de la componibilidad de DeFi.

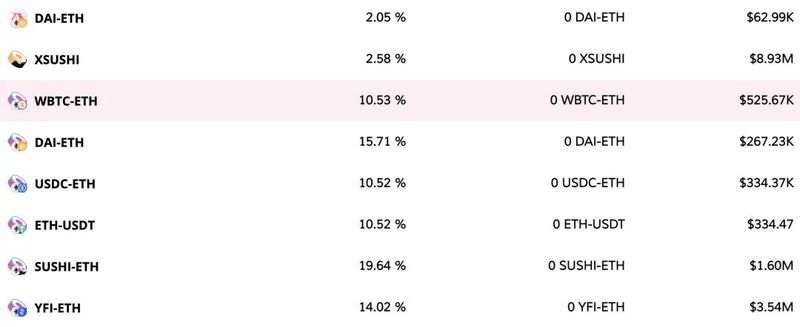

Al igual que YAM y SUSHI, las dos minas más populares en el verano de 2020, ambas respaldan la extracción de este token LP usando ETH-USDT Hipoteca LP en el grupo de distribución de YAM y SUSHI, y puede obtener cientos o incluso miles de retornos anualizados .

Con el mismo LP, también puedes minar PICKLE, FARM, UNI, BAO, SUSHI, 1INCH, etc. más adelante. Calculada para más de medio año, la renta nunca será inferior a la de la tenencia sola. Si el precio de la moneda no ha subido o bajado en los últimos seis meses, ¡entonces la ganancia de la minería será aún mayor!

¡Se puede decir que ETH-USDT es una pala de oro! ¡También hay ETH-DAI, ETH-USDC, ETH-WBTC, etc. de manera similar!

En la actualidad, muchos pools de minería en BSC y HECO operan básicamente de forma independiente, y la mayoría de ellos extraen con moneda local y moneda única. Básicamente, no jugaron de acuerdo con esta rutina, principalmente porque la ecología no es lo suficientemente perfecta y el espacio para la combinación mutua es limitado.

Los tokens de capital como cDAI, aUSDC e yUSD representan los derechos e intereses de los ingresos por depósitos del usuario. Se puede decir simplemente que son tokens estables que generan intereses. Detrás de cada cDAI, hay al menos un DAI almacenado en compuesto como garantía. Por lo tanto, podemos usar activos como cDAI como hipotecas secundarias para prestar más fondos.

Por ejemplo, ARCx admite el uso de yUSD, xSUSHI, cUSDC, ibETH e imUSD como garantía para acuñar la moneda estable STABLEx. Los tokens mencionados anteriormente en poder del usuario representan los derechos e intereses de ingresos en los proyectos relacionados. Si se hipotecan y acuñan a través de ARCx, se puede liberar más liquidez. Esta es también la belleza de los componentes básicos de DeFi, que pueden promover la refinanciación. de activos

Al igual que Cream, admite la promesa de yCRV, yUSD, yETH, ETH-USDT, xSUSHI, WBTC-ETH y otros tokens de capital. Vemos que los tokens LP también se pueden usar para la promesa de préstamo. Al depositar los tokens de tipo de ingresos anteriores como promesas, por un lado, podemos generar ingresos por depósitos y, además, también podemos prestar los tokens necesarios para las transacciones.

En Cream, vemos que no solo se pueden prometer tokens LP, sino que también se pueden prestar tokens LP para minería. Por ejemplo, podemos hipotecar cualquier activo respaldado y luego prestar ETH-USDT, el token LP, para extraer 1 pulgada. El ingreso minero es mucho más alto que el interés del préstamo. Esta es una operación de arbitraje estándar.

Los tokens de equidad de DeFi son el vínculo clave para construir los bloques de construcción DeFi Lego. Por un lado, son muy estables y, por otro lado, también son fáciles de integrar, lo que facilita que los diferentes protocolos se refieran a los activos de los demás. Cree una estrategia de ingresos más optimizada entre cada aplicación, promoviendo así la prosperidad de todo el ecosistema DeFi.

Este modelo tiene su lado bueno, pero también tiene un lado de riesgo relativamente alto. Debido a este apilamiento mutuo, si un enlace falla, otros protocolos también se verán afectados. Al igual que el ataque al protocolo Alpha hace algún tiempo, causó muchas pérdidas a Cream, que era pasivo.

En algunos casos, los usuarios no conocen el propósito de los tokens de capital en la billetera y venden directamente los tokens, lo que resulta en la pérdida de algunos activos. La billetera imtoken a menudo tiene muchos recordatorios de adición de tokens incomprensibles, la mayoría de los cuales son tokens de capital recibidos después de participar en una mina determinada y, a veces, los usuarios pueden deshacerse accidentalmente de estos tokens.

Por lo tanto, me gustaría recordarles a los veteranos aquí que este tipo de token de capital no debe intercambiarse directamente tanto como sea posible. Aunque estos tokens admiten transferencias directas, como transferir a otra cuenta propia, trate de hacer tales operaciones lo menos posible. posible evitar transacciones innecesarias pérdida necesaria.

También intente no vender dichos tokens en DEX, pero elija canjearlos en la aplicación nativa desarmando, lo que puede evitar un alto deslizamiento en las transacciones.

Tags:

Recientemente, el "Panorama y tendencias globales de la industria Blockchain (Informe anual 2020~2021)" (en lo sucesivo.

La última encuesta de Cardify encontró que los recién llegados a la inversión en criptomonedas no investigan mucho antes de ingresar al campo.

Judy Liu: Hay una ola de empresas estadounidenses que están considerando comprar bitcoins y criptomonedas para reestructurar sus balances ¿Qué tipo de ansiedad y riesgo traerá esto al mercado de capitales? Bitcoin sup.

Hay una especie de token en el mundo DeFi, se ven familiares, pero parece haber algo diferente, como cDAI, aUSDC, yCURVE, yUSD, xSUSHI, stETH, UNI-LP.

Esta imagen lo ayudará a comprender qué es rDOT y por qué debe usar la aplicación rDOT. 1.aplicación rDOT La aplicación rDOT es una aplicación descentralizada que resuelve el problema de liquidez de DOT.

El diseño de Stablecoin es una actividad teórica y práctica extremadamente profesional e intensiva en el cerebro en el círculo monetario.

Como plataforma DeFi construida sobre Cosmos SDK, Kava se está desarrollando rápidamente porque cuenta con la confianza de clientes institucionales de todo el mundo. Kava planea integrar IBC.