BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El artículo de hoy se divide en 2 partes:

1. Lo que necesitas saber para iniciarte en el mundo DeFi;

2. Introducción básica de los mejores proyectos de préstamo en el mercado y cómo jugar el préstamo.

Clave para llevar:

Si realmente queremos encontrar los secretos para enriquecernos en la industria DeFi, debemos comprender los préstamos. La gente nunca ganará dinero más allá de lo que sabe. Tenemos que mirar hacia arriba y ver el camino.

La industria de la moneda digital se ha desarrollado durante unos diez años desde el nacimiento de Bitcoin. En los últimos diez años, ha experimentado una serie de procesos como estafas, aumentos repentinos, quiebras y establecimiento de consenso. Hasta el día de hoy, muchas instituciones financieras tradicionales, Musk, Los principales empresarios en industrias tradicionales como Wang Xing también han comenzado a prestar atención e ingresar al mercado. Es necesario que hagamos una revisión completa de la tendencia de desarrollo de la industria de la moneda digital para ayudarnos a comprender mejor las tendencias históricas.

"Prophet" siempre ha aconsejado a los usuarios que si desea tener una comprensión profunda de la industria de la moneda digital, primero debe leer los libros blancos de Bitcoin y Ethereum. Después de tener una comprensión profunda de Bitcoin y Ethereum, lo siguiente a lo que debe prestar atención es a la pista DeFi, por lo que en este artículo le daremos una introducción preliminar a la pista DeFi para ayudarlo a comprenderla mejor.

1. Características de DeFi

DeFi, finanzas descentralizadas, también conocidas como finanzas descentralizadas, es una revolución financiera nativa de la industria de la cadena de bloques. En comparación con las finanzas tradicionales (las finanzas centralizadas, como los bancos centrales de varios países, tienen un sistema unificado de liquidación, emisión de moneda y sistemas financieros sujetos a las políticas financieras de los gobiernos de varios países), DeFi utiliza contratos inteligentes para formular reglas y hacerlas cumplir estrictamente. las reglas a través de códigos, es esencialmente un método financiero que reemplaza el gobierno humano con el gobierno de la máquina. Al mismo tiempo, todos los contratos inteligentes son de código abierto. De esta manera, se realiza:

Transparencia: una vez que el código se implementa en línea, ninguna organización o sujeto centralizado puede realizar cambios en las reglas sin notificar a los usuarios;

Disponibilidad: todas las aplicaciones DeFi se implementan en la cadena de bloques y solo se necesita un teléfono móvil o una computadora para obtener el servicio.En comparación con los servicios financieros fuera de línea, la disponibilidad es mucho mayor;

Alta eficiencia: una transferencia en la cadena de bloques generalmente solo toma unos minutos o incluso unos segundos, mientras que las transferencias financieras transfronterizas tradicionales a menudo demoran días o incluso más, y también debe ser revisada por una organización centralizada;

Protección de la privacidad: los servicios financieros tradicionales requieren que los clientes realicen KYC (autenticación de nombre real), y las instituciones financieras tradicionales tienen toda la información financiera de los clientes, pero DeFi solo requiere que los usuarios configuren una billetera, y nadie sabe quién es el usuario de la billetera. Los usuarios también pueden configurar múltiples billeteras para descentralizar sus activos;

Equidad: las finanzas tradicionales llevarán a cabo una evaluación crediticia basada en la información multidimensional de los usuarios, distinguiendo artificialmente a los clientes. Esta distinción se refleja en varios aspectos, como las tasas de interés de los depósitos y las tasas de interés de los préstamos, mientras que DeFi trata a todos los usuarios por igual. Por ejemplo, si hace un préstamo compuesto, la tasa de interés es la misma sin importar cuánto sean sus activos.

2. La estructura de DeFi

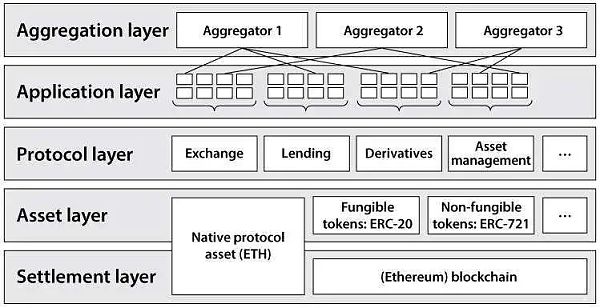

Cualquier sistema es como un edificio con una base y un sujeto. Al igual que el sistema financiero tradicional, el banco central es responsable de la liquidación final y la política monetaria, y los bancos comerciales son responsables de la inversión y el financiamiento. Lo mismo ocurre con DeFi. Nosotros puede abstraer todo el mundo DeFi en cinco niveles.Como se muestra en la Figura 1, incluye: capa de liquidación, capa de activos, capa de protocolo, capa de aplicación y capa de agregación.

Ethereum Solidity lanzó la versión 0.8.2, que puede incorporar una pequeña cantidad de código para ahorrar gasolina: el 3 de marzo, el equipo de lenguaje de programación Ethereum Solidity lanzó la versión 0.8.2, agregando una etapa de optimización que puede incorporar una pequeña cantidad de código para ahorrar Gas, And proporciona más formas de usar la documentación del código exportando comentarios en línea y permitiendo etiquetas natspec personalizadas. Inlining es una técnica de optimización que expande el cuerpo de la función directamente al sitio de la llamada. [2021/3/3 18:10:21]

Capa de liquidación (capa 1): consta de la cadena de bloques y sus activos de protocolo nativos (por ejemplo, BTC en la cadena de bloques de Bitcoin y ETH en la cadena de bloques de Ethereum). Permite que la red almacene de forma segura la información de propiedad y garantice que cualquier cambio de estado cumpla con su conjunto de reglas. Blockchain puede verse como la base para la ejecución sin confianza, que actúa como una capa de resolución de disputas y acuerdos.

Capa de activos (capa 2): consta de todos los activos emitidos sobre la capa de liquidación. Esto incluye los activos del protocolo nativo, así como cualquier otro activo (a menudo denominado token) emitido en esta cadena de bloques.

Capa de protocolo (capa 3): proporciona estándares para casos de uso específicos, como intercambios descentralizados, mercados de deuda, derivados y gestión de activos en cadena. Estos estándares generalmente se implementan como un conjunto de contratos inteligentes a los que puede acceder cualquier usuario (o aplicación DeFi). Por lo tanto, estos protocolos son altamente interoperables.

Capa de aplicación (capa 4): crea aplicaciones orientadas al usuario que se conectan a protocolos individuales. Las interacciones de contratos inteligentes generalmente se abstraen mediante una interfaz basada en navegador web, lo que hace que el protocolo sea más fácil de usar.

Capa de agregación (capa 5): es una extensión de la capa de aplicación. Los agregadores crean plataformas centradas en el usuario que se conectan a múltiples aplicaciones y protocolos. Por lo general, brindan herramientas para comparar y calificar servicios, permiten a los usuarios realizar tareas complejas al conectarse a múltiples protocolos simultáneamente y combinan información relacionada de manera clara y concisa. Ahora que entendemos el modelo conceptual, echemos un vistazo más de cerca a las capas de tokenización y protocolo. Después de una breve introducción a la tokenización de activos, examinaremos los protocolos de intercambio descentralizados, las plataformas de préstamo descentralizadas, los derivados descentralizados y los protocolos de gestión de activos en cadena. Esto nos permite proporcionar la base necesaria para nuestro análisis de los riesgos potenciales de DEFI.

En la actualidad, DeFi ha construido un prototipo de una ecología completa, pero todavía hay muchos lugares incompletos, por lo que los desarrolladores aún están desarrollando proyectos en estos cinco niveles. Solo al comprender estos cinco niveles podemos comprender la posición y la necesidad de un determinado proyecto en el mundo DeFi y predecir una valoración razonable. Con el desarrollo de DeFi, especialmente la mejora de la capa de protocolo, los futuros desarrolladores desarrollarán principalmente proyectos en la capa de aplicación y la capa de agregación. Para los usuarios comunes, perciben principalmente proyectos en la capa de aplicación y la capa de agregación.

3. La piedra angular de la capa del protocolo DeFi: préstamos

Los préstamos son la piedra angular de todo el mundo DeFi. Antes de comprender esta lógica, debemos comprender las monedas estables.

Los tokens nativos de la industria de la moneda digital, como Bitcoin y ETH, son muy volátiles, lo que conlleva grandes riesgos para la liquidación y el pago. Por lo tanto, la industria de la moneda digital necesita una moneda relativamente estable como el dólar estadounidense para la liquidación. Esta es la razón para el surgimiento de las monedas estables.

Hay muchos tipos de monedas estables, que se pueden dividir principalmente en tres categorías: colateral fuera de la cadena, colateral en la cadena y no garantizado. Las monedas estables no seguras actualmente no tienen aplicaciones a gran escala, por lo que no las presentaré aquí por el momento. La hipoteca fuera de la cadena está representada por el USDT de TEDA. TEDA emitirá 1 USDT por cada dólar recibido por TEDA. El problema con este tipo de token es que necesita auditar periódicamente al emisor para asegurarse de que tiene suficiente garantía. La hipoteca en cadena está representada por DAI emitido por MakerDao, y DAI se obtiene comprometiendo ETH en el contrato inteligente establecido por MakerDao.

El mayor problema con el USDT es el problema de la centralización. En primer lugar, la llamada paridad 1:1 con el dólar estadounidense no ha publicado un informe de auditoría, y este problema ha sido criticado durante mucho tiempo. En segundo lugar, la SEC todavía está revisando el USDT. .Si es cierto Si se encuentra un problema, definitivamente habrá una ola de fallas repentinas en USDT.USDC es similar a USDT.Aunque hay auditorías de cumplimiento, el problema de la centralización no se puede evitar;

Por lo tanto, en blockchain, la moneda estable descentralizada DAI es el componente central más importante y de nivel más bajo, y el acuerdo de préstamo hipotecario que produce DAI se ha convertido naturalmente en la piedra angular de todo el mundo DeFi.

Actualmente, los tres proyectos de préstamos con más escenarios de uso en el campo DeFi son MakerDao, Compound y AAVE:

1) MakerDao: su función principal es generar DAI de moneda estable a través de su Protocolo de posición de deuda garantizada (CDP). Aquí hay un parámetro muy importante, que es la tasa hipotecaria. La tasa hipotecaria de MakerDao se establece en 150%, que es el valor de ETH 150DAI Mortgage solo puede prestar 100DAI en MakerDao. Cuando la tasa hipotecaria sea inferior a esta tasa, el sistema comenzará a liquidar el CDP. Si el cliente rescinde voluntariamente el CDP, el cliente debe pagar una tarifa. Esta tarifa se paga a través del token MKR nativo de MakerDao. El MKR pagado será destruido por el contrato inteligente, que realiza la deflación de MKR disfrazada y eleva el precio. de MKR. . Por lo tanto, podemos ver que cuando USDT fue expuesto para ser investigado por la SEC, la oferta de DAI fue en aumento, lo que significó que se crearon más CDP, y más creaciones de CDP también significaron que más clientes finalizarían CDP (aquí Todos deben entender que la creación y terminación de CDP es un proceso de equilibrio dinámico), por lo que se destruye cada vez más MKR, por lo que el precio sube cada vez más. Desde un entendimiento lógico esencial, mientras la demanda de DAI aumente y la operación de MakerDao siga siendo benigna, el precio de MKR definitivamente aumentará.

Sitio web oficial de Maker Publicación de datos de Dai

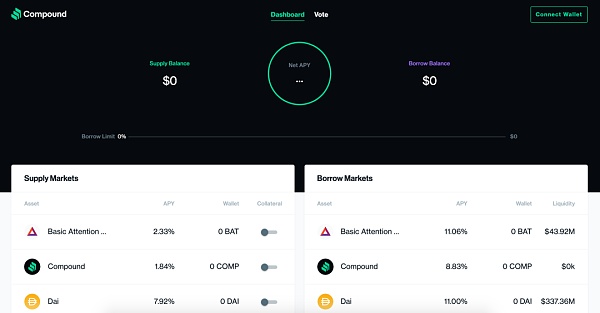

2) Compuesto: el entendimiento simple es que Compound ha establecido una gran cantidad de grupos de fondos, y cada grupo de fondos corresponde a un token. Puede depositar activos para ganar intereses o pagar intereses para prestar activos. El interés se calcula en tiempo real por el algoritmo de Ajuste es también una manifestación de la liberalización de la tasa de interés. Aquí hay un detalle de que el valor de los activos depositados determina el valor de los activos que se pueden prestar. Al mismo tiempo, diferentes activos depositados tendrán diferentes coeficientes de préstamo. Cuanto mayor sea el coeficiente, más activos se pueden prestar. afuera. La verdadera explosión de Compound es que fue el primero en iniciar el método de minería de liquidez en DeFi, lo que hizo que su TVL creciera explosivamente, y el crecimiento explosivo de TVL hará que sus tasas de interés de depósitos y préstamos se acerquen a un nivel razonable. con necesidades de capital vendrán al Recinto para realizar transacciones, promoviendo aún más el desarrollo de toda la ecología;

Página de inicio del sitio web oficial compuesto

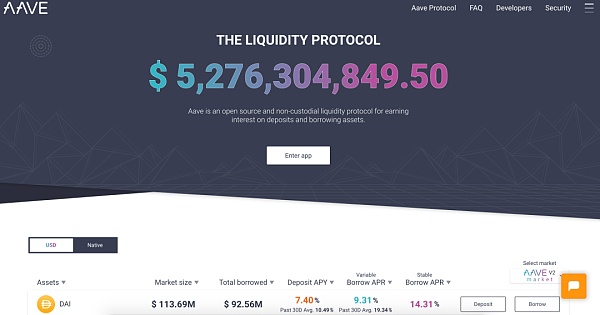

3) AAVE: La lógica general es similar a Compound, su nombre original es ETHLend, que también es un proyecto de préstamo temprano en Ethereum, lo más destacable es su función de préstamo flash. Con respecto a los préstamos flash, esta también es una creación extremadamente geek y subversiva que solo existe en la cadena de bloques. Para entender los préstamos flash, uno debe tener una comprensión de los bloques. Sabemos que las transacciones en la cadena de bloques se realizan a través de El bloque está empaquetado y el préstamo flash es el proceso de realizar tanto el préstamo como el reembolso en un bloque (si solo hay un préstamo pero no hay reembolso, la transacción completa no se empaquetará en este bloque, por lo que, naturalmente, la transacción falla), en este momento no hay necesidad para proporcionar cualquier garantía. Teóricamente, el préstamo flash es para deshacerse de la dependencia de los fondos y liberar la naturaleza poderosa de la estrategia. En principio, siempre que la estrategia sea lo suficientemente buena, no habrá necesidad de considerar la fuente de los fondos, y la cadena de bloques estar lleno de fondos gratuitos ilimitados. Hay 17 tokens disponibles en Aave para préstamos flash con una tarifa del 0,09%.

Página de inicio del sitio web oficial de AAVE

La plataforma de préstamo tiene los siguientes modos de juego:

El primero es simplemente depositar activos para ganar intereses, lo que es muy atractivo para los usuarios con una gran cantidad de activos inactivos y, al mismo tiempo, aumenta la liquidez del fondo común en la plataforma de préstamos;

El segundo es aumentar el apalancamiento. Si eres optimista con ETH, entonces los usuarios pueden usar DAI para comprar ETH primero, luego depositar ETH en la plataforma de préstamo para prestar DAI, y luego usar el DAI prestado para comprar ETH, lo que puede repetir el ciclo. ;

El tercero es la venta en corto: los usuarios pueden depositar DAI para prestar ETH, luego vender ETH, esperar hasta que el precio de ETH caiga y luego volver a comprar ETH y devolverlo a la plataforma de préstamo para completar el arbitraje.

Los préstamos son la piedra angular de DeFi. Para muchos usuarios comunes, puede que no sea necesario utilizar directamente las aplicaciones de préstamo, pero el edificio de gran altura de DeFi se construye paso a paso a partir de los préstamos. Si hay un problema con el acuerdo de préstamo, entonces este edificio también se derrumbará. Entonces, si realmente queremos encontrar los secretos para enriquecernos en la industria DeFi, debemos comprender los préstamos. La gente nunca ganará dinero más allá de lo que sabe. Tenemos que mirar hacia arriba y ver el camino.

Fuente de referencia

https://docs.aave.com/developers/tutorials/realizando-un-préstamo-flash/...-en-tu-proyecto

https://money-legos.studydefi.com/#/aave?id=flashloans

Tags:

Título ▌La oficina de inspección de la SEC de EE. UU.

El 4 de marzo de 2021, hora de Beijing, según el seguimiento de la opinión pública de [Beosin-OSINT], se sospechaba que el proyecto ecológico DeFi de BSC Meerkat Finance había huido.

Goldman Sachs ha reabierto sus mesas de negociación de criptomonedas y ofrecerá a los clientes negociar futuros de bitcoin y contratos a plazo no entregables (NDF) a partir de la próxima semana.

El artículo de hoy se divide en 2 partes:1. Lo que necesitas saber para iniciarte en el mundo DeFi;2. Introducción básica de los mejores proyectos de préstamo en el mercado y cómo jugar el préstamo.

Con los rendimientos de los bonos acercándose a cero y la mayoría de los bancos centrales de todo el mundo "liberando agua", los inversores tienen que buscar nuevas herramientas de almacenamiento de riqueza.

Decir que el tema más controvertido en el campo de la cadena de bloques recientemente es probablemente la propuesta de reforma de la tarifa de transacción EIP-1559 de Ethereum Después de mover los ladrillos a mano.

Con el aumento del número de paracadenas conectadas a la red de prueba Rococo V1, la operación de paracadenas se ha estabilizado gradualmente y la subasta de paracadenas de Polkadot está cada vez más cerca. Entonces.