BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Comprender las características, los mecanismos clave y los posibles problemas de los contratos perpetuos de criptomonedas.

Los derivados del mercado de criptomonedas incluyen principalmente transacciones apalancadas, contratos de futuros, contratos de opciones y tokens apalancados. Entre ellos, el contrato perpetuo es un contrato de futuros innovador en el mercado de criptomonedas y se ha convertido rápidamente en los derivados principales actuales.

Tanto los contratos perpetuos como los contratos de entrega son contratos de futuros. A diferencia de los contratos de entrega, los contratos perpetuos no tienen fecha de vencimiento ni fecha de entrega, y los comerciantes pueden mantenerlos durante mucho tiempo de acuerdo con las necesidades reales para obtener mayores rendimientos.

BitMEX es el primer intercambio de criptomonedas en enumerar contratos perpetuos. En ese momento, había muy pocos derivados en el mercado de criptomonedas, el contrato perpetuo lanzado por BitMEX satisfizo bien la demanda del mercado y se desarrolló rápidamente en el mercado de criptomonedas. En la actualidad, los principales intercambios como Binance, Huobi y OKEx han lanzado contratos perpetuos, y las variedades comerciales también se han expandido de BTC y ETH a otras criptomonedas.

Habrá una diferencia entre el precio de un contrato de futuros y el precio al contado debido a las expectativas y primas de los comerciantes. En términos generales, cuanto más lejos de la fecha de entrega del contrato, más inciertas serán las expectativas del comerciante y mayor será la diferencia de precio entre el precio del contrato de futuros y el precio al contado. El contrato perpetuo no establece una fecha de entrega, se puede entender que la fecha de entrega del contrato perpetuo es infinita, lo que significa que el precio del contrato perpetuo no está anclado y puede desviarse seriamente del precio spot. Para garantizar la convergencia a largo plazo entre el precio del contrato perpetuo y el precio al contado y no desviarse demasiado del precio al contado, se introducen algunos mecanismos especiales en el contrato perpetuo.

Tasa de financiación

La tasa de financiación se refiere a la liquidación de fondos entre todos los largos y cortos en el mercado de contratos perpetuos, y las liquidaciones se realizan a intervalos regulares. La tasa de financiación determina el pagador y el beneficiario: si el precio del contrato perpetuo es significativamente más alto que el precio al contado, entonces la tasa de financiación es positiva y el lado largo necesita pagar fondos al lado corto; por el contrario, si el precio de el contrato perpetuo es significativamente más bajo que el precio al contado, entonces la tasa de financiación es negativa y los cortos pagan los largos. Además, cuanto mayor sea la desviación del precio, mayor será la tasa de financiación.

Las tasas de financiación pueden equilibrar la demanda de contratos perpetuos de posiciones largas y cortas. Por ejemplo, cuando el precio del contrato perpetuo es más alto que el precio al contado, la tasa de fondeo es positiva y los largos deben pagar a los cortos, lo que conduce a una disminución en la demanda del contrato perpetuo y un aumento en la demanda. para el corto, lo que inhibirá la compra y fomentará la venta, reduciendo así el precio del contrato perpetuo y tendiendo al precio spot. Lo contrario es lo contrario.

marcar precio

El precio de marca se calcula en función de factores como el precio del índice al contado, la tasa de financiación y el intervalo de tiempo. El precio del índice al contado se obtiene generalmente ponderando los precios al contado de las principales bolsas. Las ganancias y pérdidas no realizadas del contrato perpetuo, la sentencia de liquidación forzosa, etc., se calculan todas con base en el precio de marca (no el precio del contrato perpetuo). El uso de precios de marca puede evitar la liquidación forzosa debido a fluctuaciones violentas en el precio de los contratos perpetuos.

El éxito de los contratos perpetuos en el mercado de las criptomonedas está muy relacionado con sus propias características.

Primero, el contrato perpetuo no tiene fecha de entrega y no requiere que los comerciantes realicen operaciones como mover posiciones, administrar posiciones y reconstruir posiciones. La gran mayoría de los comerciantes en el mercado de criptomonedas no son inversores acreditados y no tienen el conocimiento financiero ni la experiencia comercial necesarios. Esta característica de los contratos perpetuos puede satisfacer las necesidades de los comerciantes en el mercado de criptomonedas para simplificar la dificultad de las transacciones, ganando así el favor de los comerciantes.

En segundo lugar, los comerciantes pueden aprovechar la tasa de financiación del contrato perpetuo para el arbitraje. Un comerciante puede abrir una posición en el mercado de contratos perpetuos y simultáneamente abrir una posición de compensación en el mercado al contado. De esta manera, la fluctuación del precio del activo en sí no afectará los activos totales del comerciante, pero el comerciante puede obtener la tasa de financiación del oro. Por supuesto, si el comerciante juzga mal la tendencia del mercado, también puede perder la tasa de la tarifa de capital. Al mismo tiempo, los comerciantes también deben considerar el riesgo de liquidación forzosa causada por las fluctuaciones de precios.

Tercero, es difícil para los perpetradores manipular el mercado de contratos perpetuos. Las pérdidas y ganancias y la liquidación forzosa de los contratos perpetuos se calculan en función del precio marcado. Si los perpetradores quieren manipular maliciosamente el mercado de contratos perpetuos, primero deben afectar el precio al contado de los principales intercambios.

Cuarto, utilice el apalancamiento. Al igual que otros derivados, los contratos perpetuos también brindan apalancamiento a los operadores. Con apalancamiento, un comerciante puede tomar una posición más grande con una pequeña cantidad de capital. Al mismo tiempo, los contratos perpetuos de muchos intercambios pueden ajustar el apalancamiento múltiple después de abrir posiciones, es decir, los comerciantes pueden ajustar el precio de liquidación forzada, lo que es más amigable para los comerciantes.

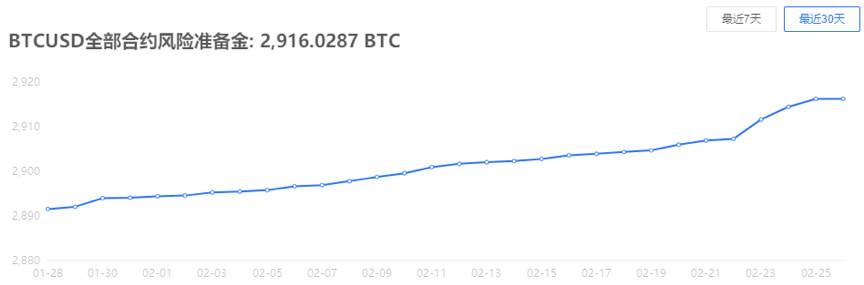

En quinto lugar, los principales intercambios proporcionan reservas de riesgo para contratos perpetuos. Si el contrato perpetuo del comerciante se ve obligado a liquidarse, el intercambio iniciará el motor de liquidación para hacerse cargo de la posición restante en la cuenta del comerciante y utilizará la reserva de riesgo para llevar a cabo la liquidación inversa. Esta es una ventaja que los comerciantes pasan por alto fácilmente. La existencia de reservas de riesgo equivale a que la bolsa proporcione liquidez ilimitada a los operadores a precio de liquidación forzosa, característica que no existe en el mercado tradicional de contratos de futuros financieros. Si la reserva de riesgo de la bolsa no es suficiente para hacerse cargo de las posiciones restantes del usuario liquidado, la bolsa cerrará automáticamente las posiciones de la parte lucrativa de acuerdo con las reglas.

Figura 1: Reserva de riesgo BTC de OKEx

En primer lugar, la introducción de la tasa de financiación en el contrato perpetuo puede evitar en gran medida que el precio del contrato perpetuo se desvíe del precio al contado. Sin embargo, si el comerciante juzga mal la tendencia del mercado, el comerciante debe pagar a la contraparte una tarifa de tasa de financiación. Dado que el contrato perpetuo se liquidará cada pocas horas, la tasa de financiación acumulada será una gran pérdida.

En segundo lugar, la introducción de precios de marca en los contratos perpetuos puede evitar el problema de la liquidación forzosa provocada por la manipulación malintencionada del mercado de contratos perpetuos. Los malos actores no pueden manipular el precio al contado, pero pueden influir en el precio del contrato perpetuo para obtener una prima de tasa de financiación, especialmente para los intercambios con pequeños volúmenes de negociación.

En tercer lugar, las variedades comerciales iniciales de los contratos perpetuos son principalmente BTC y ETH, que tienen un volumen comercial relativamente grande y una liquidez relativamente buena. Pero luego muchos intercambios lanzaron contratos perpetuos de otras criptomonedas. La falta de liquidez de estas criptomonedas da como resultado una mayor volatilidad de los precios, tasas de financiación más altas y una mayor probabilidad de causar pérdidas a los comerciantes.

Cuarto, los comerciantes pueden elegir un alto apalancamiento en contratos perpetuos. La volatilidad del mercado de criptomonedas es muy alta y, cuando se combina con un alto apalancamiento, la exposición al riesgo de los comerciantes puede ser muy grande. A medida que fluctúa el mercado, una vez que el margen del comerciante cae por debajo del umbral, el sistema realizará una liquidación forzada y el comerciante perderá el margen del contrato.

Con el desarrollo del mercado de criptomonedas, el contrato perpetuo también mejora y se perfecciona constantemente. En primer lugar, los principales intercambios están aumentando su protección para los comerciantes de contratos perpetuos. Para cada variedad comercial, el intercambio tiene una reserva de riesgo, y la cantidad acumulada de la reserva de riesgo aumenta constantemente. Al mismo tiempo, mediante el seguimiento en tiempo real de precios y posiciones, se reduce la situación de manipulación maliciosa del mercado. Además, el intercambio también ha introducido muchas funciones innovadoras y métodos comerciales, como el bloqueo de activos colaterales, la liquidación en tiempo real, el stop de ganancias y el stop loss más inteligentes, etc. Estas funciones permiten a los comerciantes retirar fondos rentables más rápido y mejorar la eficiencia del uso de fondos de los comerciantes y la experiencia del usuario. Actualmente, muchos intercambios han lanzado contratos basados en divisas y contratos basados en USDT.

Los contratos basados en monedas, también conocidos como contratos inversos, son una innovación en el mercado de las criptomonedas. Los contratos basados en monedas están denominados en monedas fiduciarias, como el dólar estadounidense, y los comerciantes utilizan la criptomoneda correspondiente como margen para las transacciones y, finalmente, se liquidan en la criptomoneda correspondiente. Por ejemplo, si un comerciante participa en un contrato basado en moneda BTC, el comerciante primero debe tener una cierta cantidad de BTC como margen, y el ingreso final también se calcula en BTC. Dado que el contrato basado en monedas utiliza la criptomoneda correspondiente como margen, y el valor de la criptomoneda fluctuará, los comerciantes no son lo suficientemente intuitivos para calcular el valor o las ganancias y pérdidas del contrato basado en monedas, y necesitan volver a calcular el margen y el contrato. valor cada vez que abren una posición. La curva de ganancias y pérdidas del contrato estándar de divisas no es lineal, lo que amplificará aún más las ganancias o pérdidas del comerciante.

El contrato estándar USDT también se ha convertido en un contrato a plazo. El contrato estándar USDT es más intuitivo que el contrato estándar de moneda, y tanto su margen como su moneda de liquidación usan USDT. Los comerciantes que participan en contratos estándar de USDT no necesitan tener diferentes tipos de criptomonedas, y pueden participar en contratos estándar de USDT de todas las variedades comerciales al tener solo USDT. Al mismo tiempo, el valor del margen del contrato estándar de USDT no cambiará, y su curva de pérdidas y ganancias es lineal, y los comerciantes pueden calcular claramente el valor y las pérdidas y ganancias del contrato.

Los derivados en el mercado financiero tradicional, como futuros, opciones y swaps, se han vuelto muy maduros después de cientos de años de desarrollo, y los reguladores tienen un marco regulatorio y requisitos sólidos para estos derivados. Los derivados en el mercado de criptomonedas originalmente se tomaron prestados de derivados en los mercados financieros tradicionales, pero los contratos perpetuos son una innovación en el mercado de criptomonedas. ¿Por qué no existe un derivado como el contrato perpetuo en el mercado financiero tradicional? La razón más probable es que los derivados en los mercados financieros tradicionales son herramientas para la gestión y cobertura de riesgos, mientras que los derivados, como los contratos perpetuos, no cumplen con los requisitos reglamentarios y tienen mayores riesgos.

Los mercados financieros tradicionales tienen restricciones estrictas sobre los inversores calificados que participan en transacciones de derivados y no permitirán que los inversores no calificados participen en inversiones de alto riesgo y alto apalancamiento. El mercado de criptomonedas aún se encuentra en sus primeras etapas y no tiene restricciones tan estrictas para los comerciantes. Los contratos perpetuos se ajustan bien a las características y necesidades de los comerciantes en el mercado de criptomonedas y han logrado un gran éxito.

El precio de las criptomonedas fluctúa mucho y el uso de derivados amplificará aún más la volatilidad.Además, muchos participantes en el mercado de criptomonedas usan un apalancamiento excesivo de manera irracional y son propensos a pérdidas sustanciales. Los intercambios de criptomonedas deben enfrentar este problema y guiar a estos participantes para controlar las posiciones y administrar la exposición al riesgo. Los reguladores deben formular e implementar políticas regulatorias para que los derivados en el mercado de criptomonedas sean más estandarizados y perfectos. Tomemos, por ejemplo, la serie de acciones regulatorias que los reguladores estadounidenses tomaron contra BitMEX el año pasado.

Las instituciones de cumplimiento tradicionales como CME y Bakkt también han comenzado a participar en el mercado de derivados de criptomonedas, lanzando productos de opciones y futuros de bitcoin compatibles, e instituciones como Medallion Fund también han comenzado a participar en la transacción de derivados de criptomonedas. Todo esto significa que el mercado de derivados de criptomonedas continuará desarrollándose, pero los contratos perpetuos no aparecerán en las instituciones comerciales compatibles en el tiempo previsible.

Título Original: "Contratos Perpetuos en Bolsas Centralizadas"

Escrito por: Hao Kai, trabajando en HashKey Capital Research

Reseña: Zou Chuanwei, economista jefe de Wanxiang Blockchain

Tags:

Ethereum y mineros La relación entre la comunidad de Ethereum y los mineros ha sido algo tensa. El algoritmo de prueba de trabajo de la red, Ethash, está diseñado explícitamente para ser resistente a ASIC y.

Título original: "Mine for all, te enseño a usar tarjetas gráficas inactivas para ganar miles de yuanes al mes"Por un lado, la producción mundial de semiconductores se ha desplomado y, por otro lado.

Matrixport se estableció en Singapur en 2019 y recibió inversiones de Bitmain, IDG Capital, lightspeed y Wu Jihan. En la actualidad, el volumen diario de transacciones es de 200 millones de dólares estadounidenses.

Comprender las características, los mecanismos clave y los posibles problemas de los contratos perpetuos de criptomonedas.Los derivados del mercado de criptomonedas incluyen principalmente transacciones apalancadas.

1. Observación dorada 丨 ¿Puede el intercambio lograr una situación de ganar-ganar con NFT bajo la nueva tendencia?Debido a sus atributos únicos, NFT se puede combinar con identificación de identidad, certificado.

En los últimos años, las actividades de inversión y comercio de criptoactivos, incluido Bitcoin.

No hay duda de que NFT puede convertirse en una nueva salida en el mundo del cifrado, que se basa en la explosión de DeFi.Desde que entró en 2021, con el rápido desarrollo de NFT.