BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Se han invertido decenas de miles de millones de dólares en fondos en la cadena para participar en la generación de ingresos de DeFi, y también están surgiendo aplicaciones de herramientas para resolver las necesidades y los puntos débiles de la minería DeFi.

Desde la "minería manual", la minería comprometida hasta la minería agregada inteligente, los medios para que los "agricultores" participen en la agricultura de ingresos se están volviendo cada vez más avanzados, pero para los usuarios con fondos pequeños, la baja eficiencia minera siempre ha sido un punto doloroso.

En este contexto, comenzaron a aparecer protocolos de minería apalancada en la cadena, incluido Alpha Homora desplegado en la cadena Ethereum y Binance Smart Chain BSC, y el protocolo de sobrepréstamo Pilot en la cadena ecológica Huobi Heco.

Similar al comercio de apalancamiento de moneda a moneda de los intercambios centralizados, este tipo de producto utiliza el apalancamiento para amplificar el principal de minería del usuario, mejorando así la tasa de utilización de los fondos, lo que permite a los usuarios obtener mayores rendimientos de minería con menos capital.

Las palabras clave asociadas con el apalancamiento también incluyen el riesgo de liquidación, que puede entenderse como una liquidación forzada en un escenario financiero centralizado.

En el escenario de minería de liquidez, una vez que cambien los tipos de cambio de las dos monedas involucradas en la minería, se producirán pérdidas temporales. Ahora que se acerca el apalancamiento, también significa que las pérdidas temporales se magnifican. Al mismo tiempo, una vez que el índice de endeudamiento del usuario (deuda/valor de la posición) alcance el índice de endeudamiento de liquidación, se activará el modo de liquidación y el usuario podrá perder parte o la totalidad del principal.

El protocolo de minería apalancada brinda a los usuarios con fondos insuficientes una opción para aumentar los ingresos de la minería, pero la otra cara de la moneda es el riesgo de liquidación. Los productos mineros apalancados pondrán a prueba una vez más las capacidades cognitivas y de gestión de riesgos de los "agricultores".

¿El principal no es suficiente apalancamiento para compensar?

La minería de liquidez de DeFi se ha convertido en una industria cuyo núcleo es la agricultura de ingresos. Desde que Compound lanzó la minería de liquidez en junio del año pasado, la industria se ha vuelto rápidamente popular. Los jugadores veteranos en el círculo de la cadena de bloques se esfuerzan por entrar en la cadena, convirtiéndose en "agricultores" y obteniendo ingresos proporcionando liquidez para Token.

Hay 239 907 transacciones no confirmadas en Ethereum: Golden Finance News, según los datos de OKLink, hay 239 907 transacciones no confirmadas en Ethereum, la potencia informática actual de la red es 776,44TH/s, la dificultad de la red es 10,52P y la dirección actual de tenencia de la moneda es 68 012 613, un aumento interanual de 167 544, el volumen de transacciones en cadena de 24 horas es de 1 674 324 ETH y el tiempo promedio actual de generación de bloques es de 13 s. [2021/11/10 21:41:00]

Después del nacimiento de cada vez más proyectos de minería de liquidez, las personas ya no están satisfechas con la minería manual. Estimulados por la demanda del mercado, nacieron YFI, YFII y otros protocolos de minería de agregación, y los "agricultores" han ingresado de la "era manual" "Mecánica Años". Al ingresar a la aplicación de grupo inteligente, los usuarios no necesitan cambiar manualmente entre grupos de minería, el protocolo capturará automáticamente aplicaciones de "suelo fértil" de alto rendimiento para "agricultura". El grupo inteligente, sin duda, mejora la tasa de utilización de los fondos y la eficiencia de la minería.

En la atmósfera de mercado de buscar ganancias mineras, los puntos débiles están constantemente expuestos, como que los usuarios con fondos pequeños siempre son incapaces de competir con aquellos con fondos grandes.

En la etapa inicial de cada excavación de una nueva mina, la entrada de grandes fondos a menudo puede extraer rápidamente una gran cantidad de monedas nuevas y venderlas rápidamente en el mercado secundario para obtener ganancias. Los usuarios con fondos pequeños solo pueden extraer una pequeña cantidad de monedas nuevas a una "velocidad de tortuga". Cuando la temporada agrícola está ocupada, el mercado de nuevas monedas ha estado cayendo sin cesar.

Algunos usuarios que poseen activos encriptados convencionales, como BTC, a menudo optan por hipotecar BTC en algunos acuerdos de préstamo y prestar otras monedas para la minería. En la actualidad, los acuerdos como Maker y Compound que brindan servicios de préstamo utilizan el mecanismo de sobregarantía para realizar la gestión de control de riesgos de las aplicaciones. Esto significa que el valor real de los tokens prestados por los usuarios siempre es menor que el valor de los activos colaterales. En este caso, los fondos del usuario no se pueden utilizar en su valor total, se descuenta el principal de la minería y la eficiencia se reduce naturalmente.

Para los "agricultores" de DeFi, cuanto menor es la cantidad de fondos, menor es la eficiencia de producción, y los grandes inversores siempre se comen los dividendos de la minería de liquidez.

Director de estrategia fiscal de Cointracker: desde la perspectiva de reducir las tasas impositivas, se recomienda mantener BTC durante mucho tiempo: con los precios altísimos de las criptomonedas como BTC y ETH, los inversores pueden considerar vender cuando los precios son altos, pero la estrategia fiscal El director de Cointracker, una compañía de software de cifrado de impuestos, Shehan Chandrasekera, aconsejó en una entrevista que no se apresure a vender. Señaló que los usuarios de criptomonedas que presentan impuestos en EE. UU. deben conocer el impuesto a las ganancias de capital, que se aplica a la diferencia entre el precio de compra y el precio de venta de una criptomoneda. "La cantidad de impuestos que paga sobre esas ganancias depende de cuánto tiempo tuvo la criptomoneda antes de venderla", explicó. Quienes dispongan de tiempo por menos de este período pueden tributar a tipos de corto plazo que van desde el 0% al 37%. Además, esta es la tasa impositiva máxima: la cantidad de impuestos que paga realmente un usuario depende de su nivel impositivo. "Las ganancias de capital a largo plazo son muy favorables y hemos hablado con personas ricas que nunca venderían una posición en ningún tipo de activo sin mantenerlo durante 12 meses o más", dijo Chandrasekera. lo mismo. Hazlo. Solo HODL". (Descifrar) [2021/1/9 15:44:21]

En respuesta a tales escenarios de puntos débiles, han aparecido en el mercado acuerdos de tipo herramienta, como la minería apalancada.

El 17 de marzo, se lanzó el producto minero apalancado Alpha Homora en Binance Smart Chain BSC. Alpha Homora también es el primer producto de minería apalancado en DeFi y se implementó en la red Ethereum en octubre del año pasado. Recientemente, también han aparecido protocolos de sobrepréstamo como Pilot en la cadena ecológica Huobi Heco, que apoya a los usuarios en el sobreendeudamiento para participar en la minería de liquidez.

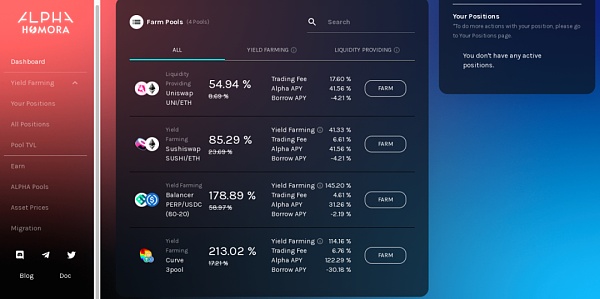

Página de minería Alpha Homora

La minería apalancada ha provocado un aumento en el mercado en un corto período de tiempo. La lógica no es difícil de entender, es aumentar el apalancamiento del principal del usuario para lograr el efecto de amplificar el principal, mejorando así la eficiencia minera para el usuario.

Suponiendo que el usuario A tiene 10 ETH y no USDT, quiere minar SUSHI en el grupo de liquidez ETH-USDT de SushiSwap. Puede intercambiar la mitad de los 10 ETH por USDT y luego inyectar dos tokens equivalentes en el fondo común para participar en la minería.

A través de Alpha Homora, el usuario A puede hipotecar 10 ETH en el acuerdo y pedir prestado hasta 3 veces el ETH, es decir, 30 ETH, y luego los míos. Dado que Alpha Homora integra el grupo de liquidez ETH-USDT de Sushiswap, los usuarios ya no necesitan intercambiar 15 de los 30 ETH por USDT, el protocolo completará automáticamente la conversión y lo hipotecará para la minería.

Durante la minería regular, los usuarios serán recompensados con tokens SUSHI; en Alpha Homora, el protocolo venderá automáticamente SUSHI y ALPHA extraídos en ETH, y luego los convertirá en el grupo de minería líquida para formar un interés compuesto.

En este proceso, los 20 ETH prestados por el usuario provienen del prestamista (es decir, el depositante en el acuerdo).El depositante puede obtener intereses de depósito hipotecando activos, mientras que el prestatario debe pagar intereses. Tanto los prestatarios como los prestamistas pueden extraer los tokens ALPHA distribuidos por Alpha Homora.

En el protocolo de minería apalancada, los usuarios no solo amplifican el principal para participar en la minería de liquidez de varias aplicaciones, sino que también extraen los tokens ALPHA distribuidos por Alpha Homora para obtener doble ingreso e interés compuesto automático.

En el mercado DeFi, hay una escena de "el principal no es suficiente, el apalancamiento se usa para compensar". Desde la perspectiva de la eficiencia minera, el protocolo de minería apalancada traerá los beneficios de una mayor utilización del capital. Pero debe prestar atención, agregar apalancamiento significa que parte de los fondos mineros se toman prestados, y la disposición inadecuada de las deudas a menudo se convertirá en presión o incluso en pérdidas.

El apalancamiento magnifica las pérdidas no compensadas y evita el riesgo de liquidación forzosa

En esencia, la minería apalancada es similar a la lógica del comercio apalancado en intercambios centralizados, tanto para la minería como para la inversión tomando prestados más activos. En ambos sentidos, existe el riesgo de ser liquidado si el índice de endeudamiento es demasiado alto. Al mismo tiempo, en el escenario de minería de liquidez, es fácil generar pérdidas no permanentes, agregar minería de apalancamiento amplificará aún más las pérdidas no permanentes.

El exceso de endeudamiento y la minería de liquidez a través de plataformas como Alpha Homora en realidad están proporcionando liquidez para DEX como Uniswap o Sushiswap. Por lo tanto, cuando cambie la relación de intercambio de LP Token en el grupo comprometido, los usuarios sufrirán pérdidas temporales.

Por ejemplo, en el grupo de fondos ETH-USDT en el que el usuario A participa en la minería, si el precio de USDT permanece sin cambios y el precio de ETH aumenta, entonces la cantidad de ETH que el usuario realmente puede retirar disminuye y la cantidad de USDT aumenta; si el precio de ETH cae, el usuario puede retirar. La cantidad de ETH retirado aumenta y la cantidad de USDT disminuye. Ambos tipos de volatilidad pueden resultar en daños a los fondos de los usuarios.

A través de la plataforma de minería apalancada, los usuarios toman prestados más activos para la extracción de liquidez, y la pérdida temporal también aumenta y el riesgo aumenta.

Si la extracción de liquidez regular se lleva a cabo a través de Uniswap o Sushiswap, a pesar de la pérdida impermanente, el principal del usuario no se perderá. Sin embargo, a través de una plataforma minera apalancada, las fluctuaciones violentas en los activos hipotecados, o una reducción en el valor de las posiciones mineras, pueden causar la liquidación y los usuarios pueden perder parte o la totalidad de sus activos hipotecados.

En una plataforma minera apalancada, la liquidación ocurre cuando el índice de endeudamiento (deuda/valor de posición) alcanza el índice de endeudamiento de liquidación. Por ejemplo, el usuario A tiene un capital de 10 ETH, pide prestados 20 ETH y luego usa 30 ETH para minar. En este punto, el índice de deuda del Usuario A es 20ETH/30ETH, o 66,67%.

Durante la minería, el protocolo venderá 15 ETH y los cambiará por otras monedas (como USDT) para el emparejamiento, por lo que el usuario A equivale a acortar (vender) ETH. Una vez que sube el precio de ETH, el valor de la posición del usuario será inferior a 30 ETH debido a pérdidas temporales, pero la deuda sigue siendo de 20 ETH. Cuando el índice de endeudamiento supere el umbral del 80 %, se activará el modo de liquidación y parte de los activos del usuario se liquidarán a la fuerza. Y cuando el índice de endeudamiento alcanza el 100%, los usuarios pueden perder todos sus activos.

Por supuesto, cuando el índice de endeudamiento es alto, el usuario puede reducir el riesgo agregando garantías o pagando el préstamo, lo que equivale a complementar el margen para evitar la liquidación forzosa.

Debido a la existencia de pérdida temporal y riesgo de apalancamiento, el riesgo de la minería apalancada es incluso mayor que el del comercio apalancado.

Algunos jugadores de DeFi recordaron que cuando se trata de minería apalancada, los participantes deben ser más cautelosos y comprender las reglas de liquidación de cada acuerdo antes de invertir fondos. Especialmente para los prestatarios, deben hipotecar o pedir prestado con prudencia monedas altamente volátiles, reducir el apalancamiento crediticio y evitar pérdidas causadas por grandes fluctuaciones en los activos.

Tags:

Golden Finance Blockchain, 10 de marzo Tether (iFinex, la empresa matriz del intercambio de criptomonedas Bitfinex - iFinex, el emisor de la moneda estable USDT) ha pasado por algún tiempo.

1. Fuertes expectativas positivas, Grayscale puede implementar Bitcoin ETFSegún las noticias oficiales de Twitter, Grayscale publicó una serie de información de contratación relacionada con ETF.

Golden Finance Blockchain Noticias del 10 de marzo Bitcoin, como el rey indiscutible y más innovador de las criptomonedas.

Se han invertido decenas de miles de millones de dólares en fondos en la cadena para participar en la generación de ingresos de DeFi.

¿Por qué cada vez más plataformas digitales eligen financiar y operar a través de la "emisión de moneda"? La relación entre las grandes plataformas digitales y los usuarios es cada vez más tensa ¿Cómo explicarlo?El 23.

Algunas personas están ganando mucho dinero con las NFT.

Este artículo fue creado originalmente por CertiK y autorizado por Jinse Finance para su publicación.El 14 de marzo, hora de Beijing.