BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Este artículo fue creado originalmente por Newbloc y autorizado por Jinse Finance para su publicación.

El autor de este artículo es Barry, analista estratégico de NewBloc, con 5 años de experiencia en operaciones en el mercado de divisas y del oro.

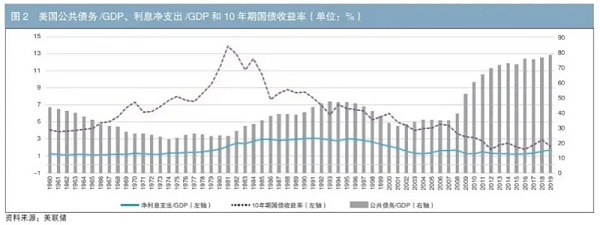

Yellen dijo en febrero: "En un entorno de tasas de interés muy bajas, los indicadores tradicionales para evaluar la deuda, como la relación deuda-PIB del 100%, no son tan importantes. Un "indicador más importante" son los pagos de intereses de la deuda federal como un porcentaje del producto interno bruto." Ese indicador se encuentra actualmente en alrededor del 2 por ciento, lo mismo que en 2007 antes de que la Reserva Federal comenzara a aumentar agresivamente las tasas de interés.

Consideramos que no es apropiado utilizar la razón de gastos por intereses a PBI para medir la carga de la deuda. En 2019, el PBI de EE. UU. creció 2.3%, mientras que la razón de gastos por intereses netos a PBI en 2019 fue de 1.75%. del PIB al gasto neto por intereses es 76%. Eso significa que el 76% de los ingresos anuales se utiliza para pagar intereses, pero al mismo tiempo, se necesita pagar una gran cantidad de bienestar social para estabilizar a los grupos de bajos ingresos y hacer frente a las crecientes pensiones y gastos militares. En 2015, las pensiones públicas representaron alrededor del 5 % del PIB y se espera que se mantengan estables después de alcanzar el 6 % del PIB en 2035. La relación de los gastos de intereses netos + pensiones al PIB recién agregado es del 293 % Obviamente, incluso con todos los ingresos de los Estados Unidos en 2019, es difícil pagar la deuda que el gobierno de los EE. UU. necesita gastar en un año. se está volviendo más y más pesado, como se muestra en la Figura 1 y la Figura 2 a continuación. Como se muestra en 2, se puede ver intuitivamente que este es un círculo vicioso que se está volviendo cada vez más profundo.

Por supuesto, algunas personas definitivamente usarán Japón como una comparación, pero debe tenerse en cuenta que el yen no es una moneda mundial como el dólar estadounidense, y Estados Unidos no puede seguir el camino que Japón puede tomar sin perder su estatus como moneda mundial. . Lo que debe preocuparse ahora es cómo lidiar con estos problemas cuando el PIB vuelva a crecer bajo. También se puede ver que la relación entre los pagos de intereses y el PIB limita la altura del rendimiento de los bonos del gobierno a diez años.

Mientras el presidente electo Joe Biden se prepara para tomar el poder, como teme el fundador de Bridgewater, Dalio, Estados Unidos estará dividido y profundamente desigual. Tres fuerzas principales se están formando en los Estados Unidos: la brecha entre ricos y pobres, las diferencias de valores y las divisiones políticas.Estas tres fuerzas conducirán a conflictos e incluso guerras civiles en los Estados Unidos.

La fiscalidad puede ser el detonante de todo esto. El propósito de los impuestos es continuar con la continuación de la deuda. Sin embargo, a medida que el aumento en la tasa impositiva comience a inhibir la economía, la Fed eventualmente cooperará con el fiscal para recolectar lana (MMT) del mundo. dólar ha seguido profundizando la inflación importada, lo que a su vez inhibirá la implementación de MMT.

Según Bloomberg, citando a personas familiarizadas con el asunto, Biden planea aumentar sustancialmente los impuestos federales por primera vez desde 1993 con el fin de obtener los fondos necesarios para el plan antes mencionado, el propósito es pagar la infraestructura de seguimiento. Si la Fed no paga la factura, es difícil usar tasas de interés más bajas para financiar las finanzas de los EE. UU. Si el financiamiento a gran escala aún se lleva a cabo a través del mercado de bonos nacionales, se producirá un efecto de desplazamiento de los inversores privados. inversión, lo que puede hacer que la tasa de desempleo aumente en lugar de disminuir Es incompatible con la intención original del plan de infraestructura.

Entonces la próxima tributación tendrá un vínculo directo con el plan de infraestructura. Si el gobierno de los EE. UU. no rompe las cláusulas de evasión de impuestos de los ricos y aún recauda impuestos como está planeado actualmente, el estímulo de la construcción de infraestructura tendrá un impulso limitado para la economía, porque más personas que pagan impuestos son la clase media. Las medidas fiscales previstas son las siguientes:

1. Aumentar la tasa del impuesto corporativo del 21% al 28%;

2. Reducir los incentivos fiscales para sociedades de responsabilidad limitada, sociedades y otras empresas (empresas de traspaso);

3. Aumentar la tasa del impuesto sobre la renta personal para las personas con ingresos anuales superiores a 400.000 dólares estadounidenses;

4. Ampliar el alcance del impuesto de sucesiones;

5. Mayores impuestos sobre las ganancias de capital para las personas que ganan al menos $1 millón al año.

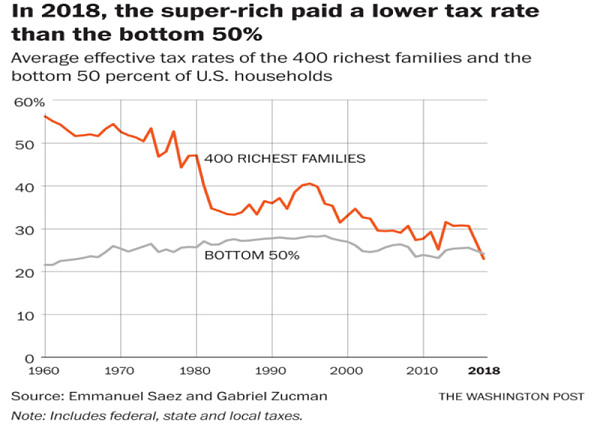

The New York Times publicó una investigación durante las elecciones presidenciales de que Trump pagó solo $750 en impuestos federales sobre la renta personal entre 2016 y 2017. Espere la evasión de impuestos. La Figura 3 a continuación muestra las tasas impositivas reales de las 400 familias más ricas, que son incluso más bajas que el 50% de las familias estadounidenses más pobres.

Figura 3

No es fácil incumplir la cláusula de elusión fiscal. Para Estados Unidos, el dólar estadounidense es la moneda mundial, y es necesario garantizar la libre circulación de capitales. Si se incumple la cláusula de elusión fiscal de los ricos y una gran cantidad de impuestos, el capital de los ricos fluirá fuera de los Estados Unidos en grandes cantidades, y el dólar de los EE. UU. aumentará considerablemente. La depreciación exacerbará la caída del dólar de los EE. UU. como moneda mundial, pero si no se imponen impuestos impuesto, seguir utilizando el dólar estadounidense como moneda mundial para cortejar al mundo exacerbará el problema de la deuda de los propios Estados Unidos, y el problema de la deuda también exacerbará la caída del dólar estadounidense como moneda mundial. Así como el dilema de Triffin nos advierte que el sistema monetario que depende de las monedas nacionales soberanas como solvencia internacional inevitablemente caerá en el "dilema de Triffin" y colapsará.

En el contexto de una deuda pública tan enorme, esas personas ricas naturalmente se preocuparán de que el gobierno infrinja las cláusulas de evasión de impuestos existentes para gravarlos. Con información tan avanzada hoy en día, es aún más difícil evitar la supervisión del gobierno para evadir impuestos.

Las criptomonedas basadas en blockchain tienen muchas propiedades, y la descentralización y el anonimato son muy buscados. Los ricos esperan ocultar sus activos a través de la descentralización y el anonimato, con el objetivo de eludir el derecho del gobierno a recaudar impuestos. Hasta ahora, la dirección de desarrollo de la criptomoneda se ha desarrollado gradualmente en la dirección de ocultar activos para los ricos. Por supuesto, esto seguramente traerá contramedidas por parte de los departamentos gubernamentales.Debido al alto umbral y las operaciones engorrosas de las criptomonedas, podemos ver que la mayoría de estas criptomonedas descentralizadas se negocian a través de intercambios centralizados. Para la supervisión, los intercambios centralizados son más fáciles de supervisar. Cuando las autoridades quieren suprimir las criptomonedas, suprimirán indirectamente el campo de las criptomonedas mediante la supresión de los intercambios centralizados.

Pero a largo plazo, el desarrollo de las criptomonedas no depende completamente de los intercambios centralizados. La supresión de las criptomonedas por parte de las autoridades de los EE. UU. es a corto plazo, y el nivel de deuda y el nivel de crecimiento de la deuda del gobierno de los EE. UU. son los factores centrales que promueven las criptomonedas. . .

Tags:

Desde principios de 2021, el mercado DeFi ha seguido calentándose. Como infraestructura central en el campo DeFi.

Visa ha anunciado que utilizará Ethereum para la liquidación de pagos de USDC.Esto significa que parte de la red de pago de Visa utilizará USDC para el pago.

Según los datos del contrato, el 48,58% del volumen de negociación de contratos de toda la red BTC en las últimas 24 horas fue largo y el 51,42% fue corto. Entre los principales intercambios de contratos.

Este artículo fue creado originalmente por Newbloc y autorizado por Jinse Finance para su publicación.El autor de este artículo es Barry, analista estratégico de NewBloc.

Según los datos del contrato, en las últimas 24 horas, el 49,28 % del volumen de negociación de contratos de toda la red de BTC se abrió en largo, y el corto representó el 50.

Título original: Los inversores minoristas siguen a las instituciones persiguiendo resueltamente.

El 25 de marzo, bajo la dirección de la Asociación de Pequeñas y Medianas Empresas de China.