BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%Uniswap V3 acaba de ser presentado y contiene bastantes conceptos muy interesantes. Recuerdo que a principios de 2020, el fundador de Uniswap, Hayden, habló sobre ideas relacionadas, ¡y ahora finalmente ha convertido estas ideas en realidad! Aquí, espero explicar la comprensión de Uniswap V3 y el impacto que puede tener en el futuro. La idea es relativamente aproximada, así que comencemos.

En el Uniswap V2 actual, toda la liquidez se proporciona de acuerdo con la ley de la curva de producto constante, de 0 a infinito.Este modelo hará que la eficiencia de capital de Uniswap V2 sea demasiado baja. Ya hemos descubierto este problema en la situación actual: Uniswap ahora tiene un volumen de bloqueo de 5 000 millones de dólares estadounidenses, pero el volumen promedio diario de transacciones es de solo 1 000 millones de dólares estadounidenses (lo que representa solo el 20 %), que es bastante bajo. cifra.

Esto también significa que hay muy poca liquidez centralizada, pero un par comercial probablemente maneje la gran mayoría de las operaciones. Se reserva una gran cantidad de capital para garantizar que, ya sea que los activos puedan lograr un crecimiento de 2, 5 o incluso 100 veces, de acuerdo con la tendencia constante de la curva de crecimiento del producto, aún quedará algo de liquidez para el mercado.

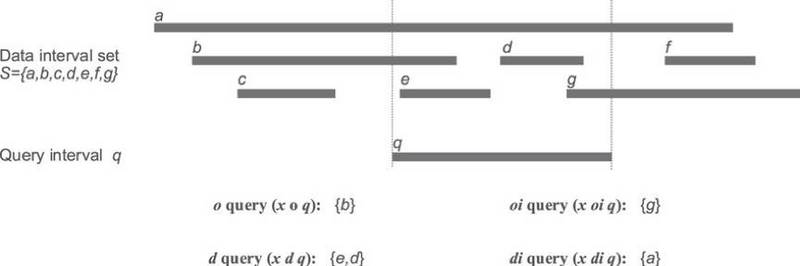

Uniswap V3 ha optimizado esto, y ahora, los proveedores de liquidez (LP) pueden establecer el rango de precios para proporcionar liquidez (como proporcionar liquidez cuando el precio del par comercial ETH/USDC está en el rango de $1600 a $1800). Surgió una pregunta cuando escuché la idea: ¿cómo haría Uniswap todo esto en la cadena? Porque necesita una mejor estructura de árbol para rastrear las posiciones de todos los proveedores de liquidez.

Uniswap V3 da la respuesta: ¡cuantificación!

En lugar de hacer cálculos matemáticos sofisticados e ineficientes, descomponen la curva general de precios en un montón de "pequeños cubos" y los llaman "ticks" (aunque prefiero llamarlos "cubos"). Cada "cubo pequeño" es como un pequeño creador de mercado automatizado (AMM), y el rango de precios también es muy pequeño, como el rango de precios del par comercial USDC/ETH es 1705-1710 dólares estadounidenses.

Como puede imaginar, cada "pequeño cubo" tiene su propio proveedor de liquidez independiente. Si una transacción agota la liquidez en un "pequeño cubo", las transacciones restantes ingresarán al siguiente "pequeño cubo". No se permitirá que las transacciones de bajo deslizamiento abarquen varios "cubos pequeños" (cada "tick" tiene una capacidad pequeña, como solo el 0,1% del fondo de liquidez).

El protocolo DeFi Backd cambió su nombre a Mero y planea implementar el token de gobernanza MERO: el 26 de julio, el protocolo DeFi Backd anunció que había cambiado su nombre a Mero y declaró que se llamó Backd porque el protocolo tenía como objetivo mejorar la eficiencia de capital del protocolo de préstamo El protocolo se ha convertido en un protocolo que mejora la eficiencia de la liquidez y obtiene mayores rendimientos para los usuarios de múltiples maneras.

Mero declaró que está listo para eliminar el límite de depósito de capital y desplegará el token de gobernanza MERO después del lanzamiento de la primera Acción. Jinse Finance informó anteriormente que Backd anunció en junio que completó una ronda de financiamiento de USD 3,56 millones liderada por Advanced Blockchain AG. (medio)[2022/7/26 2:38:28]

Esto significa que, como proveedor de liquidez, si proporciona liquidez cuando el rango de precios del par comercial USDC/ETH es de 1600-1800 USD, la liquidez se depositará en 100 "pequeños cubos" (dependiendo del resultado de la transacción). cálculo). Muchas personas lo han notado: este modelo se parece mucho a un libro de pedidos, ¡sí, se parece un poco!

En cierto sentido, Uniswap V3 está hecho a medida para la capa 2. Una vez que Uniswap V3 entre en funcionamiento, habrá menos fondos en la Capa 2, pero el costo de la negociación activa y la gestión de posiciones, y el estilo del libro de órdenes de transacciones será menor. Uniswap V3 puede mejorar "elegantemente" la liquidez centralizada y la eficiencia del capital.

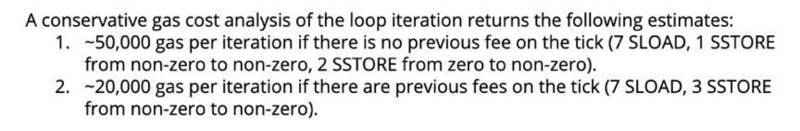

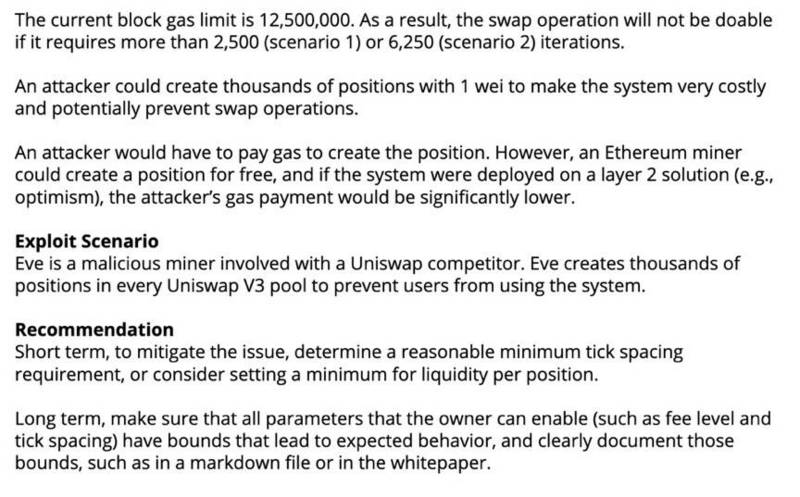

Sin embargo, para aquellas transacciones que abarcan varios "cubos", el costo puede aumentar (una transacción de intercambio de tokens entre 3 "cubos" es como intercambiar tokens en 3 plataformas Uniswap). Además, los costos de transacción de los retiros y depósitos de liquidez entre múltiples "pequeños cubos" también serán más costosos (sin embargo, no se siente como un problema en la Capa 2). Trail of Bits dio algunas opiniones en su informe de auditoría, como se muestra en la imagen a continuación:

Suponiendo que hay muchos proveedores de liquidez en un "cubo pequeño", ¿será mayor el costo contable? Para este problema, la auditoría puede ser más importante, pero no sigo completamente la lógica aquí, porque no puedo ver ninguna laguna en los proveedores de liquidez (¿este problema solo se aplica a "pequeños cubos" muy pequeños?)

Uniswap afirma que V3 es más eficiente en términos de consumo de combustible que V2, pero esta afirmación solo puede ser cierta si se cumplen ciertas condiciones (como transacciones que abarcan una pequeña cantidad de "cubos"). Proporcionar liquidez será más costoso, pero eso está bien: tiene sentido que los usuarios optimicen los costos de gas y los costos de provisión de liquidez para ellos (consulte la opinión de auditoría a continuación):

De acuerdo, el aprovisionamiento de liquidez ahora es más "inteligente": debe establecer rangos de precios, pero si este modelo realmente genera más liquidez, ¿no sería bueno para todos?

¡Los comerciantes pueden ganar! ¡Los creadores de mercado pueden ganar! Sin embargo, ¡es posible que los proveedores de liquidez ordinarios no puedan ganar!

Algunas personas han encontrado este problema.

Si es un proveedor de liquidez perezoso, es probable que establezca directamente un rango de precios amplio, como 1000-3000 dólares estadounidenses, y luego deposite fondos en este rango. A continuación, su liquidez se dividirá en partes iguales en cada "pequeño cubo", pero la cantidad de fondos asignados en cada "pequeño cubo" es en realidad muy baja.

El problema es que muy pocas transacciones se completan en un "cubo", y la gran mayoría de las transacciones abarcarán varios "cubos" (el precio de estos "cubos" se establece básicamente en torno al precio medio del mercado), lo que significa que estos Los "cubos" pueden llenarse mucho porque casi todas las tarifas se generan en estos pocos "cubos", por lo que es probable que todos los profesionales estacionen su liquidez.

Para los creadores de mercado, mineros y otros profesionales de DeFi, establecerán sus posiciones de suministro de liquidez cerca del precio medio del mercado y luego entrarán y saldrán de algunos "pequeños cubos" de alto volumen. Al mismo tiempo, las transacciones de los inversores minoristas ordinarios estarán cubiertas por un gran número de "pequeños cubos". ¡Esto significa que terminan con una tarifa compartida relativamente baja!

¿Lo encontraste? En la versión anterior de Uniswap, el mecanismo de provisión de liquidez que no necesita pensar en "comprar sobre la marcha" hace que sea muy fácil para cualquiera proporcionar liquidez, porque no existe un mecanismo de competencia para proporcionar liquidez en la versión anterior de Uniswap. "En la estrategia, todos comparten los ingresos del fondo de liquidez en proporción.

Pero en la nueva versión de Uniswap, todos los proveedores de liquidez deben competir, si su estrategia no está bien establecida, obtendrá rendimientos muy bajos. Según este modelo, se estima que casi todos los ingresos por comisiones en Uniswap v3 en el futuro se los llevarán los profesionales organizados. En cierto modo, Uniswap V3 se ha vuelto extraño, un poco como Kyber: muchos creadores de mercado tienen que actualizar el precio en cadena con frecuencia.

Uniswap explicó esto en una publicación de blog. Esperan que haya roles como "integradores de estrategias de Uniswap" en el mercado en el futuro. Al igual que Yearn, estos "integradores de estrategias de Uniswap" agregarán depósitos minoristas y luego distribuirán las ganancias a Ellos, a su vez, lograr el reequilibrio de costos. Sin embargo, ¡esta estrategia es realmente inconveniente en la práctica!

Bueno, esto me lleva a las NFT. Ahora todas las posiciones de NFT son como copos de nieve, nadie es igual, cada NFT tiene un límite de precio diferente, por lo que ya no son tokens fungibles. Mirando hacia atrás en Uniswap V3, ¿piensa que cada posición de Uniswap V3 es como un NFT?

Mi primer pensamiento fue: oh, vienen un montón de derivados de Uniswap. En el futuro, es posible que no pueda tomar prestados fácilmente tokens de Uniswap en MakerDAO o Aave, porque cada posición de Uniswap es diferente. Por supuesto, aún podría ser útil si alguien marcara las posiciones generales de Uniswap LP (¿quizás a través de uno de los agregadores?), Pero eso distribuiría la liquidez.

Mi segundo pensamiento fue: espera, ¿esto no interrumpirá el programa de minería de liquidez? Porque ahora Uniswap NFT no prueba que realmente esté proporcionando liquidez. Por ejemplo, podría crear una orden de límite realmente escandalosa para que el precio nunca caiga dentro del rango, por lo que nunca debería poder ganar recompensas de minería de liquidez.

De hecho, la minería de liquidez ha jugado un papel decisivo en la razón por la cual Uniswap puede lograr lo que es hoy. Afortunadamente, hay una manera de resolver el problema mencionado anteriormente: no puede permitir que los usuarios se suscriban a través de Uniswap y luego recompensar solo a los usuarios que tienen LP NFT, este modelo es incorrecto. En su lugar, deben depositar en Uniswap a través de un contrato compartido que especifica un rango de precio razonable (por ejemplo, $80-120) y garantiza que el valor sea válido en todo momento, lo que posiblemente requiera reinicios ocasionales si el precio medio del mercado desciende. nueva gama de precios.

¡Este mecanismo también puede facilitar la creación de mercados respaldados por protocolos, como lo ha hecho con éxito Fei! (Me encantaría ver a @MakerDAO intentar hacer algo como esto también, como depositar en una posición Uniswap LP en DAI con un límite de precio ajustado de alrededor de $ 1). En realidad, hay muchas ideas geniales que podrían extenderse aquí.

Cada grupo de liquidez de Uniswap viene con tarifas ajustables (Uniswap come Curve) y permisos anti-bifurcación "lindos".

Lo último que quiero decir es que Uniswap V3 es realmente impresionante y mi entendimiento no es absolutamente correcto. Gracias al cofundador de Uniswap, Hayden Adams, y al socio de investigación de Paradigm, Dan Robinson.

Nota del editor: este artículo proviene de ChainNews (ID: chainnewscom), autor: Haseeb Qureshi, socio gerente de Dragonfly Capital, traducción: Lu Jiangfei

Tags:

"La innovación es una competitividad importante para el desarrollo de Dex.

El 19 de marzo, la Fiscalía Popular Suprema y el Banco Popular de China dieron a conocer conjuntamente seis casos típicos de castigo de delitos de lavado de dinero.Estos casos demuestran desde diferentes aspectos la a.

"Estas fotos pueden ser copiadas por todos, dime ¿cuál es el valor de esto?"Este tipo de palabras se preguntan casi siempre cuando chateo con amigos que son nuevos en NFT. Aunque esta es una pregunta simple.

Uniswap V3 acaba de ser presentado y contiene bastantes conceptos muy interesantes. Recuerdo que a principios de 2020, el fundador de Uniswap, Hayden, habló sobre ideas relacionadas.

La popularidad de NFT ha llegado a una encrucijada.El trabajo de NFT del artista digital Beeple "Everydays: The First 5000 Days" se vendió por 69,3 millones de dólares.

Desde que Tesla ingresó oficialmente al mercado de criptomonedas en febrero, Elon Musk parece estar influyendo en el mercado de Bitcoin de muchas maneras. Como resultado.

El CEO de FTX, Sam Bankman-Fried, quiere hacer el bien y hacer el bien. Por qué el intercambio de derivados de criptomonedas FTX pagará $ 135 millones por los derechos de nombre del estadio de Miami Su director ejecut.