BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El precio de Bitcoin continuó consolidándose entre $ 53,600 y $ 61,500 cuando los gigantes financieros tradicionales Morgan Stanley y Visa anunciaron una mayor adopción de Bitcoin. Se informa que Morgan Stanley ha lanzado tres herramientas de inversión de bitcoin para brindar servicios a clientes de alto patrimonio neto y empresas de inversión, mientras que Visa ha seguido los pasos de MasterCard y respaldará la compra de bitcoin a través de la red de Visa.

Está claro que el impacto de Bitcoin en los inversores globales es cada vez más difícil de ignorar.

Los inversores minoristas están acumulando bitcoins

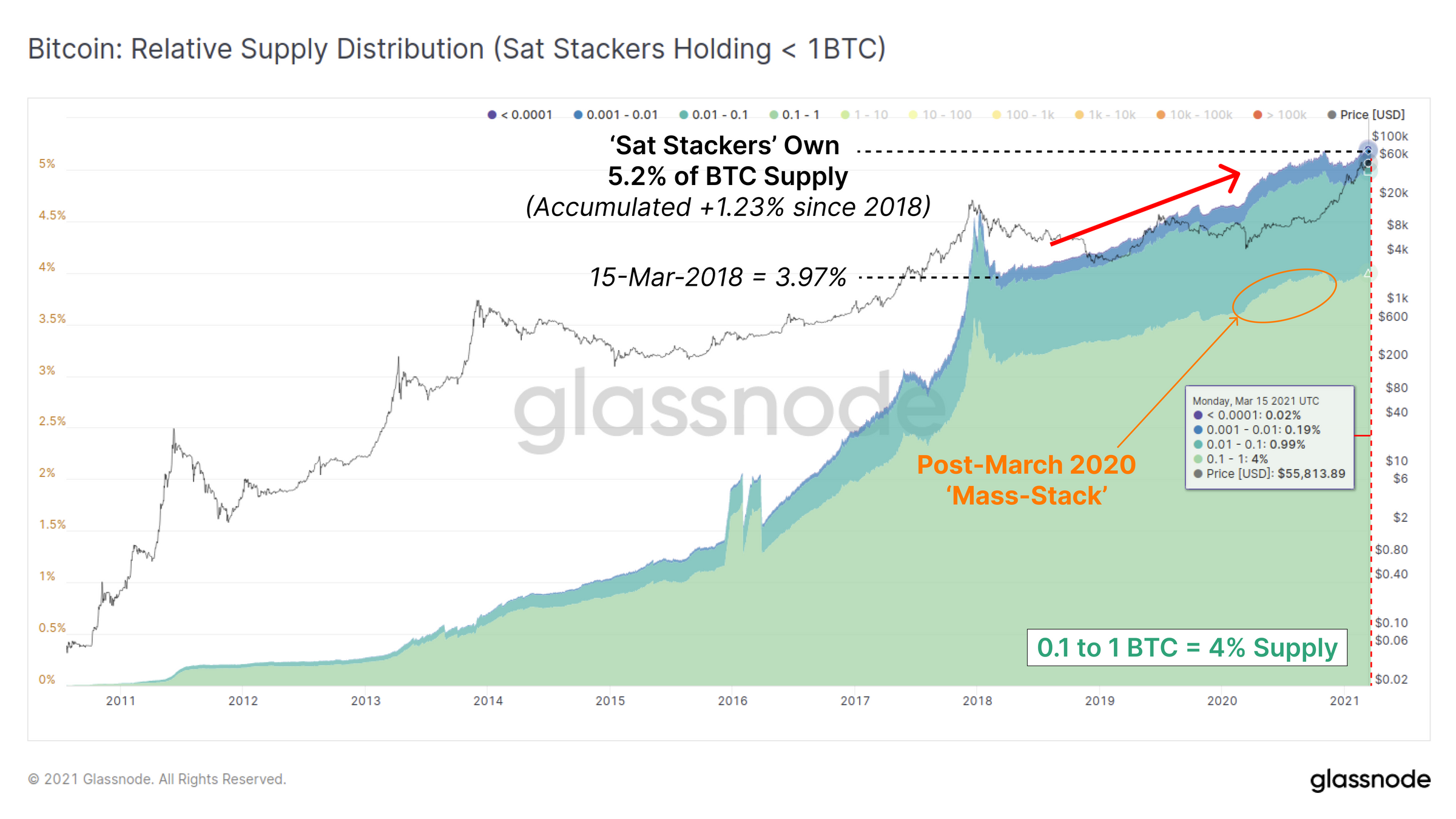

Desde marzo de 2018, ha habido más y más direcciones con menos de 1 BTC, y el porcentaje de BTC acumulado en estas direcciones también ha aumentado. Hace tres años, la cantidad de BTC en poder de dichas direcciones representaba el 3,97% del suministro total, mientras que actualmente representa el 5,2%.

La acumulación continua de inversores minoristas muestra que los participantes tienen una fuerte disposición a HODL. Inmediatamente después del Jueves Negro del 12 de marzo de 2020, observamos un aumento significativo en la cantidad de direcciones con 0.1BTC -1 BTC.

Aunque el número total de BTC en dichas direcciones ha disminuido ligeramente después de que el precio de Bitcoin subiera a $42 000, el interés abierto actual ha alcanzado un máximo histórico.

Las direcciones de la billetera Whale BTC relativamente sin cambios

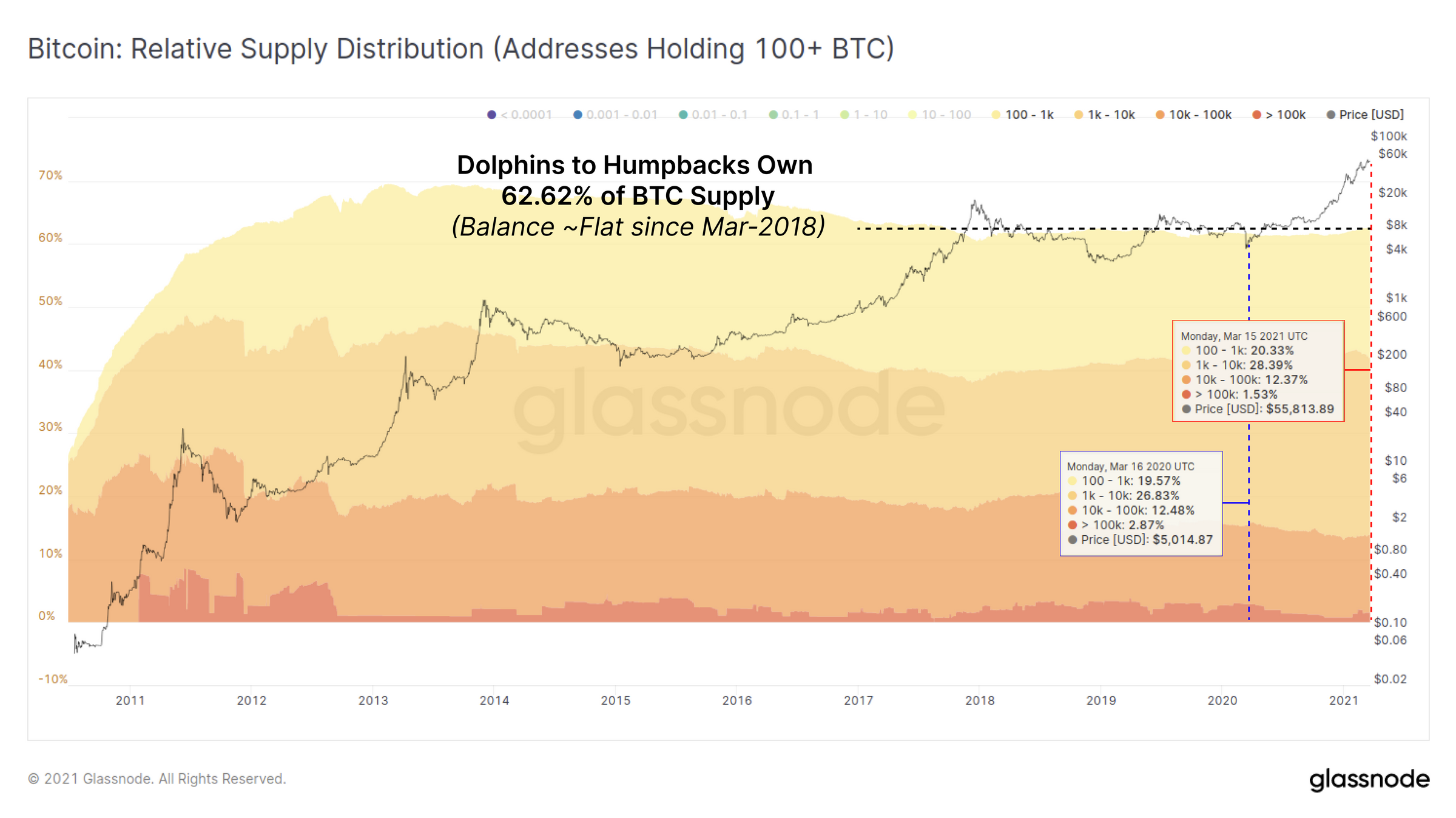

Curiosamente, mientras seguimos viendo inversores minoristas acumulando BTC, las tenencias de billeteras grandes (> 100 BTC) se han mantenido relativamente sin cambios durante los últimos tres años, como muestra el gráfico a continuación para direcciones con saldos de 100 BTC y más. la cantidad total de BTC en poder de dichas direcciones de billetera representa actualmente el 62,62% del suministro total y ha aumentado un 0,87% en los últimos 12 meses.

ETH supera la marca de $2100 con un aumento intradiario del 1 %: los datos de Huobi Global muestran que ETH ha aumentado a corto plazo, superando la marca de $2100 y ahora está en $2132,06, un aumento intradiario del 1 %. enormemente, así que por favor haga un buen trabajo en el control de riesgos. [2021/6/21 23:52:05]

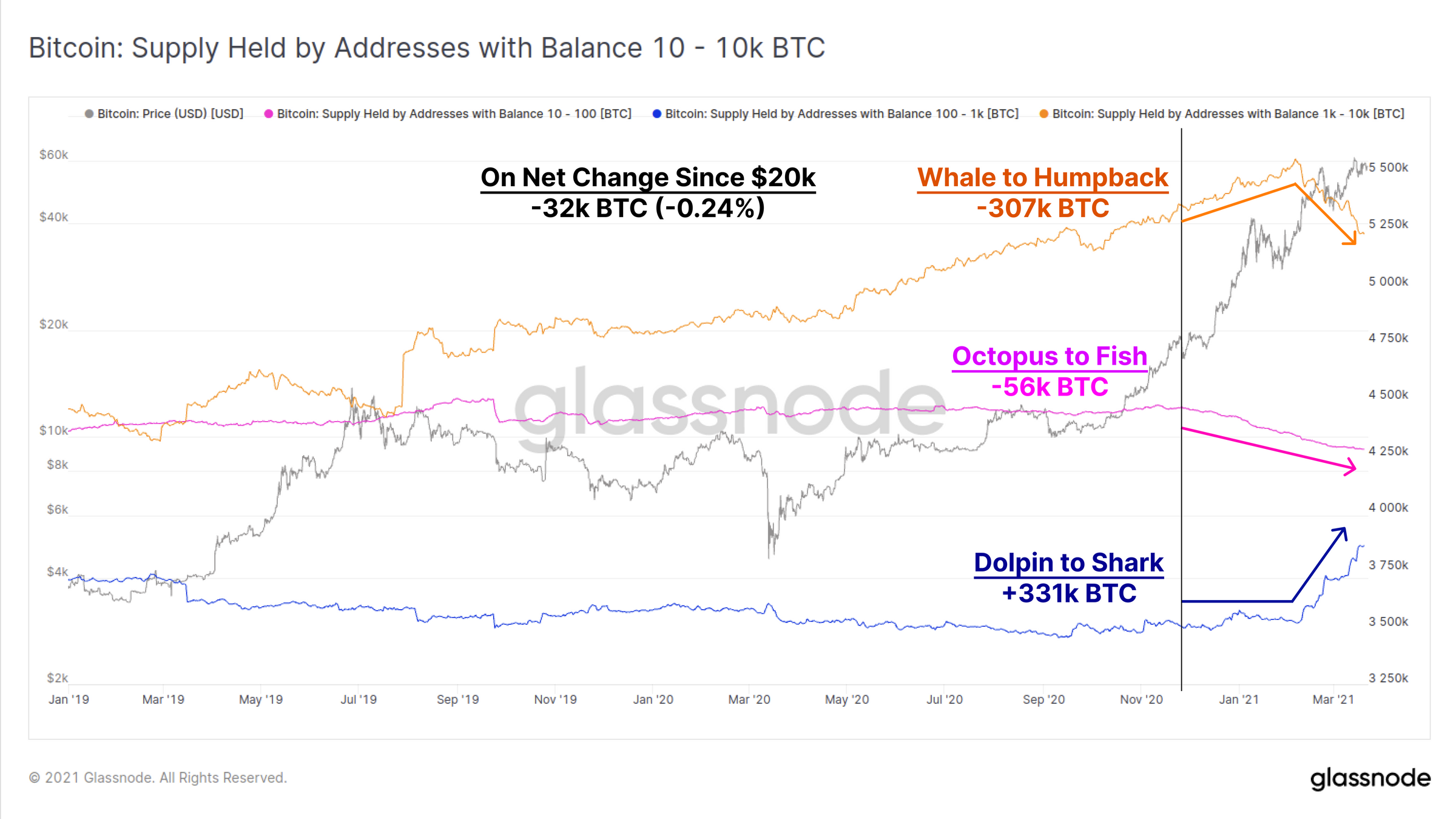

Los saldos de las carteras de estas grandes carteras también se han barajado, posiblemente debido a acuerdos de almacenamiento en frío o de depósito en garantía. Desde que BTC superó los $20 000 en diciembre de 2020, hemos visto cambios aproximadamente iguales y opuestos en los saldos de los titulares de billeteras grandes:

Las tenencias de Bitcoin de pulpo y peces pequeños (10 BTC-100 BTC) disminuyeron en 56 000 BTC;

Dolphins and Sharks (100 BTC - 1000 BTC) aumentó sus tenencias de Bitcoin en 331 000 BTC;

Las tenencias de Bitcoin de ballenas y jorobadas (1000 BTC - 10 000 BTC) disminuyeron en 307 000 BTC;

Al observar las tenencias netas de BTC de estos titulares, vemos una disminución de aproximadamente 32 000 BTC, que es solo el 0,24 % del total de dichas direcciones.

Al mismo tiempo, los poseedores de monedas minoristas acumularon alrededor de 29 800 BTC al mismo tiempo, lo que muestra que la riqueza de BTC se está transfiriendo gradualmente.

Comportamiento del ciclo HODLer

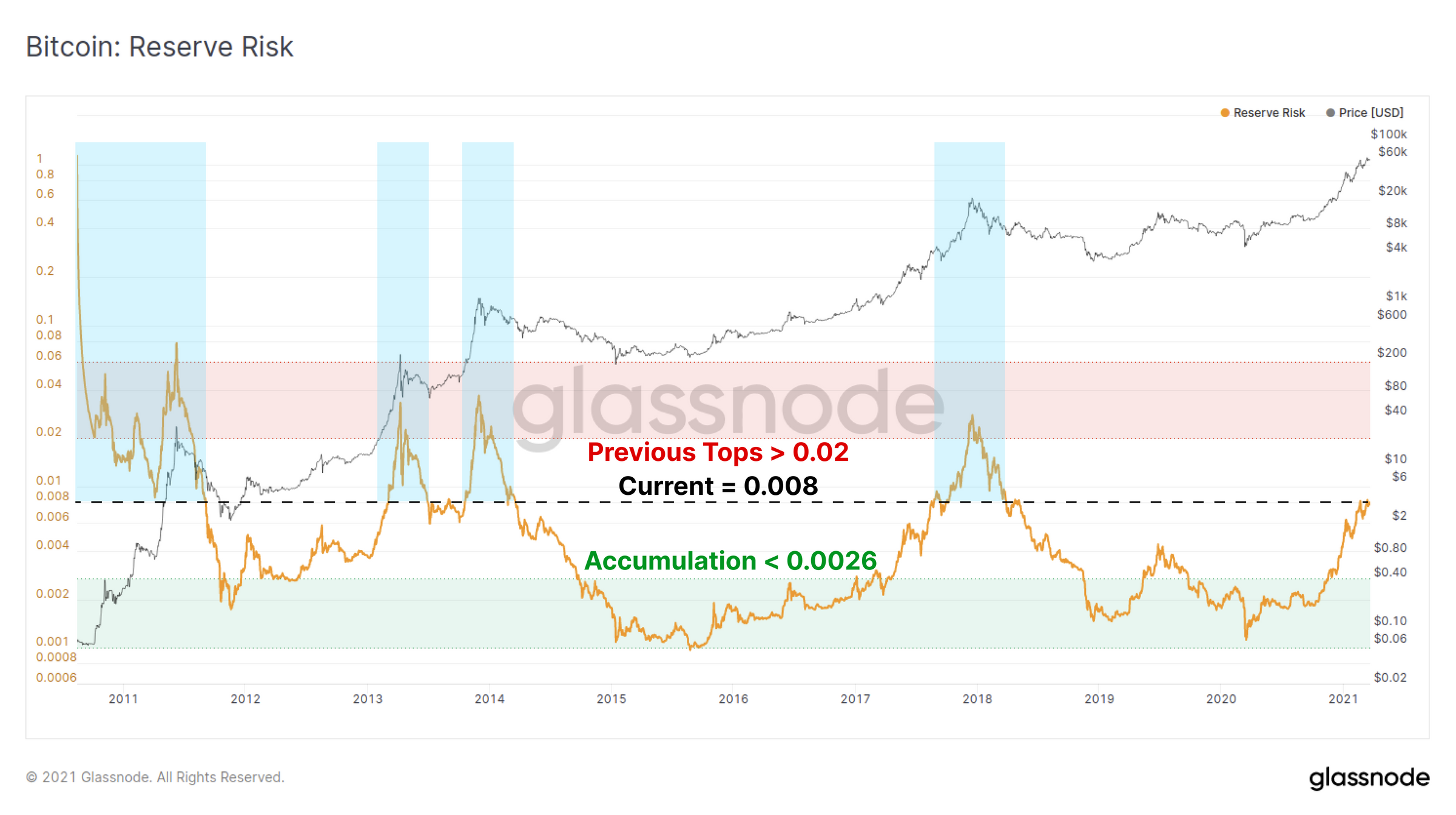

El indicador de riesgo de reserva es un indicador cíclico avanzado que rastrea las creencias de HODLer a medida que avanzamos en los ciclos. Los principios generales de los indicadores de riesgo de reserva son los siguientes:

Se acumulan días de moneda por cada moneda no utilizada para medir cuánto tiempo ha estado inactiva, una buena herramienta para medir las creencias de HODLer.

A medida que sube el precio de la moneda, también lo hace el incentivo para vender y obtener estas ganancias. Por lo tanto, generalmente vemos que a medida que se desarrolla el mercado alcista, HODLer también venderá una parte de Bitcoin.

Los tenedores más decididos resistirán la tentación de vender, esta acción colectiva formará un "costo de oportunidad", todos los días, los HODLers que decidan activamente no vender aumentarán el "costo de oportunidad" acumulado no utilizado (llamado banco HODL).

1inch se actualizará a la versión 1.1 y comenzará un nuevo plan de extracción de liquidez: el 8 de enero, el blog oficial de 1inch publicó que el protocolo se actualizará a la versión 1.1 para mejorar los procedimientos de gobierno. Al mismo tiempo, también se lanzará un nuevo plan de minería de liquidez. A partir de las 0:00 del 9 de enero, hora UTC (8:00 del 9 de enero, hora de Beijing), otro 1% del suministro total de tokens de 1 pulgada se distribuirá uniformemente a ETH-1INCH, ETH-DAI, ETH-USDC, y ETH-USDT, ETH-WBTC estos cinco grupos. [2021/1/8 16:42:30]

El riesgo de reserva es la relación entre el precio actual (el incentivo para vender) y el "costo de oportunidad" acumulado (el banco HODL). En otras palabras, el riesgo de reserva compara el incentivo para vender con la fuerza del HODLer que resiste la tentación.

La siguiente tabla muestra el valor de la oscilación del riesgo de reserva, que actualmente se ubica en 0,008, y los picos de ciclos pasados, que generalmente ocurren cuando los valores son superiores a 0,02.

El riesgo de reserva aumentará a medida que aumenten los precios de las monedas y más HODLers gasten sus bitcoins. Esto representa el cambio de BTC de titulares a largo plazo a nuevos jugadores.

Transferencia de riqueza de Bitcoin

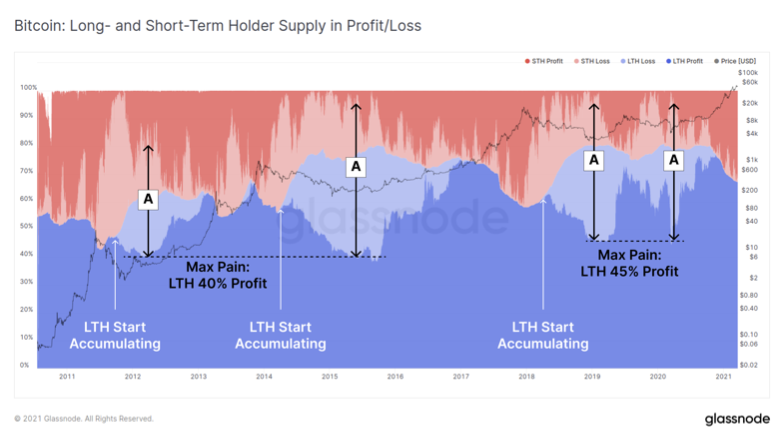

También podemos observar la proporción relativa de la oferta que poseen los poseedores de monedas a largo plazo (LTH, azul), los poseedores de monedas a corto plazo (STH, rojo) y categorizarlos como rentables (oscuro) o pérdida (claro). Tenga en cuenta que el siguiente gráfico muestra la proporción de suministro circulante en pérdidas y ganancias, no el tamaño de PnL.

Los mercados alcistas suelen seguir un camino similar de "transferencia de riqueza" en tres fases distintas. Podemos usar estos fractales para estimar dónde estamos en este ciclo y usarlos junto con el indicador de riesgo de reserva.

Etapa A: la etapa más dolorosa: este período es la peor etapa del mercado bajista, y la sección transversal más grande de titulares de BTC se encuentra en un estado de pérdida (el área de color claro más gruesa). Como se puede ver en el área azul claro que aumenta gradualmente, los titulares a corto plazo comenzaron a acumular Bitcoin alrededor del punto medio del mercado bajista.

Durante la fase de capitulación, solo el 40%-45% de las monedas a corto plazo obtienen ganancias, lo que representa el período de mayor dolor, y estos períodos de tiempo han estado en la parte inferior de todos los ciclos de Bitcoin hasta la fecha.

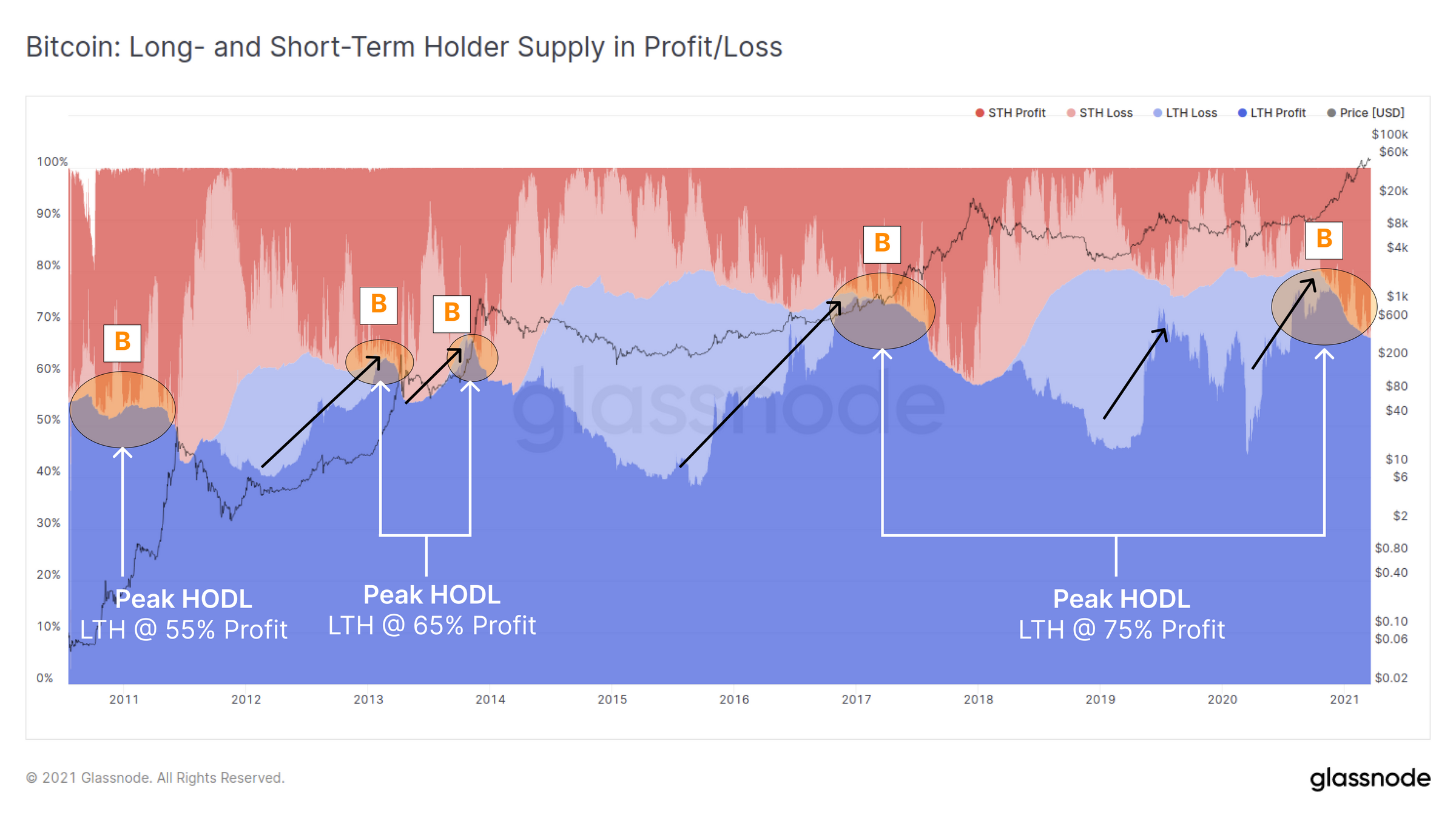

Fase B: HODL alcanza su punto máximo A medida que avanza el mercado alcista, los precios más altos de la moneda crearán una mayor tentación para que los HODLers vendan parte de su moneda. En una determinada etapa, alcanzaremos un "HODL máximo", que representa un punto de inflexión, en el que la mayoría de los tenedores de divisas a corto plazo se encuentran en un estado de ganancias.

Con cada nuevo ciclo, hemos visto un mayor flujo de suministro a los tenedores a corto plazo, lo que refleja tanto las fuerzas del mercado, la mayor creencia, la maduración de la clase de activos, las herramientas disponibles para acceder a la liquidez y, por supuesto, los aumentos exponenciales de precios y la generación de riqueza.

2011 pico HODL = 55% del suministro.

Pico HODL 2013 = 65% del suministro (ocurrió 2 veces)

Pico potencial de HODL en 2021 = 75 % del suministro

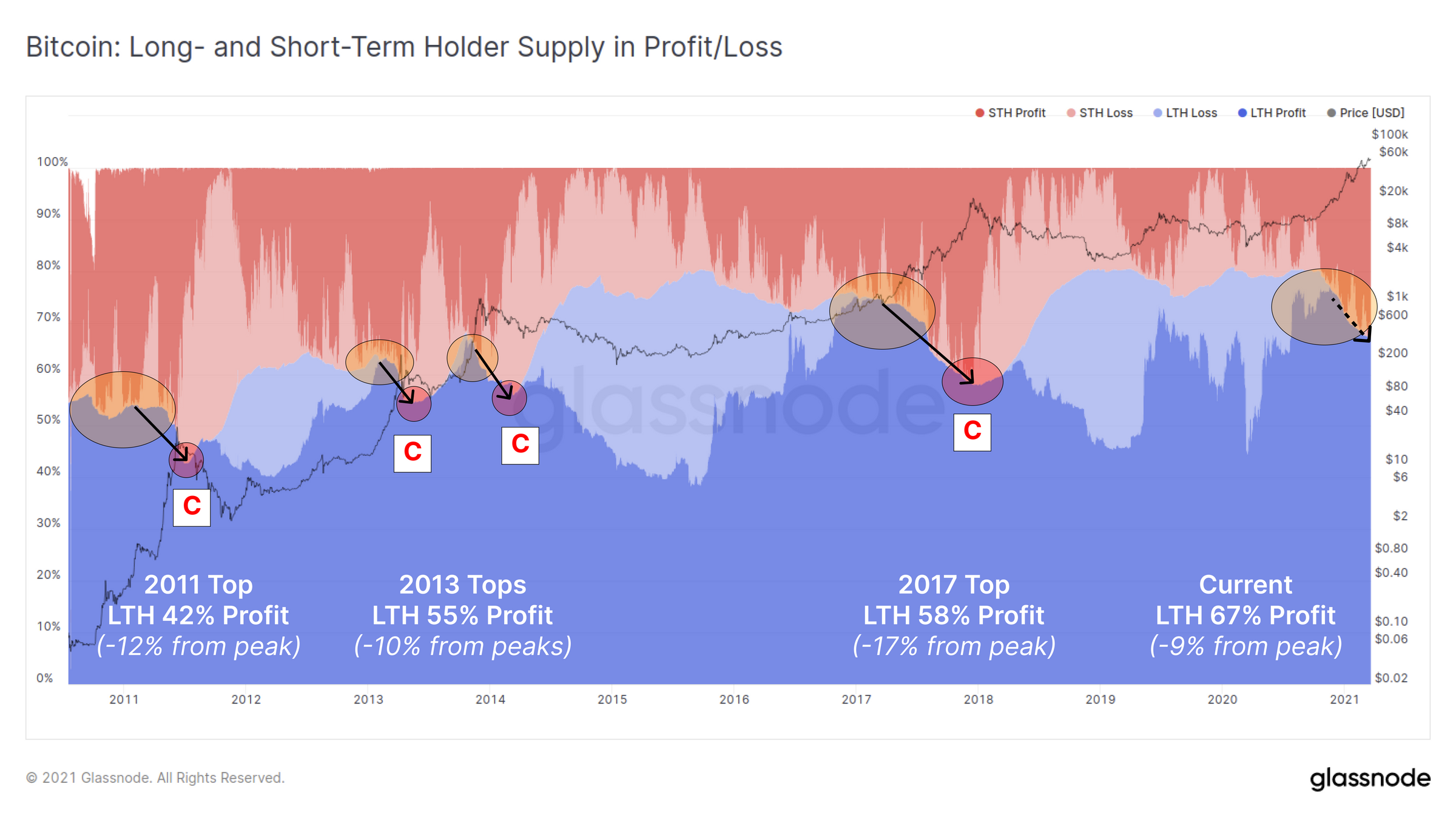

Fase C: Ciclo superior, a medida que más tenedores a corto plazo vendan sus monedas después del pico HODL, eventualmente el mercado alcanzará una posición superior exultante. Esto representa una "transferencia de riqueza" en Bitcoin, de los titulares a corto plazo a los nuevos especuladores, y reactiva el suministro inactivo de nuevo en suministro líquido.

Podemos estimar la proporción de la oferta que consumieron los tenedores a corto plazo durante el tramo final del mercado alcista tomando la diferencia entre el pico HODL y la misma métrica medida en la parte superior del volumen.

Esto se puede ver como el suministro reactivado necesario para crear la parte superior:

2011 Arriba: Los titulares de corto plazo reactivan aproximadamente el 12% de la oferta;

Máximos de 2013: los tenedores a corto plazo reactivaron alrededor del 10 % de la oferta en ambos picos;

2017 Arriba: Los titulares de corto plazo reactivan aproximadamente el 17% de la oferta;

2021: A la fecha, los tenedores de corto plazo han reactivado aproximadamente el 9% de la oferta;

Al igual que el indicador de riesgo de reserva, estos estudios sugieren que el mercado alcista del ciclo actual se encuentra en la segunda mitad o en las últimas etapas, con tenedores a corto plazo vendiendo solo el 9% de la oferta desde el punto máximo (supuesto) de HODL, y todavía hay mayor porción relativa de la oferta.

2017 alcanzó un máximo del 17%, lo que refleja un gran interés nuevo y un crecimiento de la audiencia. Esta "transferencia de riqueza" de BTC es otro fractal interesante para observar a medida que la exposición y la adopción de Bitcoin continúan creciendo y continúa el debate sobre el superciclo.

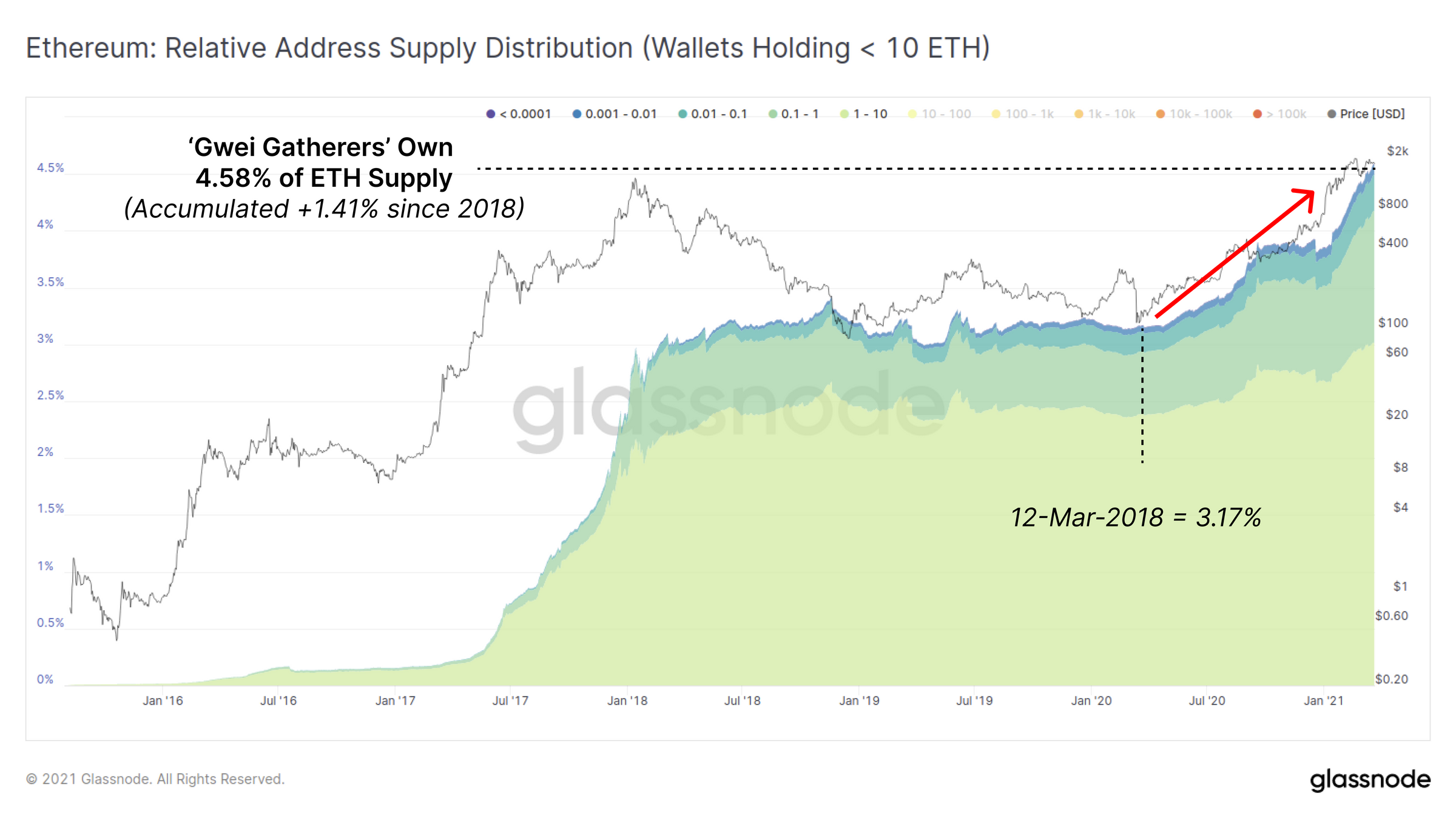

Dinámica de suministro de Ethereum

La acumulación de inversores minoristas no se limita a los titulares de Bitcoin. Desde marzo de 2020, las direcciones de Ethereum con un saldo inferior a 10 ETH han acumulado un 1,41 % adicional del suministro en circulación. El ETH que actualmente tienen estas direcciones representa el 4,58 % del suministro en circulación. oferta.% y continuó mostrando una tendencia alcista.

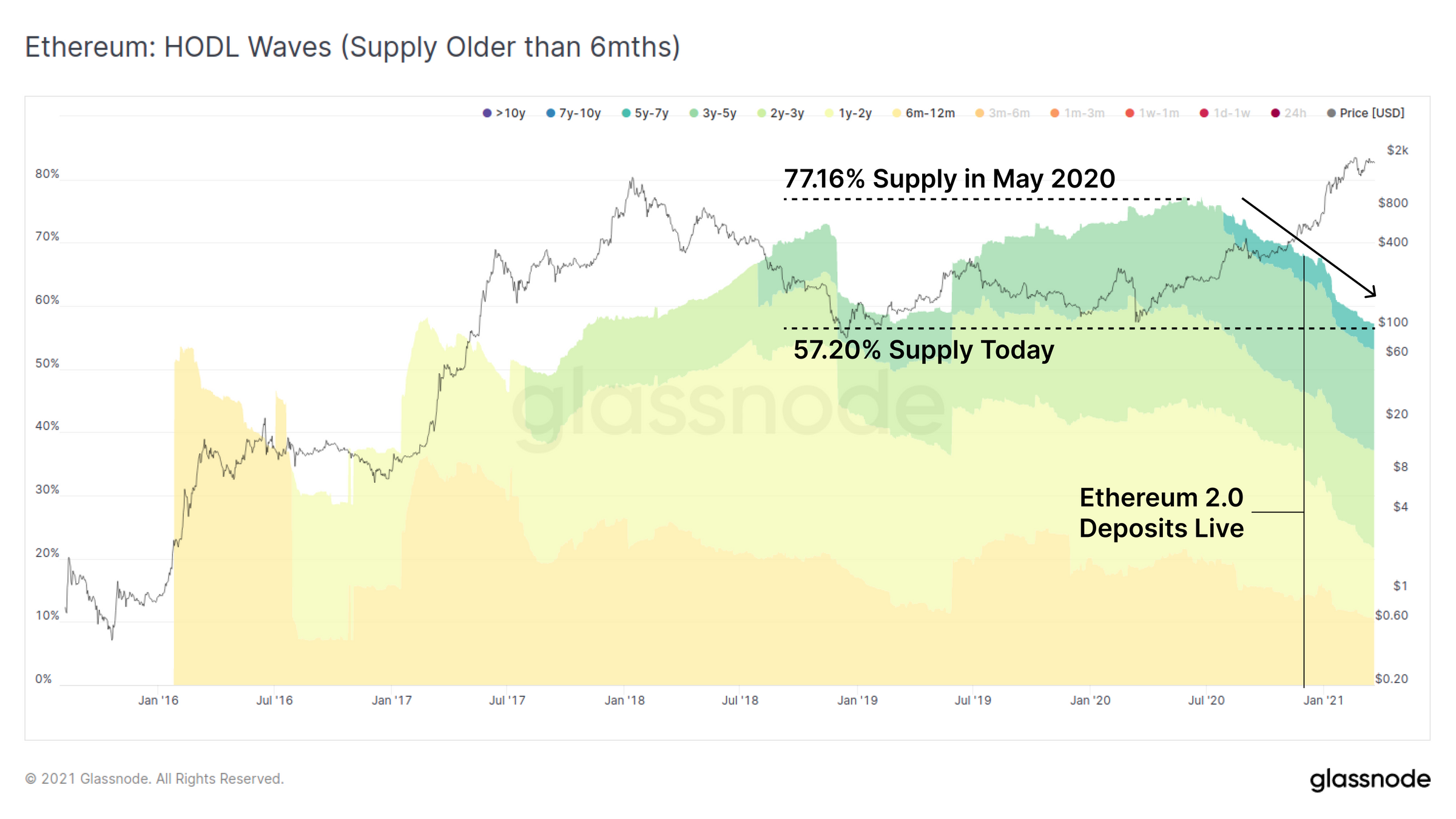

También estamos viendo más ETH inactivo durante mucho tiempo que comienza a despertarse gradualmente. El gráfico a continuación muestra que desde mayo de 2020, el suministro de ETH retenido durante más de 6 meses ha ido disminuyendo constantemente. Además de algunas tomas de ganancias, es posible que se haya implementado algo de suministro en los contratos inteligentes de DeFi, o incluso en los contratos de participación de Ethereum 2.0 (que experimentaron una fuerte disminución desde fines de 2020).

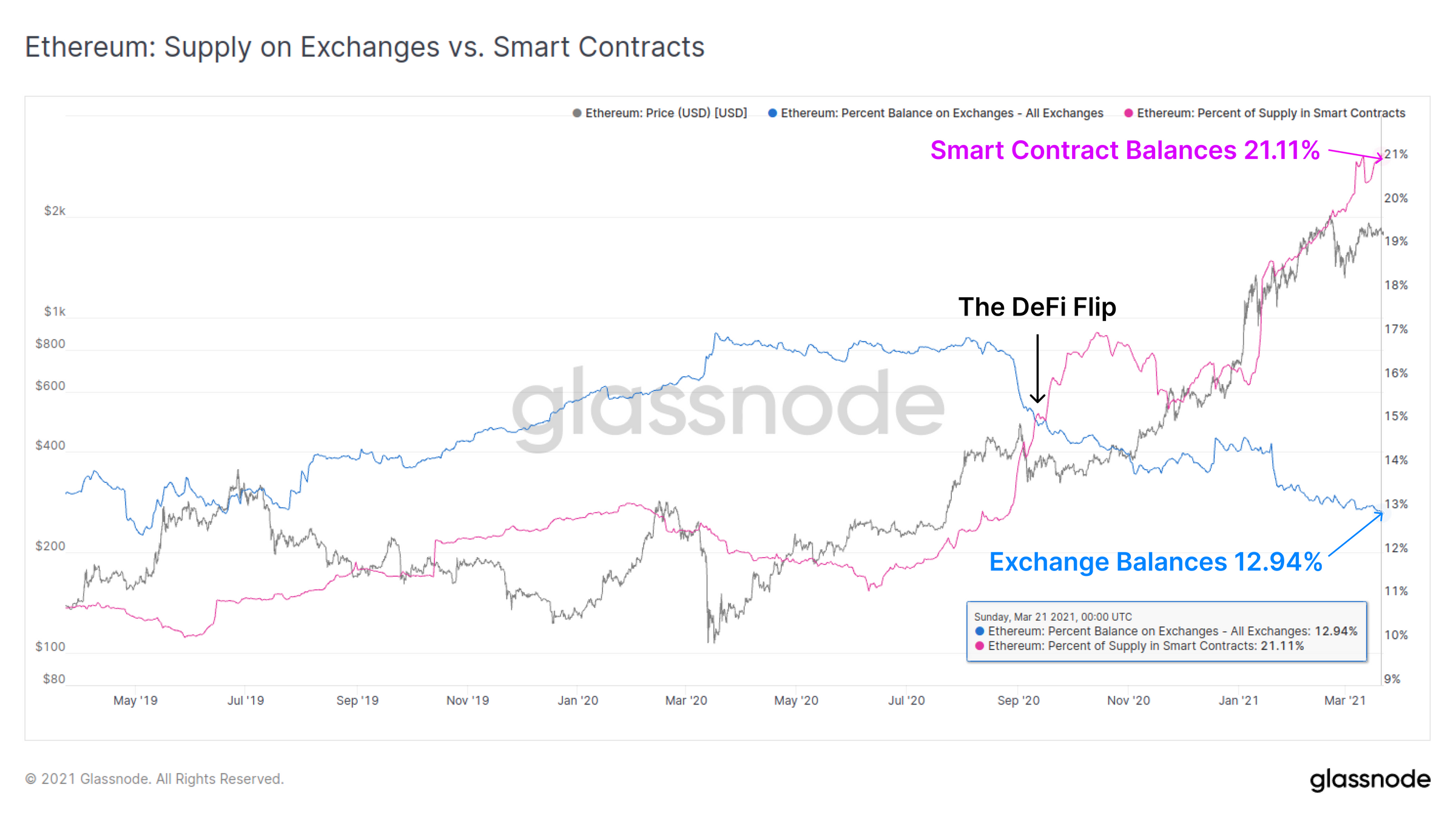

Al mismo tiempo, el saldo de ETH en poder de los contratos inteligentes superó oficialmente el saldo de los intercambios centralizados en septiembre de 2020. A día de hoy, el ETH en poder del intercambio representa el 12,94 % del total, y el ETH en poder actualmente del contrato inteligente representa más del 5 % del total (alrededor del 21,11 %), lo que muestra que el mercado de productos está en en línea con la tendencia que comienza en 2020, desde entonces, el ardiente DeFi ha bloqueado una gran cantidad de suministro de ETH.

Tags:

El suministro circulante de Bitcoin (BTC) continúa reduciéndose, con solo el 36% de todos los BTC circulantes en la cadena movidos en los últimos seis meses.Durante el pico del mercado alcista de 2017.

Aunque el fundador de Tesla, Elon Musk, anunció esta semana que la región estadounidense de Tesla ha respaldado oficialmente los pagos con bitcoins.

El Technology Weekly de esta semana contiene noticias técnicas sobre las cuatro redes de Ethereum, Polkadot, Filecoin y COSMOS.Se espera que Optimism, el plan de expansión de segunda capa de Ethereum.

El precio de Bitcoin continuó consolidándose entre $ 53,600 y $ 61.

Solo cuando la computación privada se convierta verdaderamente en la tecnología básica de Internet.

Este artículo fue creado originalmente por "Fairyproof Tech", autorizado por "Jinjin Finance" para publicación exclusiva, indique la fuente para la reimpresión.Una moneda digital.

Willy Woo, un conocido analista en cadena, dijo que 2021 será un año "alcista loco" para Bitcoin.